Estrategias de inversión:maximice su 401k

Los planes 401k patrocinados por el empleador son vehículos de inversión populares para los estadounidenses que trabajan. Entender claramente cómo funcionan estos planes es vital para utilizarlos con éxito.

Lee mas: ¿Qué es un 401k? Una guía completa

Es importante reconocer el valor de aprovechar el empleador coincide con sus contribuciones , y, por supuesto, debe tener una buena comprensión de las reglas que rodean dichos planes, como límites de contribución anual . Más allá de eso, También es fundamental comprender las estrategias sobre cómo invertir eficazmente en su 401k .

Aquí hay 6 consejos para administrar eficazmente su 401k y las inversiones dentro de su cuenta.

1. Utilice un asesor financiero

Si bien las regulaciones gubernamentales relacionadas con los planes 401k se aplican universalmente, cada plan puede tener reglas específicas para ese plan (siempre que no entren en conflicto con la ley). Eso puede hacer que las cosas sean confusas, por lo que una excelente manera de obtener consejos personales sobre su situación específica es hablar con un asesor financiero . Le conviene trabajar con un asesor fiduciario que pueda proporcionar recomendaciones personalizadas sobre la asignación de activos en su plan 401k y hacer recomendaciones de fondos específicas para sus necesidades y objetivos.

2. Empiece a invertir ahora

La inversión tiene un efecto compuesto, lo que significa que sus activos se aprecian con el tiempo, todas las ganancias futuras se basan en esa base más amplia. Supongamos que invierte $ 100 hoy, y esa inversión crece un 10% este año y todos los años futuros. El próximo año comenzará con $ 110 después de la ganancia de $ 10 de este año, y su apreciación del 10% el próximo año se basará en esa base más amplia, por lo que el próximo año ganará $ 11. Por lo tanto, cuanto más tiempo pueda aprovechar ese efecto compuesto, el mejor.

Es importante maximizar su tasa de ahorro contribuyendo tanto como pueda (y tanto como lo permita la ley), pero el tiempo también es un factor importante a considerar. Iniciar sus ahorros para la jubilación demasiado tarde es tan perjudicial como no ahorrar lo suficiente. Y como se señaló anteriormente:si tiene un empleador compatible, debe contribuir al menos tanto como sea necesario para recibir el partido. Si no lo hace, es como romper un cheque de pago. Esa contrapartida es parte de su compensación como empleado; no la rechace.

Lee mas: El saldo promedio de 401k por edad

3. Seleccione una asignación de activos adecuada

La clave para seleccionar una asignación de activos adecuada es determinar los objetivos de los activos, el horizonte temporal de esos objetivos, y la tolerancia al riesgo del inversor. Entonces, si todos esos factores se alinean entre su 401k y los activos administrados en sus otras cuentas de inversión, entonces la asignación de activos debería ser muy similar entre las carteras. Sin embargo, si uno de esos factores es muy diferente (si el horizonte de tiempo para el 401k es mucho más largo que el de una cuenta imponible, por ejemplo), entonces eso requeriría una conversación más profunda con su asesor financiero para determinar qué es realmente apropiado.

4.Haga una selección de fondos adecuada

Además de tener la asignación de activos adecuada en su 401k, también es fundamental que tenga la selección de fondos ideal. Los principales aspectos a considerar al evaluar en qué fondos invertir son la diversificación y Tarifa .

Muchos planes patrocinados por empleadores tienen fondos indexados de bajo costo disponibles, lo que satisfaría la necesidad tanto de una amplia diversificación como de un gasto razonable. Pero los planes a veces también ofrecen fondos mutuos más costosos en sus listas, por lo que es muy importante observar de cerca los índices de gastos para saber lo que está pagando.

También hay algunas situaciones en las que un fondo con fecha objetivo es una selección razonable, dependiendo de la amplitud y el costo de las otras opciones disponibles para usted. Como repaso rápido, los fondos de la fecha objetivo están diseñados para brindarle una Vehículo de inversión simple. Por lo general, operan bajo una fórmula de asignación de activos que se basa en la edad a la que planea jubilarse, y cambie gradualmente a una asignación más conservadora a medida que se acerque a la jubilación. Si su plan no ofrece una variedad de fondos indexados de bajo costo para elegir, un fondo con fecha objetivo a veces puede ser la mejor opción. Pero si hay otras opciones disponibles dentro del plan, Probablemente sea mejor discutir eso con su asesor para asegurarse de hacer una selección óptima.

5. Cuida las viejas cuentas 401k

Si ha cambiado de empleador, puedes estar cuestionando qué hacer con su antiguo plan de jubilación . Ya sea un viejo 401k, 403 (b) u otro plan patrocinado por el empleador, probablemente debería discutir sus opciones con su asesor financiero. Pero aquí hay algunos posibles cursos de acción que debe considerar:

- Deje su dinero con el plan 401k de su antiguo empleador. Esto puede ser problemático por varias razones:las opciones de inversión son limitadas, las tarifas pueden ser altas, y ya no recibe una compensación del empleador a sus contribuciones.

- Transfiera su anterior 401k al plan 401k de su nuevo empleador. Esta puede ser una opción sensata si las opciones de inversión dentro del plan son buenas, y asegúrese de que las tarifas sean razonables.

- Retirar parte o toda la cuenta, lo que requeriría que pague impuestos y multas si es menor de 59½. Probablemente esto no sea aconsejable, a menos que, por supuesto, tenga una necesidad inmediata de dinero. Los impuestos y las multas hacen que esta opción sea poco atractiva y, en el futuro, perderá un crecimiento con ventajas impositivas dentro de la cuenta.

- Transfiera sus activos a una cuenta de jubilación individual (IRA) . Esta suele ser la mejor opción, ya que evita las tarifas del plan 401k y tiene una lista casi ilimitada de opciones de inversión.

6. Transfiera sus activos a una IRA

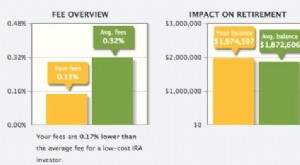

- Tarifas más bajas: Lo primero a considerar son las tarifas. Los planes 401k a menudo cobran 1.5% o más, y eso ni siquiera incluye las tarifas de fondos mutuos para los fondos dentro del plan. Ese tipo de estructura de tarifas realmente puede acumularse con el tiempo. Supongamos que tiene 40 años con un 401k antiguo de un trabajo anterior con $ 150, 000 en activos, y ese plan cobra una tarifa anual del 1,5%. Suponiendo una tasa de crecimiento compuesto del 6% y una tarifa del 1,5%, la cuenta valdrá más de $ 560, 000 en 30 años. Pero si esa tarifa fuera solo del 0,5%, el valor de su cartera sería de más de $ 100, 000 más después de ese mismo período de 30 años, casi $ 670, 000. Las cuentas IRA no vienen con tarifas de plan altas, lo cual es una gran razón para pensar en un vuelco. Los usuarios de las herramientas gratuitas de Personal Capital pueden utilizar Analizador de tarifas función para realizar un seguimiento de las tarifas que están pagando actualmente por sus inversiones.

- Más opciones de inversión: Lo siguiente en lo que debe pensar con respecto a su antiguo 401k es la lista de inversiones disponibles para usted. Una vez que el dinero se asiente en su IRA, usted o su asesor financiero pueden elegir entre miles de ETF, cautiverio, los fondos de inversión, y acciones individuales. Tus opciones son casi ilimitadas. Ya no está restringido a la lista corta de fondos mutuos que generalmente se ofrecen en un 401k.

- Mayor flexibilidad de retiro: Finalmente, los usuarios de IRA y 401ks generalmente incurren en una multa junto con los requisitos tributarios regulares si retiran fondos antes de los 59½ años. Sin embargo, las reglas que rodean a las IRA brindan más flexibilidad. Bajo ciertas circunstancias, puede retirar activos de una IRA sin incurrir en esa multa, y los 401k no brindan esas oportunidades. Por ejemplo, los gastos de educación calificados pueden no incurrir en una multa si se retiran de una IRA, y hasta $ 10, 000 pueden retirarse sin penalización si se utilizan para comprar su primera casa. Por lo tanto, las IRA pueden brindarle un acceso más fácil a su efectivo en algunos casos.

Teniendo en cuenta todas las opciones disponibles en la sección anterior, Transferir sus activos a una cuenta IRA puede tener más sentido para su jubilación por varias razones.

Próximos pasos

Hable con su asesor sobre cómo se asigna su 401k, y si tiene sentido transferir esos activos a una IRA. Realizar un vuelco es relativamente fácil, ya menudo es la mejor opción para quienes ya no trabajan para la empresa que patrocina ese plan. Pero puede haber complejidades en cualquier situación, por eso tiene sentido hablar con su asesor.

Incluso si todavía está trabajando en la empresa patrocinadora y tiene sentido dejar los activos donde están, Aún es mejor hablar con su asesor sobre cómo se invierten los activos dentro de ese plan.

Determine si los objetivos y el horizonte temporal de esos activos son similares a los de sus otras inversiones. y si tiene sentido invertirlos de manera similar. A pesar de todo, Esté siempre atento a las comisiones y al nivel de diversificación de su cartera.

Aquí hay algunos otros pasos que puede seguir ahora, y gratis para ayudarlo a administrar y evaluar su 401k:

-

- Utilizar herramientas en línea gratuitas como Personal Capital para analizar su preparación para la jubilación. Personal Capital ofrece una herramienta llamada "Retirement Planner, ”Que le permite ver qué probabilidades hay de que su cartera actual y su plan de jubilación tengan éxito.

- Asegúrese de analizar cuánto está pagando en tarifas en su 401k. Herramienta de análisis de tarifas de capital personal lo ayudará a detectar tarifas ocultas o excesivas.

invertir

- Investigando a su asesor de inversiones financieras

- ¿Qué es un plan de inversión automático?

- Estrategias de inversión:elegir su estilo

- Mejores apuestas:estrategias de inversión de dinero

- 6 errores del plan de inversión personal que debe evitar

- Estrategias de inversión básicas

- Cuando su consejo de inversión 401k es incorrecto

- Una introducción al 401 (k)

- Consejos para su 401k y la volatilidad del mercado

-

Estrategias de inversión en acciones

Estrategias de inversión en acciones Hay varias formas de abordar el stock Stock ¿Qué es un stock? Una persona que posee acciones en una empresa se denomina accionista y es elegible para reclamar parte de los activos y ganancias residual...

-

7 formas sencillas de maximizar su plan 529 para ayudar a pagar la universidad

Un plan 529 es una excelente opción para las familias que buscan ahorrar dinero para la educación de sus hijos. Con la matrícula universitaria aumentando tan rápido, un 168 por ciento en los últimos 2...