¿Qué es un intercambio de volatilidad?

Swap de volatilidad se refiere a un derivado financiero, cuyo pago se basa en la volatilidad del activo subyacente de ese valor, que es un contrato a plazo Contrato a plazo Un contrato a plazo, a menudo abreviado como "reenviar", es un acuerdo para comprar o vender un activo a un precio específico en una fecha específica en el futuro.

Los swaps de volatilidad permiten a los inversores negociar la volatilidad de un activo sin negociar explícitamente el activo subyacente. La recompensa que es la diferencia entre la volatilidad real o real y la huelga de volatilidad, se liquida en efectivo.

Resumen

- Swap de volatilidad se refiere a un derivado financiero, cuyo pago se basa en la volatilidad del activo subyacente de ese valor.

- Un swap es un instrumento derivado que representa un contrato entre dos partes en el que acuerdan el intercambio de flujos de efectivo durante un período determinado.

- El pago se calcula multiplicando el valor teórico del contrato por la diferencia entre la volatilidad real y la predeterminada.

¿Qué es un Swap?

Un swap es un instrumento derivado que representa un contrato entre dos partes en el que acuerdan el intercambio de flujos de efectivo durante un período determinado. Dado que los contratos se basan en un acuerdo mutuo, los inversores pueden ejercer flexibilidad con el diseño, estructura, y términos específicos de los contratos. Por lo tanto, existen múltiples variaciones de swaps, y cada uno de ellos está personalizado para satisfacer las necesidades de las partes.

Los swaps también ofrecen el beneficio financiero adicional de una entrada de efectivo alternativa a los inversores. Ayudan a diversificar su flujo de ingresos. También permiten a las partes mitigar o cubrir la cobertura La cobertura es una estrategia financiera que los inversores deben comprender y utilizar debido a las ventajas que ofrece. Como inversión protege las finanzas de una persona de estar expuesta a una situación de riesgo que puede conducir a la pérdida de valor. el riesgo asociado con las obligaciones de deuda que tienen una tasa flotante.

Los swaps de volatilidad son diferentes de los tradicionales porque son un instrumento basado en pagos. Los swaps tradicionales incluyen un intercambio de flujos de efectivo, que puede basarse en tarifas fijas o variables. Permutas de volatilidad, por otra parte, se basan en la volatilidad.

En estructura, Los intercambios de volatilidad se asemejan a los intercambios de varianza, pero los swaps de varianza se negocian con más frecuencia en los mercados de valores. Dado que los swaps de volatilidad son derivados extrabursátiles (OTC), el mercado extrabursátil (OTC) es la negociación de valores entre dos contrapartes ejecutada fuera de los intercambios formales y sin la supervisión de un regulador cambiario. El comercio OTC se realiza en mercados extrabursátiles (un lugar descentralizado sin ubicación física), a través de redes de distribuidores., hay múltiples formas de construirlos. Los ejemplos comunes incluyen calcular la diferencia en volatilidad diariamente en lugar de al final del contrato, así como calcular las diferencias de volatilidad sobre una base anual.

Pago de un intercambio de volatilidad

El uso de swaps de volatilidad permite a los inversores especular sobre la dirección y el grado de movimiento de la volatilidad de un activo subyacente. El movimiento debe ser independiente de cualquier movimiento de precios o cambios en el valor del activo subyacente.

En el momento de la liquidación del contrato, la recompensa debe calcularse. Esto se hace multiplicando el valor nocional del contrato por la diferencia entre la volatilidad real y la predeterminada. Este nivel predeterminado de volatilidad es un número fijo que refleja las expectativas del mercado en el momento del inicio del contrato a plazo. Esto se conoce como huelga de volatilidad.

Esto es diferente de la volatilidad implícita que se utiliza en las opciones. Al inicio del contrato, la huelga de volatilidad se establece de manera que el valor presente neto (VAN), el valor presente neto (VAN) es el valor de todos los flujos de efectivo futuros (positivos y negativos) durante toda la vida útil de una inversión descontados al presente. de la recompensa se vuelve igual a cero. Es más, no se intercambia ninguna cantidad teórica al inicio del contrato.

Pago =Importe nocional * (Volatilidad - Golpe de volatilidad)

Cuando la volatilidad realizada es diferente de la huelga de volatilidad, hay una recompensa.

Ejemplo de intercambio de volatilidad

Considere una situación en la que un operador institucional quiere un swap de volatilidad en un índice como el S&P 500. El contrato tiene un valor teórico de $ 10, 000 y un vencimiento de 12 meses. La volatilidad implícita, según el sentimiento predominante de los inversores es, 15%. Por lo tanto, la huelga de volatilidad del contrato es del 15%.

Después de 12 meses, la volatilidad real resulta ser del 20%. Se convierte en la volatilidad realizada. Dado que existe una diferencia del 5% (20% -15%) entre la volatilidad realizada y el strike, habrá una recompensa, que es $ 500 ($ 10, 000 * 5%).

La liquidación será:El vendedor del swap de volatilidad deberá pagar una suma de $ 500 al comprador.

Similar, si la volatilidad se redujo posteriormente al 10% después de transcurridos 12 meses, el comprador deberá pagar al vendedor una suma de $ 500.

Recursos adicionales

CFI es el proveedor oficial de la página del Programa de Analista de Crédito y Banca Comercial (CBCA) ™ global - CBCAG Obtenga la certificación CBCA ™ de CFI y conviértase en Analista de Crédito y Banca Comercial. Inscríbase y avance en su carrera con nuestros programas y cursos de certificación. programa de certificación, diseñado para ayudar a cualquier persona a convertirse en un analista financiero de clase mundial. Para seguir avanzando en tu carrera, Los recursos adicionales de CFI a continuación serán útiles:

- Fecha de Vencimiento (Derivados) Fecha de Vencimiento (Derivados) La fecha de vencimiento se refiere a la fecha en que vencen los contratos de opciones o futuros. Es el último día de vigencia del contrato de derivados.

- Bolsa de Valores Bolsa de Valores Una bolsa de valores es un mercado donde los valores, como acciones y bonos, se compran y venden. Las bolsas de valores permiten a las empresas recaudar capital y a los inversores tomar decisiones informadas utilizando información de precios en tiempo real. Los intercambios pueden ser una ubicación física o una plataforma de negociación electrónica.

- Arbitraje de volatilidad Arbitraje de volatilidad El arbitraje de volatilidad se refiere a un tipo de estrategia de arbitraje estadístico que se implementa en el comercio de opciones. Genera ganancias de la diferencia

- Volatilidad implícita (IV) Volatilidad implícita (IV) La volatilidad implícita, o simplemente IV, utiliza el precio de una opción para calcular lo que dice el mercado sobre la volatilidad futura del

invertir

- ¿Qué es un intercambio de productos básicos?

- ¿Qué es un contrato de intercambio de divisas?

- ¿Qué es la volatilidad de las ganancias?

- ¿Qué es un contrato de permuta de acciones?

- ¿Qué es un ASCOT?

- ¿Qué es un intercambio de activos?

- ¿Qué es el intercambio de divisas cruzadas?

- ¿Qué es un contrato de futuros sobre acciones?

- ¿Qué es un intercambio de divisas?

-

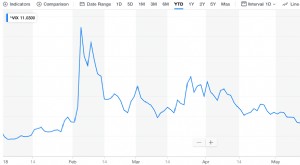

¿Qué es el VIX?

¿Qué es el VIX? El Chicago Board Options Exchange (CBOE) creó el VIX (CBOE Volatility Index) para medir la volatilidad esperada a 30 días del mercado de valores de EE. UU. Mercado de valores El mercado de valores se ...

-

¿Qué es la volatilidad?

¿Qué es la volatilidad? La volatilidad es una medida de la tasa de fluctuaciones en el precio de un valor Valores negociables Los valores negociables son instrumentos financieros a corto plazo sin restricciones que se emiten...