¿Qué es un billete convertible inverso (RCN)?

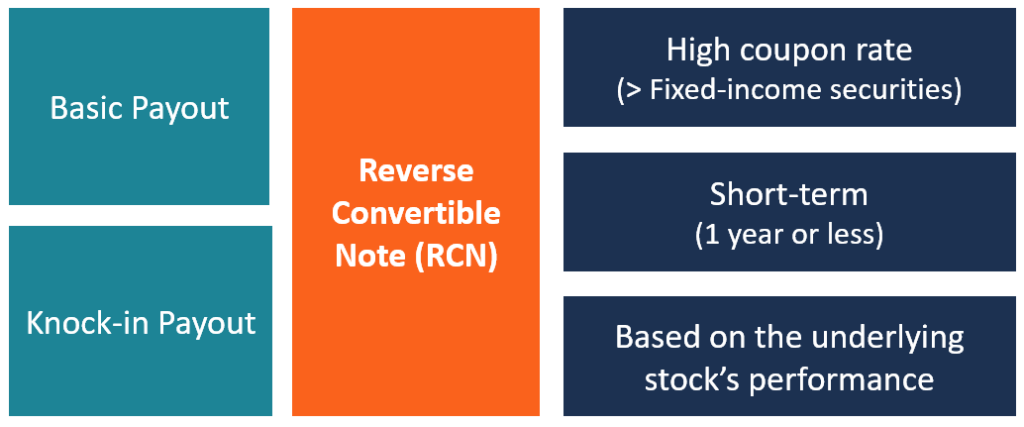

Un pagaré convertible inverso (RCN) es una opción de inversión a corto plazo que puede ser muy útil para los inversores que sufren algunos problemas de flujo de caja. Los RCN son valores Valores negociables Los valores negociables son instrumentos financieros a corto plazo sin restricciones que se emiten para valores de renta variable o valores de deuda de una empresa que cotiza en bolsa. La empresa emisora crea estos instrumentos con el propósito expreso de recaudar fondos para financiar aún más las actividades comerciales y la expansión. que ofrecen ingresos consistentes y predecibles, rivalizando y superando los rendimientos tradicionales, incluidos los rendimientos que los inversores generalmente solo ven en los bonos de alto rendimiento. La tasa de cupón anualizada Tasa de cupón Una tasa de cupón es la cantidad de ingresos anuales por intereses pagados a un tenedor de bonos, basado en el valor nominal del bono. en un billete convertible inverso puede superar el 25%. Los RCN a veces se denominan “pagarés reversibles” o “valores intercambiables a la inversa”.

¿Cómo funcionan los RCN?

Los pagarés convertibles inversos son inversiones que devengan cupones, pagar intereses a los inversores hasta que alcancen la madurez. Los vencimientos de los RCN varían desde unos pocos meses hasta un par de años. En la mayor parte, Los valores se basan en el rendimiento de la acción. ¿Qué es una acción? Una persona que posee acciones en una empresa se denomina accionista y es elegible para reclamar parte de los activos residuales y las ganancias de la empresa (en caso de que la empresa se disuelva). Los términos "stock", "Comparte", y "equidad" se usan indistintamente. que subyace a ellos. En la mayoría de los casos, Los pagarés son emitidos por las principales instituciones financieras Los mejores bancos de EE. UU. Según la Corporación Federal de Seguros de Depósitos de EE. UU., había 6, 799 bancos comerciales asegurados por la FDIC en los EE. UU. A febrero de 2014.. Las empresas que inicialmente emitieron las acciones vinculadas a los pagarés no están involucradas de ninguna manera.

Hay dos partes principales en un billete convertible inverso:a poner opción y un instrumento de deuda . Cuando se compra una nota, el comprador está dando al emisor de RCN la oportunidad de proporcionarle el activo subyacente en el futuro.

Determinación de pagos inversos de pagarés convertibles

Un pagaré convertible inverso paga al inversor una tasa de cupón predeterminada antes de que alcance el vencimiento. Los pagos se realizan normalmente trimestralmente. La consistencia de la tasa es un reflejo de la volatilidad de las acciones subyacentes de RCN. El inversor asume más riesgo cuando el potencial de volatilidad de la acción es mayor. Para inversores dispuestos a correr mayores riesgos, se ofrece más por la opción de venta, lo que significa una tasa de cupón más alta.

Al llegar a la madurez, el inversor recibe un reembolso completo de la inversión original o una cantidad determinada previamente de acciones que constituyen el activo subyacente del pagaré convertible inverso. El número de acciones se calcula dividiendo el monto de inversión original del inversor por el precio inicial de la acción.

Estructuras de pagos

Hay dos estructuras que se utilizan para determinar si un inversor recibe su inversión inicial o acciones de las acciones.

1. Estructura básica

En una estructura básica, el inversor recibirá el 100% de su inversión original si las acciones subyacentes de RCN cierran a su precio inicial o por encima de él. El inversor recibe el pago en forma de acciones si la acción cierra por debajo de su precio inicial, lo que significa que el inversor no obtiene un reembolso completo de su inversión inicial.

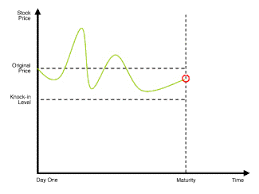

2. Estructura incorporada

La estructura de knock-in para un billete convertible inverso implica los mismos principios que la estructura básica. Sin embargo, el inversor también obtiene cierta protección a la baja. Por ejemplo, supongamos que un inversor gana $ 20, 000 RCN de inversión que incluye un 70% de nivel de knock-in, que actúa como barrera protectora.

Si el precio inicial de las acciones subyacentes de RCN es $ 60, y el precio de la acción al vencimiento del RCN es más alto que el precio de combinación de $ 42, el inversionista recibirá sus $ 20 iniciales, 000 inversión de vuelta. Si la acción cae por debajo del precio de golpe durante su vida y cierra por debajo de él al vencimiento del pagaré, el inversor recibirá acciones en acciones. Por nuestro ejemplo, el inversor recibiría unas 333 acciones ($ 20, 000 ÷ $ 60).

Riesgos de los RCN

El riesgo básico de una nota convertible inversa es perder una parte de la inversión principal una vez que la nota vence. Recuerde que la cantidad máxima que puede recibir un inversionista está limitada a la tasa de interés del cupón. Hay algunos riesgos más que debe tener en cuenta:

1. Impuestos

Los RCN son inversiones de dos partes, compuesto por una opción de venta y un instrumento de deuda. Esto hace que el tratamiento fiscal de los RCN sea complejo y significa que se podría exigir a un inversor que pague el impuesto sobre la renta ordinario y los impuestos sobre las ganancias de capital sobre sus rendimientos.

2. Riesgo de incumplimiento

Al comprar un RCN, el inversor debe confiar en la capacidad de la empresa emisora para realizar pagos de intereses regulares durante la vigencia del pagaré y poder realizar el pago del principal una vez que el pagaré alcanza el vencimiento.

3. Disposiciones de llamadas

Ciertos RCN incluyen una característica atenuante que puede despojar al inversor del RCN cuando comienza a rendir de manera fructífera y cuando las tasas de interés son bajas.

4. Limitaciones del mercado secundario

Cada inversor debe estar dispuesto a mantener el RCN hasta su vencimiento. En la mayoría de los casos, la institución financiera que emite el RCN intenta mantener un mercado secundario Mercado secundario El mercado secundario es donde los inversionistas compran y venden valores de otros inversionistas. Ejemplos:Bolsa de Valores de Nueva York (NYSE), Bolsa de Valores de Londres (LSE). para que los inversores puedan vender un RCN antes de que venza. Hay, sin embargo, no hay garantía de que haya un mercado secundario disponible, y el inversionista corre el riesgo adicional de obtener menos del costo original de RCN si vende.

Más recursos

Esperamos que haya disfrutado leyendo la guía CFI para invertir los billetes convertibles. Para obtener más información sobre este tema y muchos más, CFI ofrece una serie de recursos gratuitos adicionales que pueden ser útiles:

- Rendimiento esperado Rendimiento esperado El rendimiento esperado de una inversión es el valor esperado de la distribución de probabilidad de los posibles rendimientos que puede proporcionar a los inversores. El rendimiento de la inversión es una variable desconocida que tiene diferentes valores asociados con diferentes probabilidades.

- Prima de riesgo de mercado Prima de riesgo de mercado La prima de riesgo de mercado es el rendimiento adicional que un inversor espera de tener una cartera de mercado de riesgo en lugar de activos libres de riesgo.

- Términos financieros y definiciones Términos Términos financieros y contables importantes definidos. Conozca una amplia gama de temas para analistas financieros que realizan trabajos de valoración y modelos financieros. Estos términos le darán respuestas rápidas a sus preguntas más comunes.

- Inversión:una guía para principiantes Inversión:una guía para principiantes La guía Inversión para principiantes de CFI le enseñará los conceptos básicos de la inversión y cómo comenzar. Conozca las diferentes estrategias y técnicas de negociación.

invertir

-

¿Qué es un índice bursátil?

¿Qué es un índice bursátil? Un índice de acciones, también llamado índice de acciones o índice del mercado de valores, Consiste en las existencias constituyentes utilizadas para proporcionar una indicación de una economía, merca...

-

¿Qué es la valoración de acciones?

¿Qué es la valoración de acciones? Todo inversor que quiera ganarle al mercado debe dominar la habilidad de la valoración de acciones. Esencialmente, La valoración de acciones es un método para determinar el valor intrínseco Valor intr...