¿Qué es Negative Carry?

El carry negativo es un carry trade con un rendimiento negativo, lo que significa que el costo de mantener (llevar) la inversión excede el rendimiento.

Cómo funciona

En algunas raras circunstancias, Es prudente comprar un activo de bajo rendimiento utilizando (tomando prestado) un activo de alto rendimiento. Antes de continuar, Tratemos de entender el motivo principal detrás de tal transacción.

En finanzas, todos los inversores están impulsados por el motivo singular de generar beneficios. En la mayoría de los casos, lo mismo se obtiene por dividendos o ingresos por intereses Ingresos por intereses Los ingresos por intereses son el monto pagado a una entidad por prestar su dinero o permitir que otra entidad use sus fondos. A mayor escala, Los ingresos por intereses son la cantidad que gana el dinero de un inversor que coloca en una inversión o proyecto. No obstante, La revalorización del capital es también un arma muy poderosa para generar rentabilidad. En el caso de acarreo negativo, el motivo principal es obtener beneficios mediante la revalorización del capital.

Ejemplos de transporte negativo

Algunos ejemplos, mostrado a continuación, nos ayudará a comprender el complicado mecanismo del acarreo negativo

1. Carry negativo en una transacción de Forex

Suponga que hay dos países:País A y País B con monedas A y B, donde ambas monedas están en paridad (A =B). A tiene una tasa de interés nominal del 10% con una tasa de inflación del 15%. B tiene una tasa de interés nominal del 5% con una inflación del 1%.

Mirar la tasa de interés nos lleva a creer que hay un acarreo positivo del 5% (10% - 5%). La paridad del poder adquisitivo dicta que la moneda con mayor inflación debe depreciarse para mantener el mismo poder adquisitivo. Al incluir los principios de la paridad del poder adquisitivo Paridad del poder adquisitivo El concepto de paridad del poder adquisitivo (PPA) es una herramienta que se utiliza para realizar comparaciones multilaterales entre los ingresos nacionales y los niveles de vida, resulta obvio que A debe depreciarse en al menos un 5%, y B lo apreciará en un 4%.

Para beneficiarse de tal escenario, un inversor necesitará realizar un carry trade pidiendo dinero prestado en A y usar los ingresos para comprar B. El pago de la transacción se vería así:una salida del 10% sobre un principal nocional de A100 y un ingreso del 5% sobre un principal de B100, lo que implica una salida neta de 5.

Por lo tanto, aferrándose al oficio, el inversor está perdiendo dinero, es decir., hay acarreo negativo. Sin embargo, como se explicó anteriormente, la paridad del poder adquisitivo se activará, y el principal A100 se depreciará a A95, y B100 agradecerá a B104. Implica una revalorización de capital de 9 sobre el intercambio de principales al final de la transacción. A pesar de la carga negativa, la revalorización del capital de 9 compensa la pérdida de acarreo.

2. Carry Negativo en Bienes Raíces

Considere una transacción de bienes raíces que involucra una casa comprada por $ 1 millón y financiada por una hipoteca con una tasa de interés del 2%. Supongamos que la casa se alquila, proporcionando un rendimiento de alquiler (ingresos de alquiler recibidos por año dividido por el precio de compra de la casa) del 1,6%. Es otro ejemplo de carga negativa en el trabajo. Un activo de bajo rendimiento se financia mediante un instrumento de alto rendimiento.

De nuevo, como se destacó en el caso anterior, La revalorización del capital es una variable clave que impulsará a los inversores a realizar este tipo de transacciones. Si los precios se duplican en tres años a $ 2 millones desde $ 1 millón, implica que CAGRCAGRCAGR significa la tasa de crecimiento anual compuesta. Es una medida de la tasa de crecimiento anual de una inversión a lo largo del tiempo, teniendo en cuenta la composición. de ~ 24%, que es sustancialmente mayor que el acarreo negativo del 0,4%.

3. Carry negativo en derivados de crédito

Tras la crisis financiera mundial de 2008 Crisis financiera mundial de 2008-2009 La crisis financiera mundial de 2008-2009 se refiere a la crisis financiera masiva que el mundo enfrentó de 2008 a 2009. La crisis financiera pasó factura a personas e instituciones de todo el mundo, con millones de estadounidenses profundamente afectados. Las instituciones financieras comenzaron a hundirse, muchos fueron absorbidos por entidades más grandes, y el gobierno de los Estados Unidos se vio obligado a ofrecer rescates, Se hizo evidente que los derivados crediticios podían ser un arma de doble filo. Consideremos un credit default swap (CDS), que es una póliza de seguro que un inversionista compra para protegerse contra una caída en la capacidad del emisor de la deuda para pagar los intereses y el capital a tiempo.

Entonces, Por un lado, tenemos un inversor que tiene mucho tiempo en los CDS. Significa que está pagando una pequeña tarifa como porcentaje de la deuda pendiente al emisor del CDS con la esperanza de que el emisor de la deuda subyacente deje de realizar los pagos. La recompensa sería similar a la que se muestra a continuación.

Pague el 2% de la deuda pendiente de $ 100 como prima con la esperanza de que el emisor subyacente de la deuda ($ 100) deje de realizar el pago. Hay una salida del 2% hasta el momento en que el emisor incumple.

Cuando el emisor incumple, el poseedor de CDS terminará con una recompensa de $ 100. En conclusión, pagando solo $ 2, un inversionista es capaz de ganar $ 100. Es otra ilustración de la carga negativa en el trabajo. Estamos pagando dinero para comprar un activo que solo implica una salida de $ 2 a menos que se produzca un evento crediticio. Ocurre cuando un individuo u organización incumple con su deuda y no puede cumplir con los términos del contrato celebrado, Activación de un derivado crediticio, como una permuta financiera de incumplimiento crediticio. sucede.

Lecturas relacionadas

CFI es el proveedor oficial de la página del programa de Analista de Crédito y Banca Comercial (CBCA) ™ global - CBCAG Obtenga la certificación CBCA ™ de CFI y conviértase en Analista de Crédito y Banca Comercial. Inscríbase y avance en su carrera con nuestros programas y cursos de certificación. programa de certificación, diseñado para ayudar a cualquiera a convertirse en un analista financiero de clase mundial. Para seguir avanzando en tu carrera, Los recursos adicionales a continuación serán útiles:

- Credit Default Swap (CDS) Credit Default Swap Un credit default swap (CDS) es un tipo de derivado crediticio que brinda al comprador protección contra el incumplimiento y otros riesgos. El comprador de un CDS realiza pagos periódicos al vendedor hasta la fecha de vencimiento del crédito. En el acuerdo el vendedor se compromete a que, si el emisor de la deuda incumple, el vendedor pagará al comprador todas las primas e intereses

- Evento de crédito Evento de crédito Un evento de crédito se refiere a un cambio negativo en la posición crediticia de un prestatario que desencadena un pago contingente en un swap de incumplimiento crediticio (CDS). Ocurre cuando un individuo u organización incumple con su deuda y no puede cumplir con los términos del contrato celebrado, Activación de un derivado crediticio, como una permuta financiera de incumplimiento crediticio.

- Tasa de Retorno Tasa de Retorno La Tasa de Retorno (ROR) es la ganancia o pérdida de una inversión durante un período de tiempo combinado con el costo inicial de la inversión expresado como un porcentaje. Esta guía enseña las fórmulas más comunes

- Inversión:una guía para principiantes Inversión:una guía para principiantes La guía Inversión para principiantes de CFI le enseñará los conceptos básicos de la inversión y cómo comenzar. Conozca las diferentes estrategias y técnicas de negociación.

invertir

- ¿Qué son las tasas de interés negativas?

- ¿Qué es una correlación negativa?

- ¿Qué es la equidad negativa?

- ¿Qué es la brecha negativa?

- ¿Qué es el crecimiento negativo?

- ¿Qué son las tasas de interés negativas?

- ¿Qué es el arbitraje de efectivo y acarreo?

- ¿Qué es una promesa negativa?

- ¿Qué son las tasas de interés negativas?

-

¿Qué es la garantía negativa?

¿Qué es la garantía negativa? La garantía negativa es un término contable utilizado por los auditores para informar a las partes externas que un grupo particular de hechos o datos financieros se considera exacto, ya que no se ha d...

-

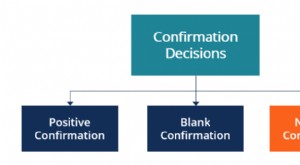

¿Qué es la confirmación negativa?

¿Qué es la confirmación negativa? La confirmación negativa es una práctica común de la industria para que los auditores recopilen evidencia de auditoría Evidencia en una auditoría La evidencia en una auditoría es información que se re...