Más de 21 estadísticas de impuestos sobre la renta para abrir los ojos en 2021

Llega el 15 de abril, año tras año.

¡Es el Día de los Impuestos!

¿Por qué es tan difícil para los estadounidenses cumplir con la fecha límite?

Lo más probable es que a la mayoría de la gente le cueste hacer las cosas bien, y ahí es precisamente donde el conocimiento del impuesto sobre la renta puede marcar una gran diferencia. Lo crea o no, tanto las personas como las empresas están unidas en el lento proceso.

Resulta que, si desea aprovechar al máximo el sistema fiscal progresivo de EE. UU., debe sumergirse en algunas estadísticas detalladas del impuesto sobre la renta. Le ayudarán a comprender cómo funcionan las cosas.

Algunos pueden llamarlo procrastinación o mal humor general, pero la verdad es que declarar sus impuestos es una habilidad. Como la mayoría de las habilidades, si no las tienes, ¡no puedes falsificarlas!

Aquí hay algunas estadísticas de impuestos sobre la renta para mostrarle el panorama general:

Estadísticas del impuesto sobre la renta (elección del editor):

- Los ingresos fiscales totales de EE. UU. equivalen al 26 % del Producto Interno Bruto .

- 90 % de los estadounidenses no entiendo la reforma de los nuevos tramos impositivos.

- 48% de los contribuyentes no sé en qué categoría impositiva se encuentran en 2019.

- 91% es la tasa de impuesto sobre la renta que pagaron los ricos en 1963.

- 51 % de los estadounidenses sienten que sus impuestos son demasiado altos.

- 50 % de los impuestos sobre la renta personal de California provienen de personas que ganan $500k o más.

- 50% de contribuyentes pagar el 97 % de los ingresos por impuestos sobre la renta.

- 37% de los ingresos fiscales consisten en impuestos sobre la renta.

- 7 2% de evasión fiscal ocurre con los impuestos sobre la renta individuales.

Estadísticas de Impuestos en EE.UU. y Otros Países (Representación del PIB en la OCDE)

Comenzaremos con algunas de las estadísticas más representativas sobre los ingresos fiscales en los países desarrollados. Resaltarán una diferencia interesante entre los EE. UU. y los socios económicos internacionales.

1. Los ingresos fiscales de EE. UU. representan el 26 % del PIB.

Consideremos eso por un minuto.

Según las estadísticas fiscales de los Estados Unidos, los ingresos fiscales financian alrededor de una cuarta parte del presupuesto federal .

Ahora, la pregunta que desea hacer es:¿Es suficiente para financiar los servicios gubernamentales?

En cuanto a la deuda de EE. UU., parece que el gobierno federal no está reduciendo sus gastos para apoyar a los ciudadanos estadounidenses. Entonces, esas son buenas noticias. Pero, ¿cómo lo hacen funcionar otros países desarrollados?

De hecho, le sorprendería saber que, a pesar de nuestra gran economía, EE. UU. recibe uno de los índices de PIB más bajos en comparación con el promedio ponderado de la OCDE.

2. Los ingresos fiscales de la OCDE representan el 33 % del PIB.

Esperar. ¿Qué?

¿Otros países desarrollados reciben un tercio de su presupuesto gubernamental a través de impuestos? Técnicamente, el 33% del PIB es el promedio de los 35 miembros de la OCDE.

Según las estadísticas internacionales de contribuyentes, Corea, Turquía, Irlanda, Chile y México reciben menos fondos fiscales que los EE. UU. Obviamente, el tamaño de la economía y los sistemas de bienestar existentes difieren.

Pero, en general, los miembros de la OCDE optan por favorecer un sistema fiscal más alto .

Si cree que esta estadística es impresionante, espere hasta obtener más información sobre la financiación fiscal de Dinamarca:

3. Casi el 46 % del PIB de Dinamarca proviene de los ingresos fiscales.

¡Esto es una locura, verdad!

Pero, este es el trato:Dinamarca tiene una economía pequeña en comparación con los EE. UU. Por lo tanto, el país necesita depender de los ingresos fiscales para financiar sus servicios gubernamentales. Es cierto que Dinamarca también proporciona servicios gubernamentales más extensos que los EE. UU.

Pero aquí está el truco:la comparación destaca las diferencias no solo entre las estadísticas de los contribuyentes, sino también entre los gobiernos, las economías y las prioridades nacionales. En definitiva, comparaciones internacionales son una experiencia reveladora; hay más de una forma de implementar el sistema fiscal.

¡No es de extrañar que los estadounidenses se confundan acerca de cuánto pagan!

La ley fiscal de 2017 divide a la población que paga impuestos en EE. UU.

Resulta que los estadounidenses aceptan su deber fiscal aunque muchos se preguntan por qué los impuestos difieren de un país a otro. La buena noticia es que no es necesario pagar la misma tasa impositiva que en un país como Dinamarca. ¡Pero verás, eso no significa que las cosas sean siempre obvias!

4. El 28 % no entiende los entresijos de la ley fiscal.

Según una encuesta de Nerd Wallet, casi 1 de cada 3 estadounidenses no entiendo cómo funciona la Ley de Empleos y Reducción de Impuestos. La ley tributaria de 2017 afecta los impuestos de todos. Pero la encuesta también descubrió que muchos contribuyentes todavía no entendía los cambios ni sus implicaciones.

Lo que es más importante es el hecho de que el IRS aún necesita crear una campaña educativa para ayudar a los estadounidenses con su declaración de impuestos.

5. 90% no entiende el Reforma Fiscal corchetes.

Una prueba de GoBanking mostró que la mayoría de los contribuyentes no saben cómo han cambiado los tramos impositivos.

La carga fiscal anterior por nivel de ingresos se basaba en los siguientes tramos:10%, 15%, 25%, 28%, 33%, 35% y 39,6%. Sin embargo, los nuevos corchetes ahora se dividen de la siguiente manera:

- 10 % para un tramo de ingresos imponibles de $0 a $9525

- 12 % de $9526 a $38 700

- 22% de $38,701 a $82,500

- 24 % de 82 501 USD a 157 500 USD

- 32% de $157,501 a $200,000

- 34% de $200,001 a $500,000

- 37% por $500,001 o más.

Con solo 1 contribuyente de cada 10 consciente de los cambios , es fácil ver cómo la confusión puede afectar las declaraciones de impuestos. He aquí por qué:

6. El 48 % no sabe en qué categoría se encuentra.

Espera un segundo.

Casi la mitad de los estadounidenses no saben cuántos impuestos deben pagar !

No necesita preguntarse por qué los datos de la declaración de impuestos están por todas partes. Lo más probable es que la mitad de la población se haya visto obligada a adivinar cuántos impuestos deben.

No sorprende a nadie que muchos encuentren injusta su carga fiscal. ¿Cómo puede definir la equidad cuando no sabe cómo presentar una declaración?

La Encuesta de Renta Revela la Carga Tributaria

Es difícil saber si las personas realmente sienten que deben demasiado o si calcularon mal su declaración de impuestos. Pero la verdad es que la Reforma Tributaria ha tratado de abordar el problema, ¡y ha hecho las cosas mucho más difíciles en el proceso!

7. 51% piensa que paga demasiados impuestos.

Según la entrada al edificio de la sede del IRS en Washington CD, “los impuestos son lo que pagamos por una sociedad civilizada”. Pero las estadísticas de impuestos sobre la renta de Statista revelan que más de la mitad de los estadounidenses piensan que el precio de una sociedad civilizada es demasiado alto.

Piénsalo.

Presentar sus impuestos ya es bastante difícil. La introducción de nuevos tramos de ingresos solo puede empeorar las cosas. Entonces, es fácil entender cómo uno podría resentirse por la cantidad a pagar . Y todo el proceso en general, para ser honesto.

Por otro lado, las cosas solían ser diferentes en los viejos tiempos:

8. 91% fue la tasa impositiva máxima sobre la renta en 1963.

¡Seguro que no!

91 %:¡eso es una locura!

También es cierto. Las estadísticas de ingresos del IRS muestran que el siglo XX, hasta 1963, tiene una tasa de impuestos sobre los ingresos agresiva para la parte más rica de la población.

Pero espera, ¡hay más!

Las tasas de devolución del impuesto sobre la renta eran aún más altas en la década de 1950. ¡Hay una larga historia de gravar a los ricos en los EE. UU.! Por otro lado, el período entre la década de 1940 y principios de la de 1960 se centró en pagar los esfuerzos de guerra. Entonces, aunque era una locura, las tasas impositivas más altas también eran necesarias.

Los ricos pagan la mayoría de los impuestos en California

Los datos fiscales históricos y actuales de EE. UU. son claros. El gobierno no solo depende de los impuestos para financiarse. Depende de los contribuyentes ricos para llevar el peso de la carga del impuesto sobre la renta. El sentimiento es real y correcto. Cuanto más rico eres, más impuestos pagas.

9. 50% de los impuestos sobre la renta de CA provienen de personas que ganan $500k o más.

Si alguien todavía dudaba de que CA era un estado próspero, las estadísticas del impuesto sobre la renta de California deberían aclarar las cosas.

Los contribuyentes ricos representan alrededor de la mitad de los impuestos estatales sobre la renta. Eso se debe a que California depende en gran medida de los ricos para financiar los ingresos del estado . Si bien todo está bien y elegante en este momento, puede imaginar el efecto dramático de un período de recesión en los servicios estatales.

10. Recargo fiscal del 1 % sobre la renta imponible de $1 millón o más.

¿Qué?

¿El estado de California penaliza a los ricos con un recargo fiscal? ?

Ellos si. Cuanto más rico eres, más puedes contribuir al estado.

Las estadísticas de impuestos del IRS revelan que California está aprovechando al máximo su población adinerada. No hay sorpresas aquí, dado que la escena de Hollywood y Silicon Valley atraen y crean riqueza. De hecho, California se encuentra entre los estados con más multimillonarios.

Es cierto que no significa que todos los que pagan impuestos vivan en California. Mira:

Disparidades entre los contribuyentes en los Estados Unidos

¿Igualdad, dices? No cuando se trata de pagar impuestos.

11. El 50 % de los contribuyentes paga el 97 % de los ingresos del impuesto sobre la renta.

Según los datos fiscales del IRS, alrededor de la mitad de la población que paga impuestos lleva la carga de casi la totalidad de los ingresos fiscales.

Date un momento para digerir esta estadística.

¿Significa que la mitad de la población es rica?

Bueno no exactamente. Significa que el 50 % de los contribuyentes no ganan lo suficiente para tener un ingreso imponible.

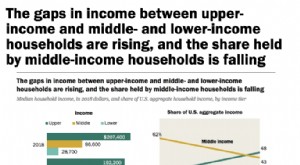

Lo que pasa con las disparidades de ingresos en los EE. UU. es que están literalmente en todas partes.

Pero hay más:

12. Los 10 principales cargaron con el 70 % de todos los impuestos sobre la renta pagados.

Esperar. ¿Qué porcentaje de impuestos pagan los 10 principales?

Sí, has leído bien. Los 10 principales pagan casi tres cuartas partes de todos los impuestos .

¿Recuerdas cuando dijimos que el 50 % de los contribuyentes pagaban casi todos los impuestos? Bueno, aquí está la prueba de que los ricos financian en gran medida al gobierno federal. En última instancia, es el resultado del sistema fiscal progresivo de EE. UU. Los que ganan más tienen que pagar más. Por lo tanto, tienen más responsabilidad financiera.

Si eso no fuera suficiente para resaltar las disparidades de riqueza en el país, aquí está la consecuencia directa para los 10 primeros:

13. Algunos sugieren una tasa máxima del 70 % para ingresos superiores a $10 millones.

La representante demócrata Alexandria Ocasio-Cortez propone gravar a los ricos hasta un 70 % para apoyar iniciativas de cambio climático.

Usando la base de datos del IRS de estadísticas de impuestos sobre la renta, Ocasio-Cortez justifica su ambicioso objetivo. Para algunos contribuyentes, una tasa impositiva del 70 % no supondría una gran diferencia en su estilo de vida. Pero tendría el potencial de mejorar la vida de todos en el proceso.

Entonces, a la pregunta de si los ricos soportan la mayor parte de la carga fiscal sobre los ingresos.

La respuesta es un enorme SÍ. El principio no muestra signos de detenerse nunca. En todo caso, es probable que la tasa máxima siga aumentando.

Estadísticas de declaración de impuestos y la importancia de los ingresos basados en ingresos

Según el IRS SOI, los ingresos generados por ingresos están en el centro del debate. De hecho, las disparidades en la riqueza y el cambio de tramos impositivos afectan a los contribuyentes de muchas maneras, ya sea que se encuentre entre los 10 principales o no.

14. El 37% de los ingresos fiscales de EE. UU. consisten en impuestos sobre la renta.

En pocas palabras, más de un tercio de todos los ingresos fiscales provienen directamente de declaraciones de impuestos.

¿Qué diferencia hace?

Es simple. En comparación con las estadísticas del impuesto sobre la renta de otros miembros de la OCDE, EE. UU. tiene una de las cargas fiscales más altas sobre la renta. No se trata solo de cuándo ganas más dinero, pagas más impuestos. También es un caso de contribuyentes estadounidenses que pagan más por el dinero que ganan que otros países desarrollados.

Sin embargo, eso podría explicar la siguiente estadística:

15. 72% de evasión de impuestos sobre la renta.

Según las estadísticas de evasión de impuestos de EE. UU. del IRS, casi las tres cuartas partes de los contribuyentes se olvidan intencional o accidentalmente de declarar parte de sus ingresos.

Es la consecuencia de una variedad de factores. Algunos contribuyentes sienten que están pagando demasiado y tratan de aumentar los ahorros de sus ingresos. Sin embargo, existen suficientes regulaciones de deducción de ingresos para ayudar a reducir la cantidad que deben "legalmente". ¿Les preocupa no poder manejar su estilo de vida de otra manera? ¿O no saben cómo utilizar las deducciones fiscales?

La introducción de nuevos tramos de impuestos sobre la renta ha afectado en gran medida las últimas declaraciones de impuestos. De hecho, ¿cómo puede presentar una declaración correctamente si no comprende dónde encajan sus ingresos?

Pero hay más en eso:

16. El IRS ayudó solo al 38 % de las personas que llamaron en 2015.

Las estadísticas del IRS de la GAO muestran que cuando se trata de ayudar a los contribuyentes a manejar declaraciones complejas, las cosas van mal. Con menos del 40% de las personas que llaman recibiendo asistencia necesitan, es difícil culpar a los contribuyentes de impuestos de 2019 por la evasión de impuestos accidental.

Después de todo, debería ser responsabilidad del IRS ayudar. No solo podría ayudar a aumentar los ingresos fiscales, sino que también podría ayudar a las personas a hacer las paces con la última reforma.

Estamos bien, dice el IRS

Es imposible ignorar las disparidades en las tasas de impuestos sobre la riqueza y la renta. Pero, estamos llegando a un callejón sin salida cuando se trata de mejorar nuestro sistema de impuestos progresivos. De hecho, las cosas se están volviendo confusas para todos.

Incluyendo expertos en impuestos.

17. El 80% de los contribuyentes están satisfechos con el IRS.

¡Pero acabas de decir que la gente no podía obtener ayuda!

Si lo hicimos. Pero quédate con nosotros, verás por qué las estadísticas no son contradictorias.

Según una encuesta del IRS, 8 de cada 10 contribuyentes están contentos con sus interacciones personales con el IRS. Es justo preguntar si los datos fiscales del IRS son correctos. Después de todo, muchos contribuyentes no pudieron recibir la ayuda que necesitaban.

Lo cierto es que el IRS realizó la encuesta de cumplimiento por teléfono para monitorear si brindaban a las personas suficientes opciones de canales de comunicación. También, si los contribuyentes tuvieron la actitud correcta hacia sus declaraciones. En este caso, los contribuyentes están satisfechos con el servicio prestado.

En todo caso, solo muestra lo difícil que es ofrecer un servicio integral . Es aún más complejo cumplir con las expectativas cuando no todos pagan impuestos sobre la renta:

18. El 44 % de los estadounidenses no pagó impuestos sobre la renta en 2019.

Las estadísticas de impuestos sobre la renta del Tax Policy Center muestran que más del 44 % de los estadounidenses no pagaron ningún ingreso federal impuestos en 2019.

Si bien está por debajo del pico de la Gran Recesión, donde el 50 % de los contribuyentes no pagaron impuestos sobre la renta, la característica del sistema fiscal progresivo también puede ser un obstáculo.

En última instancia, para decirlo claramente, más de 4 de cada 10 estadounidenses no ganan suficiente dinero para pagar impuestos sobre sus ganancias. Es cierto que también reciben ayuda financiera y créditos fiscales. Pero es una señal de que, tal vez, el sistema tributario no está ayudando a los ciudadanos a moverse a través de los niveles de ingresos. ¿Los que están atrapados en el fondo están condenados a permanecer allí?

¿Quién paga los impuestos sobre la renta?

Por definición, el código fiscal federal excluye a hogares e individuos específicos del pago de impuestos sobre sus ingresos. Si bien es una característica positiva que tiene en cuenta las exenciones personales, también es una descripción general de la riqueza de los Estados Unidos. Esto es lo que puede aprender de las estadísticas históricas sobre impuestos:

19. El 43,2 % no pagó el impuesto sobre la renta en 2016.

Según las estadísticas de ingresos del IRS de 2016, alrededor de 4 de cada 10 estadounidenses no debían ningún impuesto sobre la renta pago.

La estadística está un poco por debajo del resultado de 2019. Sin embargo, no se puede negar que la disparidad de riqueza no es una novedad en los EE. UU. Sería una tontería culpar a los nuevos tramos de ingresos. 2016 todavía funcionó con los tramos tradicionales de 10%, 15%, 25%, 28%, 33%, 35% y 39,6%. Si bien el IRS no impone grandes obligaciones tributarias a los miembros más vulnerables de la población, es bueno preguntarse qué se hace para ayudarlos.

Entonces, ¿qué hace el gobierno de los EE. UU. para ayudar a las personas a moverse a través de los niveles de ingresos?

20. El 42,7 % no pagó el impuesto sobre la renta en 2017.

Espera.

42,7 es menor que 43,2.

¿Eso cuenta como una caída en los niveles de pobreza?

Las estadísticas del IRS de ingresos de 2017 son, en verdad, bastante similares a las estadísticas del año anterior. no es una gota. Es probable que ocurran fluctuaciones tiempo extraordinario. Las personas entran y salen del empleo o deciden convertirse en su propio jefe, por ejemplo. En definitiva, las situaciones familiares, de salud y laborales cambian, y es bastante normal.

Los resultados de 2017 siguen siendo prácticamente los mismos que en 2016. Para recordar, 2019 muestra un aumento de más del 44 % de los no contribuyentes en los datos de ingresos. Una vez más, no podemos juzgar. ¡Los recientes cambios en la ley han afectado a todos!

¿Sin impuestos sobre la renta significa que no hay pago de impuestos?

Puede pensar que no obtener suficientes ingresos imponibles significa que no puede pagar ningún impuesto, pero estaría equivocado. Las estadísticas de declaración de impuestos muestran que el vínculo entre los ingresos y los impuestos es más complejo de lo que parece a primera vista. Esto es lo que necesita saber al respecto:

21. El 60 % de las personas que no pagan impuestos sobre la renta aún deben impuestos

Oh, ya veo, han hecho trampa con sus impuestos, ¿verdad?

No, no lo han hecho.

De hecho, es posible que deba pagar impuestos sobre la nómina incluso si sus ingresos no están sujetos a impuestos por muchas razones. Los impuestos sobre la nómina, en aras de la claridad, se refieren a los impuestos sobre la atención médica, el dinero del desempleo y la seguridad social.

¿Cuál es la gran diferencia?

Tanto el empleador como el empleado contribuyen a los impuestos sobre la nómina. Los impuestos basados en los ingresos, por otro lado, se enfocan solo en sus ingresos individuales.

Unas breves palabras para concluir nuestras estadísticas fiscales:

El sistema de impuestos sobre la renta de EE. UU. ha cambiado drásticamente con el tiempo. Sin embargo, los ricos siguen cargando con enormes responsabilidades en la recaudación de impuestos. Esto solo aumenta la disparidad con otros niveles de ingresos.

Las estadísticas actuales del impuesto sobre la renta de EE. UU. destacan las diferencias en estrategia y prioridades con otros países desarrollados.

¿Ayudará la última reforma a que los ingresos más bajos se muevan a través de los tramos imponibles y hagan realidad su Sueño Americano?

¡Sólo el tiempo dirá! Mientras tanto, seguro que tenemos mucho que aprender para mejorar nuestras habilidades de declaración de impuestos.

¡Espero que hayas encontrado útiles esas estadísticas de impuestos sobre la renta! ¡Hasta la próxima!

Finanzas personales

- Abra sus ojos a los fondos de capital fijo

- Maximice sus ingresos por ETF

- Por qué su jubilación necesita diversificación fiscal

- ¿Cómo se grava la renta pasiva en 2021?

- Comprender cómo las ventas de eBay afectan su impuesto sobre la renta

- Su calendario financiero personal para 2017

- Encontrar información financiera en su declaración de impuestos

- Más de 21 estadísticas de ahorro estadounidenses para saber en 2021

- Más de 21 estadísticas de compras de comestibles para cada CLIENTE en 2021

-

¿Paga impuestos sobre los ingresos de su pensión?

¿Paga impuestos sobre los ingresos de su pensión? Si recibe una pensión de un trabajo anterior, ¿deberá pagar impuestos? Todo el mundo espera con ansias la jubilación. Es hora de relajarse y, con suerte, cosechar los beneficios de toda una vida de a...

-

Estadísticas de desigualdad de ingresos de EE. UU. para conocer en 2021

Estadísticas de desigualdad de ingresos de EE. UU. para conocer en 2021 ¿Se está ampliando la brecha de riqueza en Estados Unidos? En una palabra, sí. La clase media en Estados Unidos hoy está peor que sus padres. Observamos las estadísticas de desigualdad de ingresos ...