¿Qué sucede cuando no somos lógicos con el dinero?

Los modelos tradicionales de comportamiento económico asumen que la gente lógico decisiones de dinero para lograr el mejor resultado. Pero en muchas situaciones de la vida real, la gente tiende a tomar decisiones irracionales con dinero. Comportamiento del consumidor que hace que la gente se sienta contento a menudo no representa la mejor jugada para ellos en términos de dólares y centavos.

Comprender las decisiones irracionales cuando se trata de dinero puede resultar útil, no solo para predecir decisiones ilógicas que hacen las personas, sino para influir en el comportamiento económico. Esto es algo que el economista del comportamiento Richard Thaler, ganador del Premio Nobel de Ciencias Económicas 2017, ha estudiado en profundidad.

La comprensión de Thaler de los procesos de pensamiento extravagantes que resultan en gastos irracionales puede ayudarnos a tomar decisiones financieras más inteligentes por nosotros mismos. Estas son algunas de sus ideas clave sobre el pensamiento que impulsa a las personas a desafiar la lógica cuando se trata de dinero. (Ver también:5 prejuicios mentales que lo mantienen pobre)

Efecto de dotación

Aumentar el precio de un bien cuando aumenta su valor es lógico desde la perspectiva de la economía clásica. Pero la gente ve los aumentos de precios como injustos, y los consumidores pueden decidir no realizar la compra. En el artículo de 1991 Anomalías:el efecto de dotación, Aversión a la pérdida, y sesgo del status quo , Thaler, junto con Daniel Kahneman y Jack L. Knetsch, exploró algunos ejemplos de este fenómeno en particular, apodado el "efecto de dotación".

La investigación mostró que la gente consideraba injusto que un concesionario de automóviles aumentara el precio de lista de un automóvil nuevo en $ 200. Pero la gente lo pensó haría Sea justo eliminar un descuento de $ 200 que el concesionario siempre ha ofrecido para ese automóvil. El costo del auto es $ 200 más de cualquier manera, pero aumentar el precio hace que las personas sientan que les están quitando algo que ya tenían, mientras que eliminar un descuento es una barrera menor para realizar la compra.

Thaler demostró esta tendencia de no querer renunciar a algo que ya tienes con tazas de café. La mitad de los estudiantes de una clase recibieron una taza de café. Los estudiantes seleccionados al azar que recibieron tazas valoraron la taza a un precio mucho más alto que los estudiantes que no recibieron una taza estarían dispuestos a pagar para conseguir una. El impulso de valorar lo que ya tiene más de lo que podría obtener es uno de los factores que impulsa el comportamiento humano ilógico con el dinero.

Una forma de utilizar el efecto de la dotación a su beneficio es sincronizar los aumentos de sueldo con el aumento de las contribuciones al fondo de jubilación. De esa manera, el aumento de la contribución a un fondo de jubilación no reduce el salario neto y no se considera una pérdida de algo que ya tenía.

Contabilidad mental

El dinero es fungible, en otras palabras, los dólares son intercambiables, siendo un dólar el valor de cualquier otro dólar. Pero los sistemas de contabilidad mental de las personas no tratan a todos los dólares como iguales, y esto puede resultar en que las personas actúen de manera que desafíen las matemáticas simples.

Las personas tienden a categorizar los fondos y usarlos para el propósito previsto, incluso si esto no es eficiente. Thaler presentó un ejemplo de este tipo de contabilidad mental en su artículo de 1985, Contabilidad mental y elección del consumidor . Una pareja había ahorrado $ 15, 000 por una casa de vacaciones que planeaban comprar en unos años, y ponga el dinero en una cuenta que gane un 10 por ciento de interés. Al mismo tiempo, compraron un auto nuevo con un préstamo a tres años por $ 11, 000 al 15 por ciento de interés.

Las matemáticas simples dictan que la pareja habría salido adelante usando el fondo de su casa de vacaciones para comprar el auto, devolviéndose a sí mismos en lugar de pagar al banco con un interés un 5 por ciento más alto de lo que estaban ganando. Pero la gente tiende a etiquetar el dinero con un propósito y le asigna valor a mantener dólares en las categorías adecuadas en su sistema de contabilidad mental.

Incluso la fuente de los fondos puede hacer que las personas pongan su dinero en diferentes categorías mentales. ¿Gastaría $ 500 de las ganancias de la lotería de la misma manera que gastaría un aumento de $ 500? La gente probablemente usaría las ganancias de la lotería para comprar algo divertido, pero use el dinero de un aumento para pagar deudas o impulsar los ahorros. Son los mismos $ 500 de cualquier manera, pero la gente atribuye diferentes propósitos al dinero según su sistema de contabilidad mental.

Exceso de seguridad

En un estudio de 2005 que analizó las selecciones de primera ronda del draft de la NFL, Thaler (junto con Cade Massey) descubrió que los equipos a menudo pagan demasiado por las primeras selecciones en función de su capacidad percibida para detectar al próximo jugador "superestrella". Las selecciones de segunda ronda generalmente tienen un mejor valor. Entonces, ¿por qué los equipos siguen pagando precios altísimos por las selecciones de primera ronda del draft?

Una explicación es que los equipos pasan mucho tiempo estudiando y analizando las selecciones altas del draft y se vuelven demasiado confiados en su capacidad para elegir un ganador. El exceso de confianza puede llevar a los consumidores a comprar los mejores y más recientes productos tecnológicos al mejor precio, e inversores para comprar acciones con confianza a precios que no están en línea con sus activos y ganancias.

Sesgo de status quo

El impulso es una fuerza poderosa en la psicología humana. Las personas tienen una predisposición a preferir el estado actual de las cosas a las opciones alternativas. Prefieren aferrarse a lo que tienen antes que arriesgarse a las posibles desventajas de hacer un cambio.

Un ejemplo de empresas que aprovechan el sesgo del statu quo para vender más productos es a través de suscripciones de exclusión voluntaria. Es posible que obtenga una tasa de avance baja en una membresía de gimnasio, club de vinos, o suscripción a la revista que continúa automáticamente a precio completo a menos que opte por no participar. Una vez que se haya registrado para la suscripción y comience a recibir los beneficios, El sesgo del status quo hace que sea más probable que permanezca suscrito en lugar de tomar medidas para optar por no participar de inmediato.

El sesgo del statu quo se puede utilizar para ayudar a las personas a ahorrar dinero, también:si los empleadores inscriben automáticamente a los empleados para que contribuyan a un plan 401 (k) con la opción de excluirse, la participación puede ser hasta dos veces mayor que si los empleados tuvieran que tomar medidas para registrarse en primer lugar.

Finanzas personales

- ¿Qué sucede si deposita dinero falso?

- ¿Qué sucede sin un beneficiario en un 401 (k)?

- Qué hacer con una ganancia inesperada

- El dinero no es la meta,

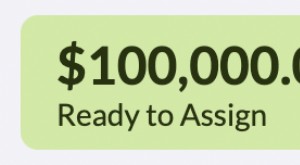

- Qué hacer con el dinero extra en YNAB

- El dinero habla:hablar con tu pareja sobre el dinero

- ¿Qué es un giro postal?

- 10 maneras de ahorrar cuando vives con un súper gastador

- ¿Qué sucede con la deuda cuando muere?

-

Qué hacer con una ganancia inesperada de dinero

Qué hacer con una ganancia inesperada de dinero Aquí hay una pregunta que todos desearíamos tener:¿qué debo hacer con una suma global inesperada de dinero? Si estás en este bote, no eres el único que se pregunta qué hacer con una ganancia inesperad...

-

Qué hacer (y qué no hacer) cuando recibe una gran suma de dinero

Qué hacer (y qué no hacer) cuando recibe una gran suma de dinero Parece un sueño hecho realidad, pero una entrada repentina de dinero en efectivo también puede traer todo tipo de nuevos desafíos. Entrar en un bote lleno de efectivo, increíble. Gastarlo todo y lu...