Por qué invertir puede ser mejor que pagar una deuda

Es una elección difícil:por un lado, comprende la necesidad de comenzar a invertir temprano para que el milagro de la capitalización funcione para usted; por otra parte, tú lo sabes, cuando tienes deudas, hacer esos pagos obstaculiza la capacidad de aprovechar el milagro de la capitalización.

Entonces, ¿Qué debe hacer con esos $ 500 que tiene? ¿Invertirlos o pagar la deuda? La respuesta no es tan simple como algunos creen.

Razones para pagar la deuda primero

1. Riesgo de desastre

Como mencioné en el artículo sobre cómo comenzar a ahorrar para la jubilación, la vida no siempre es justa o amable. La mayoría de nosotros dependemos de un cheque de pago para todo:alquiler o hipoteca, comida, gas, utilidades y así sucesivamente. Cuando pasa algo como perder tu trabajo, divorcio o enfermedad grave, esos cheques se hacen más pequeños, o incluso puede desaparecer temporalmente. Podemos reducir algunos de nuestros gastos como gasolina, ropa, etc. Pero algunas cosas son imposibles de reducir. Esa lista suele estar encabezada por los pagos de alquiler o hipoteca y los pagos mensuales que requieren todas las demás formas de deuda. No se pueden recortar en tiempos de prueba.

Se pone peor:los bancos o las compañías de tarjetas de crédito que le prestaron el dinero se vuelven inflexibles sobre el reembolso. Si tiene un préstamo de automóvil, pueden venir y quitarte las ruedas.

Por lo tanto, La primera razón para poner el pago de la deuda en primer lugar en la lista de cosas a pagar es eliminar el riesgo de que le sucedan cosas malas en caso de un desastre imprevisto.

2. Interés

Usted paga intereses sobre el dinero que pide prestado, generalmente una tasa de interés mucho más alta de la que puede contar para su inversión. Digamos que el préstamo de su automóvil tiene un interés del 8 por ciento. En efecto, cualquier pago que haga por ese préstamo le permitirá ganar un 8 por ciento ... generalmente mucho más que el 2 por ciento que puede ganar con un CD o una cuenta de ahorros.

3. Mejora del estilo de vida

La disciplina para pagar las deudas y luego mantenerse al margen se extiende a una mentalidad. Esa mentalidad de deuda es mala inevitablemente te hace cuestionar las compras impulsivas, que es a menudo la razón número uno por la que las personas incurren en deudas de consumo. En lugar de obtener ese nuevo Lexus con un pago de arrendamiento mensual de $ 399, encuentra un Honda Accord usado que puede comprar en efectivo, o un préstamo mucho más pequeño (y más corto). Después de dos o tres meses, descubre que en realidad no está perdiendo mucho al evitar el Lexus. Te das una palmadita en la espalda; y la próxima vez que llegue la tentación de endeudarse, se vuelve más fácil escapar.

Otro ejemplo:en lugar de poner un merecido crucero por el Caribe en su tarjeta de crédito, configura una cuenta de ahorros para hacerlo el próximo año. Para cuando llegue el próximo año, ha pensado en algunas otras opciones de vacaciones, algunos más bonitos y otros más baratos. Terminas sintiéndote mejor después de unas vacaciones más agradables ... y sin deudas.

4. Libertad

Hacer pagos es una prisión. Seguro, te dejan ir a casa, pero tus movimientos se vuelven muy restringidos. Hay muchas oportunidades imprevistas que cruzan nuestro radar todos los días, como la inminente OPI de Ferrari. ¿No sería bueno embarcarse en una de las marcas más buscadas en la historia de la humanidad? y posiblemente triplicar su dinero como lo hicieron aquellos que pudieron lanzarse a la OPI de Facebook? O digamos que un compañero de trabajo tiene una situación en la que no puede tomar las hermosas vacaciones por las que ya pagó. Puedes recogerlo por un tercio del precio, pero tienes 24 horas para saltar.

Si está realizando pagos, sólo puede presionar la nariz contra el cristal de la ventana y mirar con nostalgia esas oportunidades como un niño pobre en Navidad. Sin pagos aunque, tendrías la libertad de al menos considerarlos seriamente.

Esas son cuatro poderosas razones para hacer que el pago de todas las deudas sea su máxima prioridad. y relegar la inversión al segundo lugar en su lista de prioridades financieras.

No tan rapido. Nada en la vida es simple (aparte de comprar chocolates para su ser querido). Hay otra cara de esta moneda.

Razones para invertir primero

1. Capitalización

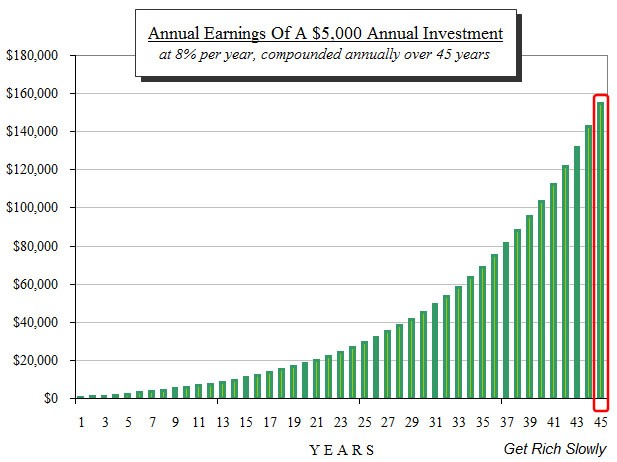

En una publicación anterior, viste cuán dramático es el milagro de la capitalización. A modo de recordatorio, aquí está el gráfico:

Es posible que se sienta tentado a considerar el interés que gana en su primer año cuando compara sus ganancias de inversión con el interés que paga por su deuda.

¡Ese es un gran error!

No importa en qué año empiece a invertir, Vas a siempre obtenga los intereses (o ganancias) de ese primer año. Lo único que cambió es cuando lo obtienes. Hay, sin embargo, no hay garantía de que alguna vez obtenga las ganancias del año pasado. Eso está determinado por qué tan temprano empiece.

Lo que pierde al comenzar un año después es los último ganancias del año. Si comienza a invertir un año después, Vas a nunca jamás obtenga las excelentes ganancias del año pasado. Si espera dos años para comenzar a invertir, perderá las ganancias de los dos últimos años.

Y, casi no importa en qué invierta. Lo más probable es que las ganancias del año pasado sean mucho más altas que cualquier interés que pague por la deuda en el primer año.

Esto es algo que la mayoría de la gente pasa por alto cuando comparan la deuda con los intereses de inversión.

2. El calendario

Los dos mecanismos de inversión para la jubilación más comunes que la mayoría de la gente usa en la actualidad son los planes de jubilación de contribución directa del empleador. como el omnipresente 401 (k), Planes 403 (b), e IRA. Lo que mucha gente pasa por alto es esos planes están ligados al calendario :Una vez que pasa una fecha determinada (generalmente el 15 de abril de cada año), no puede volver atrás y ponerse al día. Si hiciste tu contribución, se sube al tren de capitalización. Sin embargo, si pierdes el tren de un año, se ha ido para siempre.

Una vez que comprenda el milagro de la capitalización como se muestra en el cuadro anterior, comprende lo importante que se vuelve hacer la contribución de inversión de cada año para obtener el máximo beneficio de la final devoluciones del año.

También hay un límite en cuánto puedes contribuir cada año. En el curso normal de los acontecimientos, el calendario y los límites de contribución no tienen tanto impacto; pero en caso de que obtenga una ganancia inesperada, como una herencia, bonificación o indemnización, no puede volver atrás y hacer contribuciones para ponerse al día con esos planes de jubilación. Puede maximizar la contribución de este año y eso es todo.

Sin embargo, Por lo general, no hay límite para la cantidad de deuda que puede pagar. para que pueda pagar 30 o 40 años de deuda con una sola ganancia inesperada (limitada solo por su tamaño).

Por supuesto, ninguno de nosotros tiene garantizados beneficios inesperados, pero suceden. Por lo tanto, podría terminar mucho mejor si mantuviera sus contribuciones de inversión continuas y utilizara cualquier ingreso imprevisto (grande o pequeño) para adelantar el pago de la deuda.

¿Qué deberías hacer?

Lo inteligente por supuesto, es no tener ninguna deuda, y luego invierte todo lo que puedas. Sin embargo, si no tiene suerte (o llega tarde a la fiesta de la sabiduría financiera, como yo) no tienes ese lujo.

Mucha gente es fervientemente inflexible en que una estrategia (la suya) es el único camino a seguir. Algunos dicen que la deuda tiene que ser lo primero otros insisten en que es mejor invertir primero. La verdad es que no hay dos personas en la misma posición y, por lo tanto, No puede haber una solución única para todos.

Si prioriza la inversión, usted tiene la posibilidad de obtener la mayor ganancia eventual; pero para hacer eso, debe asumir el riesgo de que su flujo de ingresos nunca se vea comprometido. No todo el mundo está en una posición en la que pueda permitirse correr ese riesgo. Otros simplemente prefieren la seguridad hoy sobre algún beneficio nebuloso hasta ahora en el futuro que tal vez nunca se materialice. Su tolerancia al riesgo determinará de qué lado de la cerca caerá. También puede encontrar que las circunstancias pueden dictar una cambio en estrategia.

Durante años, mi esposa y yo vivimos frugalmente y evitamos todas las deudas excepto la hipoteca. Sin embargo, cuando el mercado de valores se hundió en la Gran Recesión, Pedí prestado cada centavo que pude contra mi plan 401 (k) (generalmente el último tabú) para comprar acciones preferentes pagando el 30 por ciento anual debido al precio de las acciones anormalmente deprimido. Rogué y pedí prestado (trazando la línea del robo) y compré todo lo que pude. Esa fue la única inversión que cambió nuestra suerte. A medida que el mercado se recuperó, Vendí lo suficiente para pagar toda nuestra deuda y todavía le sobraron muchas veces más. Nunca lo he vuelto a hacer porque algunas oportunidades solo se presentan una vez en la vida. En esos momentos es mejor ser pragmático que dogmático.

En el final, cada persona tiene que decidir en qué dirección los lleva su tolerancia al riesgo. Lo mejor que todos podemos esperar es suficiente conocimiento para tomar una decisión informada.

¿Se ha enfrentado al dilema de si reducir su deuda o invertir? ¿Cómo te acercaste a este dilema? y cual fue el resultado final? Si tuvieras que hacerlo de nuevo ¿Tomarías la misma decisión o la cambiarías?

Finanzas

- Por qué una inversión en fondos mutuos es mejor que poseer acciones individuales

- ¿Qué es la inversión ética y por qué hacerlo?

- 3 razones por las que un préstamo personal podría ser mejor que la deuda de su tarjeta de crédito

- 10 fondos de deuda que dieron mejores rendimientos que los FD

- 7 razones por las que SIP en fondos de deuda es mejor que comenzar RD (2018)

- Dividendo vs SWP:4 razones por las que SWP es mejor que un plan de dividendos

- 5 razones por las que STP es mejor que invertir una suma global

- 5 razones por las que las acciones de dividendos pueden ser mejores que los bonos

- Por qué los bienes raíces son mejores que las acciones en 2021

-

Por qué alquilar es mejor

Por qué alquilar es mejor Ha escuchado la expresión innumerables veces:pagar el alquiler es como tirar dinero por el inodoro. Lo entiendo. Hay fuertes razones para comprar una casa. Soy propietario de una casa y puedo dar fe...

-

Mejor inversión:Cómo tomar mejores decisiones de inversión

Mejor inversión:Cómo tomar mejores decisiones de inversión Mejorar en la inversión es esencial para aquellos que quieren prosperar en el mundo moderno. Sin embargo, el camino a seguir no siempre está claro. Aprender a tomar mejores decisiones de inversión es ...