¿Qué es el Balance General de la Fed?

El balance de la Fed se refiere al balance de la Reserva Federal, el banco central de los Estados Unidos. El balance de la Fed es básicamente como cualquier otro balance, o más precisamente, como el balance de cualquier otro banco, es una lista y cálculo de activos y pasivos corrientes.

Una distinción del balance de la Fed de los balances de otros bancos o empresas, que normalmente solo ejecutan cálculos de balance de forma trimestral o anual, es que el balance de la Fed se calcula y publica cada semana.

Sin embargo, a diferencia de cualquier otra entidad, un banco central puede cambiar instantáneamente su hoja de balance imprimiendo una gran cantidad de dinero nuevo. La habilidad para, esencialmente, crear dinero de la nada es un poder exclusivo de los bancos centrales, como la Reserva Federal Reserva Federal (La Reserva Federal) La Reserva Federal es el banco central de los Estados Unidos y es la autoridad financiera detrás de la economía de libre mercado más grande del mundo.

Equilibrio de la Fed - Activos

Como se ha señalado, el balance de la Fed refleja los activos y pasivos corrientes de la Fed. Entonces, ¿Qué constituye los activos y pasivos de la Fed?

Los activos que posee la Reserva Federal son principalmente valores, que son en su mayoría bonos del Tesoro de EE. UU. Los valores del Tesoro representan alrededor del 75% -90% de los activos de la Fed. Sus otros activos incluyen los préstamos pendientes hechos a bancos estadounidenses y otras entidades, valores respaldados por hipotecas (MBS) Valor respaldado por hipotecas (MBS) Un valor respaldado por hipotecas (MBS) es un valor de deuda garantizado por una hipoteca o un cobro de hipotecas. Un MBS es un valor respaldado por activos que se negocia en el mercado secundario, y que permite a los inversores beneficiarse del negocio hipotecario, y otros instrumentos de deuda de agencias federales adquiridos por la Fed.

La cantidad de MBS que posee la Fed se expandió dramáticamente durante la Crisis Financiera Global de 2008. Esto se debe a que el colapso del mercado de la vivienda y los incumplimientos masivos de préstamos hipotecarios resultantes dejaron a muchos inversores privados en MBS sin otra salida que el gobierno federal donde pudieran vender sus tenencias de MBS.

Equilibrio de la Fed - Pasivos

Los pasivos de la Reserva Federal consisten en toda la moneda estadounidense en circulación que no está en manos de la propia Fed, y todos los depósitos de bancos comerciales y otras instituciones financieras que la Fed mantiene de acuerdo con los requisitos de reserva de los bancos.

Un punto algo "complicado" sobre el balance de la Fed es que, aunque la moneda en circulación es un pasivo para la Fed cuando imprime dinero adicional (aumentando la cantidad pasiva de moneda en circulación) y luego usa ese dinero para comprar valores adicionales, los valores comprados son activos en el balance de la Fed.

El balance general actual de la Fed se publica semanalmente, todos los jueves, también se conoce como informe H.4.1. Analistas económicos, analistas de mercado, y los inversores monitorean el balance de la Fed para ver qué movimientos está haciendo la Reserva Federal en términos de expandir o contraer la oferta monetaria. Desde la crisis financiera mundial de 2008-2008-2009 Crisis financiera mundial La crisis financiera mundial de 2008-2009 se refiere a la crisis financiera masiva que enfrentó el mundo de 2008 a 2009. La crisis financiera pasó factura a personas e instituciones de todo el mundo, con millones de estadounidenses profundamente afectados. Las instituciones financieras comenzaron a hundirse, muchos fueron absorbidos por entidades más grandes, y el gobierno de los Estados Unidos se vio obligado a ofrecer rescates, El balance de la Fed reveló específicamente cómo la Fed está implementando lo que se conoce como "flexibilización cuantitativa", o QE, para abreviar.

La flexibilización cuantitativa es un procedimiento en el que la Reserva Federal, para aumentar la oferta monetaria y, Ojalá, estimular la concesión de préstamos por parte de los bancos y la inversión de empresas y particulares, imprime más dinero y compra más valores en los mercados de capital abiertos.

Un cambio bastante reciente en la práctica de la Fed de comprar valores es la compra de una mayor cantidad de bonos corporativos. Bonos corporativos. Los bonos corporativos son emitidos por corporaciones y generalmente vencen entre 1 y 30 años. Por lo general, ofrecen un rendimiento más alto que los bonos del gobierno, pero conllevan más riesgo. además de los bonos del Tesoro de EE. UU., acuerdos de recompra, MBS, stock de oro, y otros valores que la Fed compra habitualmente.

Otro paso dado por la Fed, en respuesta a la pandemia de COVID-19, es la creación de varias líneas de crédito de emergencia diseñadas para prevenir la falta de liquidez en los mercados crediticios y ayudar a los estados a administrar sus respectivos flujos de efectivo.

Las nuevas líneas de crédito incluyen líneas de crédito corporativas para el mercado primario y secundario, una Facilidad de Financiamiento de Papeles Comerciales, un servicio de liquidez de fondos mutuos del mercado monetario, y una Facilidad de Liquidez Municipal que está diseñada para ayudar a los gobiernos municipales y estatales.

La importancia del balance de la Fed

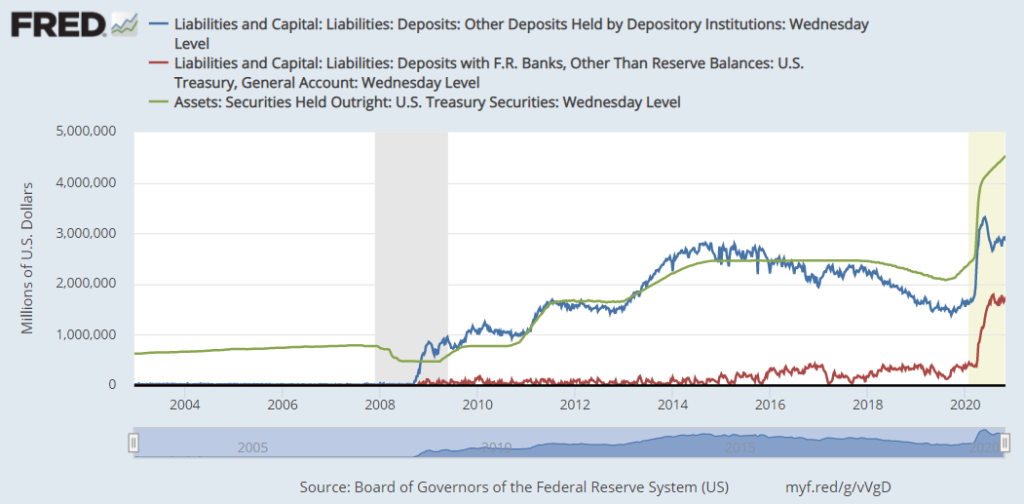

El balance de la Fed se expandió enormemente a raíz de la crisis financiera mundial de 2008, y luego nuevamente en respuesta a la pandemia de COVID-19 de 2020. Antes de la crisis de 2008, el balance de la Fed era de menos de $ 1 billón, alrededor de $ 800 mil millones. Sin embargo, a mediados de 2020, el balance de la Fed está valorado en más de $ 7 billones.

El aumento masivo en el balance de la Fed significa, por una cosa, que la Fed puede realizar movimientos sustancialmente mayores en términos de compra y venta de valores en el mercado abierto. Eso, Sucesivamente, significa que los cambios en la política de la Fed, es decir, la medida en que está expandiendo o contrayendo la oferta monetaria - ejerce mayores efectos sobre la economía en general.

Es importante tener en cuenta que supuestamente se creó la Reserva Federal, en 1913, con el propósito de mantener el valor de la moneda estadounidense, controlar las tasas de interés y la inflación, y evitar grandes recesiones o trastornos económicos.

Sin embargo, También es importante señalar que muchos críticos afirman que la Fed nunca logró de manera efectiva ninguno de sus objetivos declarados. Menos de dos décadas después de la creación de la Reserva Federal, Se produjo la caída del mercado de valores y la Gran Depresión (la Fed fue en gran medida ineficaz para controlar la inflación galopante en la década de 1970) y sus acciones no evitaron el colapso del mercado de la vivienda durante la Crisis Financiera Global de 2008.

Algunos críticos argumentan que el único propósito al que la Fed realmente ha cumplido es la preservación de sus bancos miembros; en resumen, que todo lo que hace realmente el banco central es proteger la industria bancaria, no la economía de los EE. UU. o los ciudadanos de EE. UU.

En cualquier evento, El balance de la Fed es de gran importancia porque revela los pasos que está tomando el banco central para expandir o controlar la oferta monetaria del país. Aunque corre el riesgo de tasas de interés e inflación más altas, una oferta monetaria en expansión suele estimular la economía. Por otra parte, La contracción de la oferta monetaria ayuda a mantener bajas las tasas de interés y la inflación, pero se corre el riesgo de estancar la economía y aumentar el desempleo.

Aprende más

CFI es el proveedor oficial de la página del programa de Analista de Crédito y Banca Comercial (CBCA) ™ global - CBCAG Obtenga la certificación CBCA ™ de CFI y conviértase en Analista de Crédito y Banca Comercial. Inscríbase y avance en su carrera con nuestros programas y cursos de certificación. programa de certificación, diseñado para ayudar a cualquiera a convertirse en un analista financiero de clase mundial. Para seguir avanzando en tu carrera, Los recursos adicionales de CFI a continuación serán útiles:

- Pagaré del Tesoro a 10 años Pagaré del Tesoro de EE. UU. A 10 años El Pagaré del Tesoro de EE. UU. A 10 años es una obligación de deuda emitida por el Departamento del Tesoro de EE. UU. Y tiene un vencimiento de 10 años.

- Proyectar elementos de línea del balance general Proyectar elementos de línea del balance general Proyectar elementos de línea del balance general implica analizar el capital de trabajo, PP&E, deuda capital social e ingresos netos. Esta guía desglosa cómo calcular

- Flexibilización cuantitativa Flexibilización cuantitativa La flexibilización cuantitativa (QE) es una política monetaria de impresión de dinero, que es implementado por el Banco Central para dinamizar la economía. El Banco Central crea

- Los principales bancos de EE. UU. Los mejores bancos de EE. UU. Según la Corporación Federal de Seguros de Depósitos de EE. UU., había 6, 799 bancos comerciales asegurados por la FDIC en los EE. UU. A febrero de 2014.

Finanzas

- ¿Cuál es el saldo principal de un préstamo hipotecario?

- Cómo decidir qué es un balance general sólido

- ¿Cuáles son los principales activos y reclamaciones en el balance de un banco comercial?

- ¿Qué son las conciliaciones de balance?

- ¿Qué es un saldo de cuenta?

- ¿Qué es el saldo disponible?

- ¿Qué es el coeficiente actual?

- ¿Qué es el Banco Central de la Reserva Federal (Fed)?

- Una mirada al balance general de la empresa

-

¿Qué es la tarifa nocturna?

¿Qué es la tarifa nocturna? La tasa de un día se refiere a la tasa de interés que las instituciones de depósito (por ejemplo, Bancos o cooperativas de crédito Unión de crédito Una cooperativa de crédito es un tipo de organizació...

-

¿Qué es la tasa preferencial?

¿Qué es la tasa preferencial? El término “tasa preferencial” (también conocida como tasa preferencial para préstamos o tasa de interés preferencial) se refiere a la tasa de interés que los grandes bancos comerciales cobran por los...