¿Qué son las devoluciones monetarias y ponderadas en el tiempo?

Los rendimientos monetarios y ponderados en el tiempo son tasas de rendimiento que se suelen utilizar para evaluar el rendimiento de una cartera de inversiones administrada. Hoy dia, la tasa de rendimiento ponderada en el tiempo es el estándar de la industria, ya que proporciona una evaluación más justa del desempeño de un administrador de inversiones.

Rentabilidad ponderada en dinero

Cuando se trata de monitorear el desempeño de las inversiones, Los rendimientos ponderados en dinero funcionan de la misma manera que la tasa interna de rendimiento (TIR) Tasa interna de rendimiento (TIR) La tasa interna de rendimiento (TIR) es la tasa de descuento que hace que el valor actual neto (VAN) de un proyecto sea cero. En otras palabras, es la tasa de rendimiento anual compuesta esperada que se obtendrá en un proyecto o inversión. lo hace. En un contexto de evaluación de proyectos, La TIR describiría el retorno de la inversión de perseguir un proyecto en particular. El costo de capital (WACCWACCWACC es el costo de capital promedio ponderado de una empresa y representa su costo combinado de capital, incluido el capital y la deuda) se puede considerar como la TIR de referencia mínima que un proyecto debe producir para tener un valor de NPVNPV positivo. a la fórmula del VPN en Excel al realizar un análisis financiero. Es importante comprender exactamente cómo funciona la fórmula NPV en Excel y las matemáticas detrás de ella. VPN =F / [(1 + r) ^ n] donde, PV =valor presente, F =Pago futuro (flujo de caja), r =tasa de descuento, n =el número de períodos en el futuro. Desde un punto de vista matemático:

- WACC> IRR =VPN negativo

- WACC =TIR =VPN de $ 0

- WACC

En un contexto de gestión de inversiones, El rendimiento ponderado en dinero es el rendimiento al que el valor presente de una cartera Valor temporal del dinero El valor temporal del dinero es un concepto financiero básico que sostiene que el dinero en el presente vale más que la misma suma de dinero que se recibirá en el futuro. Esto es cierto porque el dinero que tiene en este momento se puede invertir y obtener un rendimiento, creando así una mayor cantidad de dinero en el futuro. (También, con el futuro (PV) de las entradas es igual a su PV de las salidas (es decir, la tasa de rendimiento que es igual a la tasa de descuento). A continuación se pueden encontrar ejemplos de entradas y salidas de efectivo:

Este método no es ideal para monitorear el desempeño de los administradores de inversiones, ya que las devoluciones pueden estar sesgadas por grandes depósitos o retiros solicitados por los clientes. Otros cambios de este tipo en el tamaño de la cuenta pueden ayudar o penalizar injustamente a un administrador de inversiones, ya que las solicitudes de los clientes están fuera de su control.

Para calcular el rendimiento ponderado en dinero, establezca el PV de las entradas de efectivo =PV de las salidas de efectivo y calcule la tasa de descuento. Esto requerirá una hoja de cálculo o una calculadora financiera. Para calcular el rendimiento ponderado en dinero, necesitaremos:

- Identificar todas las salidas y entradas

- Establecer salidas de PV =entradas de PV

- Resuelve para r

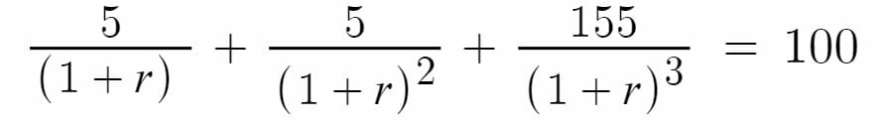

Ejemplo de rendimiento ponderado en dinero

Un administrador de inversiones compra hoy una acción por $ 100. Tiene la intención de mantener las acciones durante tres años y recauda $ 5 en dividendos cada año. Al final del tercer año, espera poder vender las acciones por $ 150. ¿Cuál es el rendimiento ponderado en dinero de esta cartera de inversiones?

Respuesta

Paso 1:identificar las entradas y salidas

Entradas:dividendos ($ 5 en el año 1, 2 y 3) y Venta de acciones ($ 150 en el Año 3). Salidas:Compra de acciones (Año 0)

Paso 2 - Establecer entradas de PV =salidas de PV

Paso 3:resuelve para r

Usando una calculadora financiera, solucionador en Excel o mediante prueba y error, llegamos a un valor de aproximadamente 18,88%

Rentabilidad ponderada en el tiempo

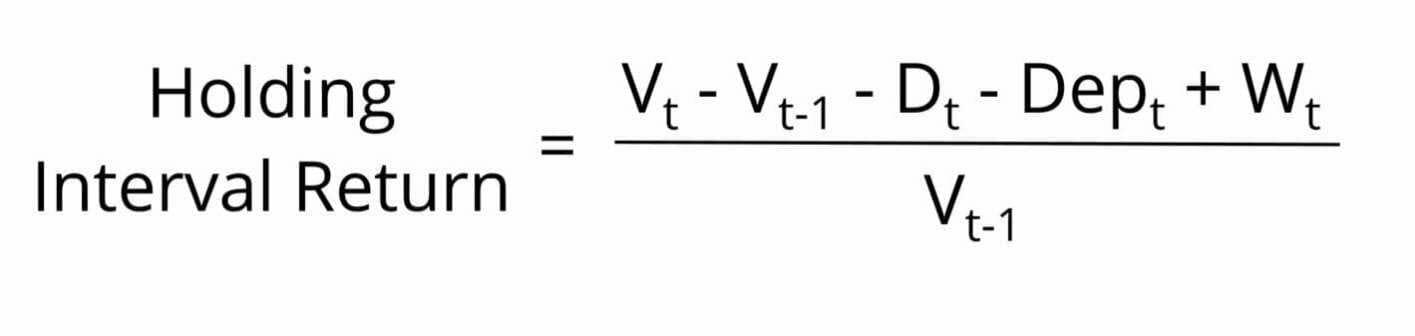

Los rendimientos ponderados en el tiempo son medias geométricas del rendimiento de las carteras de inversión. El cálculo del rendimiento ponderado en el tiempo requiere dividir una cartera de inversiones en varios intervalos de tiempo (o intervalos de mantenimiento) y evaluar el rendimiento durante cada intervalo (de ahí el nombre "ponderado en el tiempo"). El rendimiento de la cartera para cada intervalo de tenencia se puede encontrar utilizando la siguiente ecuación:

Dónde:

Vt - Valor de la cartera al final del período t

Vt-1 - Valor de la cartera al final del período t-1 (el período anterior)

Dt - Dividendos recibidos durante el período t

Departamento - Depósitos realizados durante el período t

Peso - Retiros realizados durante el período t

Este enfoque aísla el rendimiento de la inversión de los retiros y depósitos, hacer que la evaluación del administrador de inversiones sea más justa. Los retiros y depósitos se contabilizarán en el período siguiente Vermont.

Para calcular el rendimiento ponderado en el tiempo de una cartera de inversiones, debemos:

- Identificar todos los intervalos de espera

- Identificar todos los retiros y depósitos

- Calcule el rendimiento del intervalo de retención (HIR) para cada intervalo

- Encuentre la media geométrica de los HIR sumando 1 a cada resultado y multiplicándolos, luego restando 1

- Anualizar la devolución

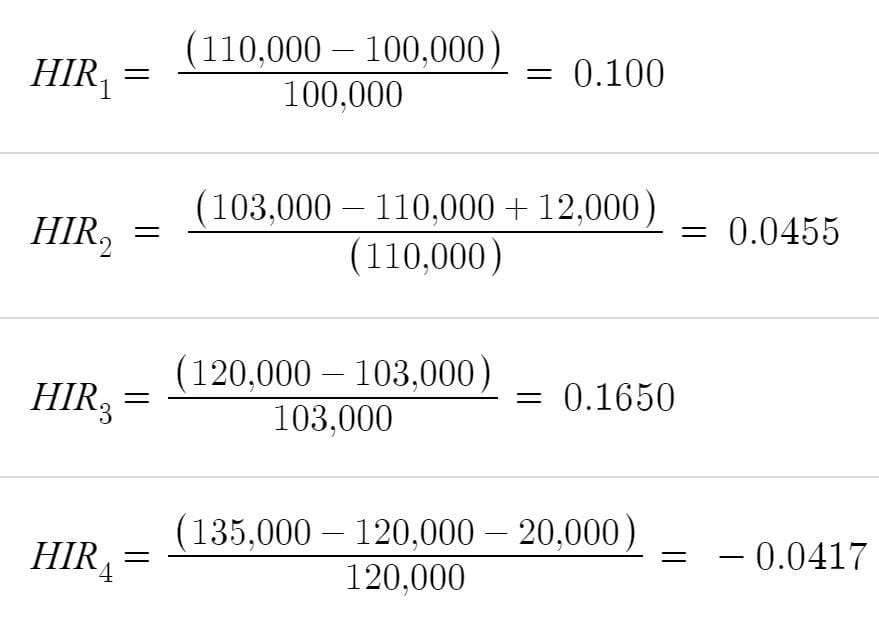

Ejemplo de rendimiento ponderado en el tiempo

La siguiente tabla describe el valor de mercado de una determinada cartera en diferentes fechas:

También nos enteramos de que el cliente ganó $ 12, 000 retiro el 3 de marzo, 2012 y $ 20, 000 de depósito el 20 de diciembre, 2012. ¿Cuál es el rendimiento ponderado en el tiempo de esta cartera de inversiones?

Respuesta

Paso 1:identificar todos los intervalos de espera

Basado en la información dada, hay 4 intervalos de espera (HI):

- Desde el 31 de diciembre 2011 al 31 de enero de 2012 (HI1)

- Desde el 31 de enero, 2012 al 30 de abril de 2012 (HI2)

- A partir del 30 de abril 2012 al 30 de noviembre de 2012 (HI3)

- A partir del 30 de noviembre 2012 al 31 de diciembre de 2012 (HI4)

Paso 2:identifica todos los retiros y depósitos

- Hay $ 12, 000 retiro realizado el 3 de marzo, 2012, que cae en HI2

- Hay $ 20, 000 depósito realizado el 20 de diciembre, 2012, que cae en HI4

Paso 3:calcular el retorno del intervalo de espera (HIR) para cada intervalo

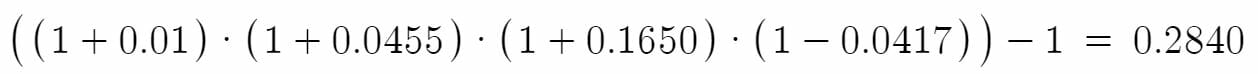

Paso 4:agregue 1 a los HIR, multiplicándolos juntos, luego restando 1

Paso 5:anualizar las devoluciones

Los datos proporcionados anteriormente son por un año, por lo tanto, no es necesario realizar el cálculo de anualización. Si los datos proporcionados hubieran abarcado más de un año, tendríamos que seguir esta fórmula.

Por lo tanto, el rendimiento ponderado en el tiempo de esta cartera es de 28,40%

Conclusión

Ambos métodos son útiles para evaluar el desempeño de una cartera de inversiones a lo largo del tiempo. Sin embargo, como se describió anteriormente, el método ponderado en el tiempo es una fórmula más práctica, ya que excluye los cambios en los saldos de las cuentas y se centra únicamente en el rendimiento de la inversión.

Más recursos

Gracias por leer la guía de CFI sobre el dinero frente al rendimiento ponderado en el tiempo. CFI ofrece el Analista de Valuación y Modelado Financiero (FMVA) ™ Conviértase en Analista de Valuación y Modelado Financiero Certificado (FMVA) ® La certificación Analista de Valuación y Modelado Financiero (FMVA) ® de CFI lo ayudará a ganar la confianza que necesita en su carrera financiera. ¡Inscríbase hoy! programa de certificación para aquellos que buscan llevar sus carreras al siguiente nivel. Para obtener más información sobre temas relacionados, consulte los siguientes recursos de CFI:

- Métodos de inversión Métodos de inversión Esta guía y descripción general de los métodos de inversión describen las principales formas en que los inversores intentan ganar dinero y gestionar el riesgo en los mercados de capital. Una inversión es cualquier activo o instrumento adquirido con la intención de venderlo por un precio superior al precio de compra en algún momento futuro (ganancias de capital). o con la esperanza de que el activo genere ingresos directamente (como ingresos por alquiler o dividendos).

- Swap de retorno total Swap de retorno total Un Swap de retorno total es un contrato entre dos partes que intercambian el retorno de un activo financiero entre ellas. En este acuerdo, una parte realiza pagos basados en una tasa fija, mientras que la otra parte realiza pagos basados en el rendimiento total de un activo subyacente.

- Tasa de Retorno Tasa de Retorno La Tasa de Retorno (ROR) es la ganancia o pérdida de una inversión durante un período de tiempo combinado con el costo inicial de la inversión expresado como un porcentaje. Esta guía enseña las fórmulas más comunes

- Rendimiento de los activos (ROA) Rendimiento de los activos y fórmula de ROA Fórmula de ROA. El retorno de los activos (ROA) es un tipo de métrica de retorno de la inversión (ROI) que mide la rentabilidad de una empresa en relación con sus activos totales.

- Curso de Fundamentos de Renta Fija - CFI

Finanzas

-

Cómo comprar una casa para mudarse

Cómo comprar una casa para mudarse Si sabes lo que estás haciendo dar la vuelta a las casas puede ser una empresa rentable. Encontrar y comprar casas usadas en venta para trasladarlas puede ser una forma inteligente de conseguir casas ...

-

¿Qué significa bajo rendimiento?

¿Qué significa bajo rendimiento? En un sentido general, bajo rendimiento se refiere a un rendimiento deficiente o insatisfactorio en comparación con las expectativas o cuando se evalúa según un determinado estándar. Por ejemplo, uno ...

-

¿Qué es la falacia narrativa?

¿Qué es la falacia narrativa? Uno de los límites de nuestra capacidad para evaluar la información de manera objetiva es lo que se llama falacia narrativa. Nos encantan las historias y dejamos que nuestra preferencia por una buena ...

-

Cómo encontrar un dentista que acepte Medicaid

Cómo encontrar un dentista que acepte Medicaid No importa cuáles sean tus ingresos, lidiar con las frustraciones del seguro médico y los costos médicos aterradores puede ser suficiente para enfermarlo. Pero si cumple con las pautas de elegibilidad...