Medición del riesgo de inversión y la importancia del ratio de Sharpe

Los profesionales de la inversión toman prestada una herramienta de la "desviación estándar" de los estadísticos para medir el riesgo de inversión. Muestra el rango de rendimientos que es probable que obtengan las inversiones durante un período de tiempo determinado y tiene dos lados, el rendimiento superior y el rendimiento deficiente de una tasa de rendimiento promedio.

Por ejemplo, echemos un vistazo al índice de acciones S&P 5001 y consideremos la tasa de rendimiento promedio del 12,1% y la desviación estándar +/- 19% durante 100 años. La desviación estándar nos dice que un año relativamente malo para el mercado de gran capitalización en general habría sido negativo -6,9% y un año relativamente bueno habría arrojado un rendimiento positivo más alto del 31,1%. El rango de -6,9% a 31,1% corresponde a resultados dentro de una desviación estándar del promedio del 12,1%. Captura 68 del total de 100 observaciones. Si la tendencia de este siglo anterior se extiende al siguiente, podríamos esperar que 2/3 de las veces, esta colección de acciones proporcionará un rendimiento dentro de este rango.

Por supuesto, algunos de los resultados quedan fuera del rango de una desviación estándar, ya sea peor que -6,9% o mejor que 31,1%. Si bien la prensa suele citar una desviación estándar, y la mayoría de la literatura financiera, puede salir a dos desviaciones estándar, que cubre aproximadamente el 95% de las observaciones o tres, que representa más del 99%. Naturalmente, los máximos son mucho más altos y los mínimos son mucho más bajos para estos rangos más amplios de resultados. En otras palabras, cuanto mayor sea el grado de dispersión, mayor es el riesgo.

La relación de Sharpe, por otra parte, es una medida de uso común de la calidad de las ganancias de la cartera. En breve, el índice de Sharpe es una medida del rendimiento obtenido por riesgo asumido. Los ratios de Sharpe pueden ser mejores que solo observar el rendimiento porque incorporan la cuestión del riesgo. Algunos dirían que es una medida de la capacidad de un gerente para desempeñarse de manera consistente. El número por sí mismo, sin embargo, para muchos es difícil de entender sin compararlo con algo.

De nuevo, echemos un vistazo al índice S&P 500 para una comparación rápida. El índice Standard &Poor's 500 generalmente se considera el punto de referencia para el rendimiento de la renta variable estadounidense. Como el nombre sugiere, el S&P 500 consta de 500 empresas de una diversa gama de industrias. Contrario a la creencia popular, el S&P 500 no es una simple lista de las 500 empresas más grandes por capitalización de mercado o por ingresos. Bastante, son 500 de las acciones ordinarias con sede en EE. UU. elegido por el Comité de índices de S&P por tamaño de mercado, liquidez, y representación del sector. Durante los últimos diez años, la relación de Sharpe para el S&P 500 es menos de 0.40 y no se ve mucho mejor cuando se mira en los últimos treinta años.

¿Está familiarizado con Morningstar, C ª.? Son una empresa con sede en Chicago, firma global de investigación de inversiones, proporcionar información, datos, y análisis sobre la industria de fondos mutuos. Dicen que un índice de Sharpe de más de 1.0 es "bastante bueno" y los fondos sobresalientes logran algo por encima de 2.0.

Para la mayoría de los inversores, Sharpe tiene un buen sentido intuitivo porque no solo odian perder dinero, sino que a menudo comparan los rendimientos con la inversión libre de riesgo. Se debe a sí mismo comprender y considerar esta medida al tomar decisiones de inversión.

Por ejemplo, echemos un vistazo al índice de acciones S&P 5001 y consideremos la tasa de rendimiento promedio del 12,1% y la desviación estándar +/- 19% durante 100 años. La desviación estándar nos dice que un año relativamente malo para el mercado de gran capitalización en general habría sido negativo -6,9% y un año relativamente bueno habría arrojado un rendimiento positivo más alto del 31,1%. El rango de -6,9% a 31,1% corresponde a resultados dentro de una desviación estándar del promedio del 12,1%. Captura 68 del total de 100 observaciones. Si la tendencia de este siglo anterior se extiende al siguiente, podríamos esperar que 2/3 de las veces, esta colección de acciones proporcionará un rendimiento dentro de este rango.

Por supuesto, algunos de los resultados quedan fuera del rango de una desviación estándar, ya sea peor que -6,9% o mejor que 31,1%. Si bien la prensa suele citar una desviación estándar, y la mayoría de la literatura financiera, puede salir a dos desviaciones estándar, que cubre aproximadamente el 95% de las observaciones o tres, que representa más del 99%. Naturalmente, los máximos son mucho más altos y los mínimos son mucho más bajos para estos rangos más amplios de resultados. En otras palabras, cuanto mayor sea el grado de dispersión, mayor es el riesgo.

La relación de Sharpe, por otra parte, es una medida de uso común de la calidad de las ganancias de la cartera. En breve, el índice de Sharpe es una medida del rendimiento obtenido por riesgo asumido. Los ratios de Sharpe pueden ser mejores que solo observar el rendimiento porque incorporan la cuestión del riesgo. Algunos dirían que es una medida de la capacidad de un gerente para desempeñarse de manera consistente. El número por sí mismo, sin embargo, para muchos es difícil de entender sin compararlo con algo.

De nuevo, echemos un vistazo al índice S&P 500 para una comparación rápida. El índice Standard &Poor's 500 generalmente se considera el punto de referencia para el rendimiento de la renta variable estadounidense. Como el nombre sugiere, el S&P 500 consta de 500 empresas de una diversa gama de industrias. Contrario a la creencia popular, el S&P 500 no es una simple lista de las 500 empresas más grandes por capitalización de mercado o por ingresos. Bastante, son 500 de las acciones ordinarias con sede en EE. UU. elegido por el Comité de índices de S&P por tamaño de mercado, liquidez, y representación del sector. Durante los últimos diez años, la relación de Sharpe para el S&P 500 es menos de 0.40 y no se ve mucho mejor cuando se mira en los últimos treinta años.

¿Está familiarizado con Morningstar, C ª.? Son una empresa con sede en Chicago, firma global de investigación de inversiones, proporcionar información, datos, y análisis sobre la industria de fondos mutuos. Dicen que un índice de Sharpe de más de 1.0 es "bastante bueno" y los fondos sobresalientes logran algo por encima de 2.0.

Para la mayoría de los inversores, Sharpe tiene un buen sentido intuitivo porque no solo odian perder dinero, sino que a menudo comparan los rendimientos con la inversión libre de riesgo. Se debe a sí mismo comprender y considerar esta medida al tomar decisiones de inversión.

gestión de riesgos

- Riesgo y rentabilidad:compañeros del seno del mundo financiero

- El Standard &Poors 500

- Inversión para principiantes:objetivos,

- Estrategia de inversión personal:¿Cuál es su relación riesgo / beneficio?

- Fondos segregados:los pros y los contras

- Fondos Bear:¿Vale la pena el riesgo?

- La relación de Sharpe:conocimiento del rendimiento ajustado al riesgo

- Herramientas avanzadas para la gestión y el análisis de riesgos de inversión

- Cómo proteger su cartera de inversiones y mitigar el riesgo a la baja

-

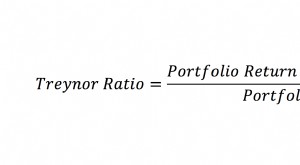

¿Qué es la relación de Treynor?

¿Qué es la relación de Treynor? El índice de Treynor es una medida de rendimiento de la cartera que se ajusta al riesgo sistemático Riesgo sistémico El riesgo sistémico es la parte del riesgo total que es causada por factores fuera ...

-

Qué hacer cuando Bitcoin alcanza los $ 44,

Qué hacer cuando Bitcoin alcanza los $ 44, 000 (y el S&P 500) Si ha seguido nuestras recomendaciones de Bitcoin durante los últimos seis meses, ha depositado hasta cuatro veces su dinero:$ 10, 000 ... $ 20, 000 ... $ 30, 000, y ahora, tal com...