Blue-chip,

Las existencias se han mantenido relativamente bien durante la pandemia de COVID-19. Tras un fuerte descenso en marzo, por ejemplo, el valor de las acciones australianas se ha recuperado hasta situarse sólo un 16% por debajo de su pico de febrero.

Es una situación que parece entusiasmar a los inversores minoristas:gente normal como usted y yo que compramos acciones directamente. Pero este entusiasmo puede estar fuera de lugar dada la considerable incertidumbre sobre las perspectivas de la economía.

Hemos analizado la negociación de acciones S &P / ASX 300 de enero a mayo de 2020 para comprender mejor lo que están haciendo los inversores minoristas.

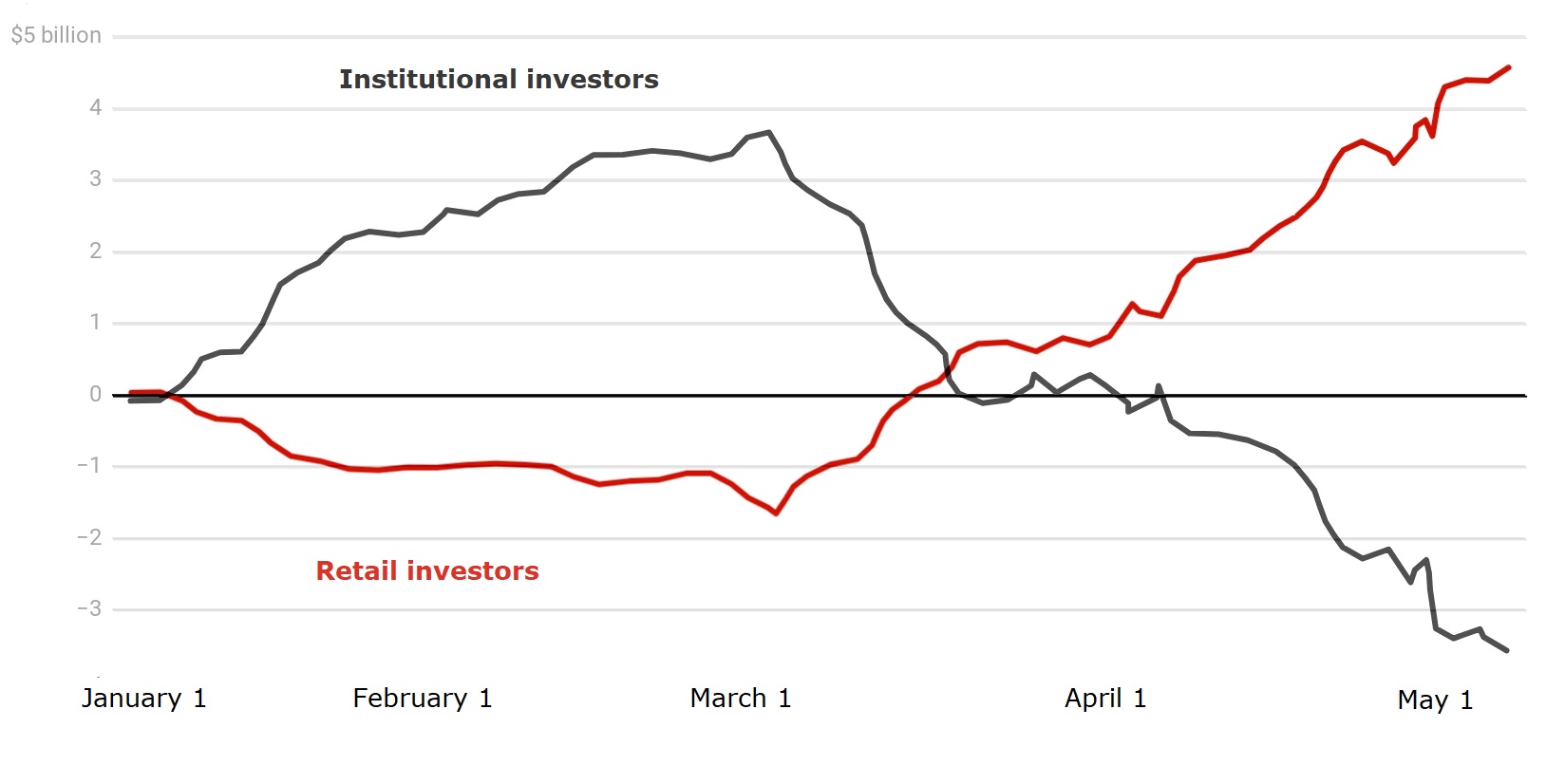

Entre el 23 de marzo (cuando la bolsa comenzó a subir) y el 2 de mayo, los inversores minoristas fueron compradores netos de 3.570 millones de dólares australianos. Al mismo tiempo, los inversores institucionales "profesionales", incluidos los superfondos, fueron vendedores netos de 3.270 millones de dólares.

Compras netas acumuladas (mil millones de dólares australianos)

Notablemente, Nuestros resultados muestran que los inversores minoristas no solo estaban comprando acciones "blue chip" relativamente seguras, sino también acciones de alto riesgo.

Los inversores minoristas se apresuran

Decidimos profundizar en los datos comerciales después de los informes de la actividad en auge de los inversores minoristas. Por ejemplo, un análisis de la Comisión de Inversiones y Valores de Australia sobre las operaciones entre el 24 de febrero y el 3 de abril encontró que las operaciones diarias de los corredores minoristas eran el doble que las de los seis meses anteriores (3.300 millones de dólares australianos en comparación con 1.600 millones de dólares australianos), y la tasa de apertura de nuevas cuentas comerciales aumentó 3.4 veces.

Nuestro análisis muestra que desde el comienzo del año hasta el 3 de marzo, los inversores minoristas fueron vendedores netos, descargar alrededor de A $ 1,64 mil millones en acciones. Entre el 3 de marzo y el 8 de mayo se convirtieron en compradores netos de acciones, acumulando 6.290 millones de dólares australianos en acciones.

A diferencia de, los inversores institucionales fueron compradores netos hasta el 3 de marzo (comprando alrededor de A $ 373 mil millones en acciones), pero luego vendedores netos, deshacerse de acciones por valor de 7.300 millones de dólares australianos antes del 8 de mayo.

La actividad comercial promedio diaria (tanto de compra como de venta) de los inversores minoristas entre marzo y mayo fue el doble del promedio de 2019 (de A $ 1.12 mil millones, en comparación con $ A590 millones). El promedio diario de negociación de los inversores institucionales fue un 30% más alto (A $ 12,26 mil millones por día, en comparación con 8.670 millones de dólares australianos en 2019).

Qué están comprando los inversores minoristas

Examinamos la compra de acciones en función de cuatro características:

-

Capitalización de mercado:la valoración de mercado de una empresa en función del precio de sus acciones y el número de acciones.

-

la volatilidad del precio de una acción (cuánto se mueve hacia arriba o hacia abajo) en comparación con el promedio del mercado

-

nivel de deuda, conocido como "apalancamiento". Las empresas con mayor endeudamiento tienden a ser inversiones más riesgosas en condiciones económicas inciertas

-

cambios recientes de precios:si los precios de las acciones estaban subiendo o bajando antes de nuestro período de enfoque.

Nuestro análisis muestra que los inversores minoristas fueron compradores netos no solo de empresas de gran capitalización como BHP y Commonwealth Bank, sino también de acciones altamente volátiles como AMP y Webjet. acciones altamente apalancadas como Domino's Pizza y SEEK, y acciones cuyos precios estaban cayendo antes del bloqueo, como Myer y Flight Center.

A diferencia de, los inversores institucionales fueron vendedores netos de todas estas acciones.

Estas tendencias fueron ampliamente consistentes en todos los sectores de la industria. La única excepción fue el software y los servicios, donde las instituciones eran compradores netos durante el bloqueo y los inversores minoristas eran vendedores netos.

Motivaciones arriesgadas

¿Por qué la crisis del COVID-19 produjo un comportamiento tan novedoso? No lo sabemos con certeza pero puedo especular sobre algunas posibilidades.

Puede deberse a que las personas tienen menos oportunidades de gasto y canalizan su efectivo sobrante al mercado con la esperanza de una recuperación rápida y retornos rápidos.

Puede deberse a personas que buscan entretenimiento en ausencia de las actividades de ocio habituales. Esto se ha denominado la hipótesis de los mercados del aburrimiento.

También podría ser simplemente otra forma de juego:"apostar" en ausencia de oportunidades de apuestas deportivas.

Pero dada la significativa incertidumbre económica, Es posible que los logros recientes no se mantengan. Muchas empresas que cotizan en bolsa han retirado o suspendido la guía de ganancias que generalmente brindan a la bolsa de valores, información clave para los inversores.

Advertimos la conciencia de los riesgos de esperar lo mejor.

bolsa de Valores

- Regla de 30 días para comprar y vender acciones

- PayPal anuncia la compra de criptomonedas,

- Inversores institucionales vs.inversores minoristas:¿Cuál es la diferencia?

- ¿Qué son las obligaciones de deuda garantizadas (CDO)?

- ¿Los inversionistas de fondos mutuos persiguen ganancias o seguridad?

- Por qué los inversores están comprando Ethereum con Bitcoin IRA

- ¿Qué tipo de inversor eres?

- 5 errores grandes (y comunes) que cometen los inversores de ESG:¿los está cometiendo usted?

- ¿Debería estar invirtiendo mientras está endeudado?

-

¿Qué son los promotores de acciones?

¿Qué son los promotores de acciones? Los promotores de acciones son personas o instituciones que ayudan a las empresas a recaudar capital Proceso de recaudación de capital Este artículo tiene como objetivo proporcionar a los lectores una...

-

Por qué los inversores europeos interesados en los ETF de EE. UU. Están recurriendo a los corredores de EE. UU.

Por qué los inversores europeos interesados en los ETF de EE. UU. Están recurriendo a los corredores de EE. UU. Las regulaciones de MiFID II que entraron en vigor a principios de 2018 han cambiado la forma en que los inversores europeos invierten en ETF cotizados en EE. UU. MiFID II, o la Directiva II sobre M...