¿Qué es la agricultura de rendimiento? Explicación de la tendencia más candente de DeFi

La agricultura de rendimiento es un tema popular en el espacio DeFi desde hace algún tiempo. Sabemos que puede tener muchas preguntas sobre la agricultura de rendimiento:¿qué es? ¿Por qué está generando tanta expectación?

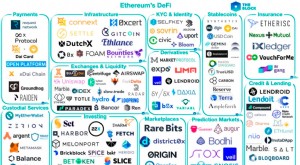

Comencemos con una estadística simple. En 2020, el espacio de DeFi está creciendo hasta ahora a una tasa del 150% en términos de valor total bloqueado (TVL) en dólares. En comparación, la capitalización del mercado de criptomonedas ha crecido hasta ahora a una tasa de solo el 37%.

Muchos expertos dan crédito a la agricultura de rendimiento por el asombroso crecimiento del espacio DeFi este año. El progreso se debe al concepto de agricultura de liquidez. Involucra tanto a inversores como a especuladores, ya que suministran liquidez a las plataformas que ofrecen préstamos y servicios de endeudamiento. En cambio, las plataformas de préstamos y préstamos les pagan altas tasas de interés. También reciben una parte de los tokens de las plataformas como incentivos.

Las estrellas actuales del espacio DeFi son los proveedores de liquidez. Se les conoce como agricultores de rendimiento. Compuesto (COMP), Finanzas de curvas (CRV), y Balancer (BAL) se encuentran entre los principales nombres.

Compuesto:el primero en iniciar la moda de la agricultura de liquidez

Todo comenzó con la distribución en vivo del token COMP de Compound el 14 de junio. COMP es el símbolo de gobernanza de Compound. La distribución en vivo del token COMP fue muy exitosa. Ayudó a la plataforma a alcanzar $ 600 millones en valor total bloqueado (TVL). Fue la primera vez que un protocolo DeFi superó a MakerDAO en la clasificación de DeFi Pulse.

La distribución de COMP fue seguida por la del token BAL de Balancer. Balancer había lanzado su programa de incentivos de recompensas de protocolo en mayo. Comenzaron la distribución en vivo de su token BAL unos días después de COMP. También tuvo mucho éxito. Pudieron alcanzar una cifra de $ 70 millones en TVL.

A pesar de que la locura de la agricultura de rendimiento en curso comenzó con COMP, esto ha sido parte de DeFi incluso antes de eso.

Fue Synthetix a quien se le ocurrió el concepto de recompensas de fichas de protocolo. Synthetix introdujo el concepto en julio de 2019. Recompensaban a los usuarios que proporcionaban liquidez al grupo sETH / ETH en Uniswap V1 con recompensas simbólicas.

Producción agrícola:la respuesta a los problemas de liquidez de DeFi

¿Cuál es la principal preocupación en el espacio DeFi? La respuesta es liquidez. Ahora, debe preguntarse por qué los jugadores de DeFi necesitan dinero? Para empezar, los bancos también tienen mucho dinero, y, sin embargo, piden prestado más para ejecutar sus operaciones diarias, para invertir, Etcétera.

En DeFi, los desconocidos en Internet proporcionan la liquidez necesaria. Por eso, Los proyectos DeFi atraen a los HODLers con activos inactivos a través de estrategias innovadoras.

Otra cosa a tener en cuenta es que algunos servicios requieren una alta liquidez para evitar un deslizamiento de precios grave y una mejor experiencia comercial en general. Los intercambios descentralizados (DEX) son un buen ejemplo.

Pedir prestado a los usuarios está demostrando ser una opción bastante popular. Incluso puede rivalizar con las opciones de pedir prestado a inversores de deuda y capitalistas de riesgo en el futuro.

Entonces, ¿Qué es la agricultura de rendimiento?

Para hacer una comparación con las finanzas heredadas, La agricultura de rendimiento podría describirse como depositar dinero en un banco. Durante los años, Los bancos tradicionalmente han pagado diferentes tipos de interés a quienes mantienen su dinero en depósitos. En otras palabras, recibe un cierto interés anualizado por mantener su dinero depositado en un banco.

La agricultura de rendimiento en el espacio DeFi es similar a esto. Los usuarios bloquean sus fondos con un protocolo específico (como Compuesto, Balancín, etc.), que luego lo presta a personas que necesitan pedir prestado a una determinada tasa de interés. En cambio, la plataforma daría recompensas a quienes bloqueen sus fondos y, a veces, también compartiría una parte de las tarifas con ellos por proporcionar el préstamo.

Las ganancias que reciben los prestamistas a través de tasas de interés y tarifas son menos significativas. Las unidades de nuevos tokens criptográficos de la plataforma de préstamos se llevan la palma cuando se trata de una recompensa real. Cuando aumenta el valor del token del prestamista de criptomonedas, el usuario obtendrá una mayor cantidad de beneficios.

¿Cuál es la relación entre la agricultura de rendimiento y los fondos comunes de liquidez?

Uniswap y Balancer ofrecen tarifas a los proveedores de liquidez. Lo ofrecen como recompensa por agregar liquidez a los pools. Tanto Uniswap como Balancer son los grupos de liquidez más grandes de DeFi, al momento de escribir estas líneas.

En los grupos de liquidez de Uniswap, hay una proporción de 50-50 entre los dos activos. Por otro lado, los fondos de liquidez en Balancer permiten hasta ocho activos. También ofrece asignaciones personalizadas.

Los proveedores de liquidez reciben una parte de la tarifa ganada por la plataforma cada vez que alguien opera a través del grupo de liquidez. Los proveedores de liquidez de Uniswap han obtenido excelentes rendimientos debido al reciente aumento de los volúmenes de negociación de DEX.

Exploración de Curve Finance:agricultura de rendimiento compleja simplificada

Curve es uno de los principales grupos de liquidez DEX. Fue construido para proporcionar una forma eficiente de intercambiar monedas estables. A partir de ahora, Curve admite USDT, USDC, TUSD, JABONADURAS, BUSD, DAI, PAZ, junto con los pares de BTC. Curve aprovecha los creadores de mercado automatizados para permitir operaciones de bajo deslizamiento.

Los creadores de mercado automatizados también ayudan a Curve a mantener bajas las tarifas de transacción. Lleva solo unos meses en el mercado. Aún, ya está por delante de muchos otros intercambios líderes en lo que respecta al volumen de operaciones. El rendimiento de iCurve ha sido más sólido que el de algunos de los principales nombres de la industria agrícola de rendimiento.

A partir de ahora, está por delante de Balancer, Aave, y Financiamiento Compuesto. Curve es la mejor opción entre la mayoría de los operadores de arbitraje, ya que ofrece muchos ahorros durante las operaciones.

Existe una diferencia entre el algoritmo de Curve y Uniswap. El algoritmo de Uniswap se centra en aumentar la disponibilidad de liquidez. Mientras que, El enfoque de Curve es permitir un deslizamiento mínimo. Por eso, Curve sigue siendo una de las mejores opciones para los comerciantes de criptomonedas con un alto volumen de operaciones.

Comprensión de los riesgos de la agricultura de rendimiento

Pérdida impermanente

Existe una posibilidad razonable de perder su dinero en la agricultura de rendimiento. Para protocolos específicos como Uniswap, los creadores de mercado automatizados pueden ser bastante rentables. Sin embargo, la volatilidad puede hacer que pierda fondos. Cualquier cambio de precio adverso hace que su participación se reduzca en valor, en relación con la tenencia de los activos originales.

La idea es simple y solo es posible cuando estás apostando tokens que no son monedas estables porque de esta manera, está expuesto a la volatilidad de su precio. En otras palabras, si apuesta el 50% de ETH y el 50% de una moneda estable aleatoria para cultivar un tercer token, si el precio de ETH cae bruscamente, podría terminar perdiendo más dinero del que tendría si simplemente comprara en el mercado el token que está cultivando.

Ejemplo:Usted apuesta 1 ETH (con un precio de $ 400) y 400 USDT para cultivar YFI mientras su precio es de $ 13, 000 (el ejemplo no se basa en grupos de liquidez existentes). Su ROI diario es del 1%, lo que significa que debe ganar alrededor de $ 8 en YFI todos los días por su inversión inicial de $ 800. Sin embargo, debido a la severa volatilidad del mercado, el precio de ETH cae a $ 360, y ha perdido el 10% de su ETH mientras ganaba, digamos, $ 8 de YFI. Si hubiera comprado el mercado $ 800 de YFI en su lugar y su precio no se moviera, habrías conservado tu valor.

El concepto denominado “Pérdida impermanente” se explica detalladamente en este artículo de Quantstamp.

Riesgos de contratos inteligentes

Los piratas informáticos pueden explotar los contratos inteligentes, y hay muchos ejemplos de tales casos este año. Curva, $ 1 millón comprometido en bZx, lendf.me son solo algunos ejemplos.

El auge de DeFi ha llevado a un aumento en el TVL de los protocolos DeFi nacientes en millones de dólares. Por eso, Los atacantes apuntan cada vez más a los protocolos DeFi.

Riesgo dentro del diseño del protocolo

La mayoría de los protocolos DeFi se encuentran en una etapa incipiente, y por lo tanto, Existe la posibilidad de jugar con los incentivos. Eche un vistazo a los eventos recientes de YAM Finance, donde un error en el mecanismo de reajuste hizo que el proyecto perdiera más del 90% de su valor en dólares en solo unas pocas horas. A pesar de que, el equipo de desarrollo había revelado claramente los peligros de utilizar el protocolo no auditado.

Alto riesgo de liquidación

Su garantía está sujeta a la volatilidad asociada con las criptomonedas. Las oscilaciones del mercado también pueden poner en riesgo sus posiciones de deuda. Por lo tanto, puede quedar subcolateralizado. Es posible que también tenga que afrontar pérdidas adicionales debido a mecanismos de liquidación ineficaces.

Los tokens DeFi están sujetos al riesgo de burbuja

Las señales subyacentes de los protocolos de cultivo de rendimiento son reflexivas. Su valor puede aumentar con un aumento en su uso. Esto recuerda los primeros días del boom de las ICO de 2017. Todos sabemos cómo terminó. El auge de DeFi podría ser diferente; sin embargo, la mayoría de los proyectos disfrutan del bombo publicitario y no de su utilidad para alcanzar capitalizaciones de mercado superiores a las esperadas.

Tiradores de alfombra

Es importante tener en cuenta que en plataformas como Uniswap, que está a la vanguardia de DeFi, cualquiera es libre de sacar su liquidez del mercado a voluntad a menos que esté bloqueado a través de un mecanismo de terceros.

Adicionalmente, en muchos de los casos, si no en la mayoría de ellos, los desarrolladores están a cargo de grandes cantidades del activo subyacente y pueden arrojar fácilmente estos tokens al mercado, dejando a los inversores con un sabor amargo. El ejemplo más reciente proviene de lo que se promocionó como un proyecto prometedor llamado Sushiswap, donde el desarrollador líder arrojó sus tokens por valor de millones de ETH. derribando el precio del SUSHI en más del 50% en un instante.

Conclusión

Yield Farming se ha convertido en la última tendencia entre los entusiastas de la criptografía. También está atrayendo a muchos usuarios nuevos al mundo de DeFi.

Aún, no hay que olvidar que existen graves riesgos asociados a ella. Pérdida impermanente riesgos de contratos inteligentes, y los riesgos de liquidación son una preocupación importante a tener en cuenta.

Aunque puede resultar especialmente rentable, Es importante considerar estos desafíos y utilizar únicamente el capital que pueda permitirse perder.

Blockchain

- ¿Qué es DeFi?

- ¿Qué es DeFi?

- ¿Qué es Uniswap (UNI)? Explicación del mejor intercambio descentralizado

- ¿Qué es Avalanche (AVAX)? Explicación de la próxima cadena de bloques DeFi

- ¿Qué es la agricultura de rendimiento?

- ¿Qué es la minería de liquidez?

- ¿Qué es Terra (LUNA)? Terra DeFi Blockchain explicado

- ¿Qué es Convex Finance (CVX)? Explicación de una potente plataforma agrícola de rendimiento de DeFi

- ¿Qué es Curve Finance?

-

¿Qué es SEC Yield?

¿Qué es SEC Yield? El rendimiento de la SEC, también conocido como rendimiento estandarizado, es un cálculo que permite comparar los fondos de bonos que están bajo la jurisdicción de la Comisión de Bolsa y Valores (SEC)...

-

¿Qué es el volumen frente a la liquidez?

¿Qué es el volumen frente a la liquidez? Los inversores deben diferenciar entre volumen y liquidez, ya que ambos términos se utilizan ampliamente en el comercio de acciones. El volumen y la liquidez están correlacionados; sin embargo, los do...