Definición de propagación

¿Qué es una extensión?

Un diferencial puede tener varios significados en finanzas. Generalmente, el diferencial se refiere a la diferencia entre dos precios, tarifas, o rendimientos. En una de las definiciones más comunes, el diferencial es la brecha entre los precios de oferta y demanda de un valor o activo, como una acción, vínculo, o mercancía. Esto se conoce como diferencial de oferta y demanda.

Conclusiones clave

- En finanzas, un diferencial se refiere a la diferencia entre dos precios, tarifas, o rinde

- Uno de los tipos más comunes es el diferencial de oferta y demanda, que se refiere a la brecha entre los precios de oferta (de los compradores) y de demanda (de los vendedores) de un valor o activo

- El diferencial también puede referirse a la diferencia en una posición comercial:la brecha entre una posición corta (es decir, venta) en un contrato de futuros o divisa y una posición larga (es decir, comprando) en otro

Entendiendo la propagación

El diferencial también puede referirse a la diferencia en una posición comercial:la brecha entre una posición corta (es decir, venta) en un contrato de futuros o divisa y una posición larga (es decir, comprando) en otro. Esto se conoce oficialmente como comercio de propagación.

En suscripción, el diferencial puede significar la diferencia entre la cantidad pagada al emisor de un valor y el precio pagado por el inversor por ese valor, es decir, el costo que paga un asegurador para comprar una emisión, en comparación con el precio al que el asegurador lo vende al público.

En préstamos, el diferencial también puede referirse al precio que un prestatario paga por encima de un rendimiento de referencia para obtener un préstamo. Si la tasa de interés preferencial es del 3%, por ejemplo, y un prestatario obtiene una hipoteca con una tasa del 5%, el diferencial es del 2%.

El diferencial de oferta y demanda también se conoce como diferencial de oferta y demanda y compra-venta. Este tipo de diferencial de activos está influenciado por una serie de factores:

- Oferta o "flotación" (el número total de acciones en circulación que están disponibles para negociar)

- Demanda o interés en una acción

- Actividad comercial total de la acción

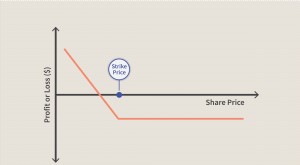

Para valores como contratos de futuros, opciones, pares de divisas, y acciones, el margen de oferta-oferta es la diferencia entre los precios dados para un pedido inmediato, la demanda, y una venta inmediata, la oferta. Para una opción sobre acciones, el diferencial sería la diferencia entre el precio de ejercicio y el valor de mercado.

Uno de los usos del diferencial de oferta y demanda es medir la liquidez del mercado y el tamaño del costo de transacción de las acciones. Por ejemplo, el 8 de enero, 2019, el precio de oferta de Alphabet Inc., La empresa matriz de Google, era $ 1, 073.60 y el precio de venta fue de $ 1, 074.41. El margen es de 80 centavos, o $ .80. Esto indica que Alphabet es una acción muy líquida, con un volumen de negociación considerable.

El comercio de diferencial también se denomina comercio de valor relativo. Las operaciones de propagación son el acto de comprar un valor y vender otro valor relacionado como una unidad. Generalmente, las operaciones con margen se realizan con opciones o contratos de futuros. Estas operaciones se ejecutan para producir una operación neta general con un valor positivo llamado diferencial.

Los diferenciales se cotizan como una unidad o como pares en futuros intercambios para garantizar la compra y venta simultánea de un valor. Hacerlo elimina el riesgo de ejecución en el que una parte del par se ejecuta pero otra parte falla.

Tipos de propagación

El margen de rendimiento también se denomina margen de crédito. El diferencial de rendimiento muestra la diferencia entre las tasas de rendimiento cotizadas entre dos vehículos de inversión diferentes. Estos vehículos suelen diferir en cuanto a la calidad crediticia.

Algunos analistas se refieren al diferencial de rendimiento como el "diferencial de rendimiento de X sobre Y". Este suele ser el rendimiento porcentual anual de la inversión de un instrumento financiero menos el rendimiento porcentual anual de la inversión de otro.

Para descontar el precio de un valor y hacerlo coincidir con el precio de mercado actual, el diferencial de rendimiento debe agregarse a una curva de rendimiento de referencia. Este precio ajustado se denomina diferencial ajustado por opción. Esto se usa generalmente para valores respaldados por hipotecas (MBS), cautiverio, derivados de tipos de interés, y opciones. Para valores con flujos de efectivo separados de los movimientos futuros de las tasas de interés, el margen ajustado por opción pasa a ser el mismo que el margen Z.

El margen Z también se denomina margen de la curva de rendimiento y margen de volatilidad cero. El margen Z se utiliza para valores respaldados por hipotecas. Es el diferencial que resulta de las curvas de rendimiento de la tesorería de cupón cero que se necesitan para descontar el programa de flujo de efectivo predeterminado para alcanzar su precio de mercado actual. Este tipo de diferencial también se utiliza en los swaps de incumplimiento crediticio (CDS) para medir el diferencial crediticio.

¿Qué es un diferencial comercial?

El comercio de propagación, también llamado comercio de valor relativo, es el acto de comprar un valor y vender otro valor relacionado como una unidad. Generalmente, las operaciones con margen se realizan con opciones o contratos de futuros. Estas operaciones se ejecutan para producir una operación neta general con un valor positivo llamado diferencial. Se realizan en pares, lo que elimina el riesgo de ejecución en el que una parte del par se ejecuta pero otra parte falla.

¿Qué es un margen de rendimiento?

Un diferencial de rendimiento es la diferencia entre los rendimientos de diferentes instrumentos de deuda de diferentes vencimientos, calificaciones crediticias, editor, o nivel de riesgo, calculado deduciendo el rendimiento de un instrumento del otro. Esta diferencia se expresa con mayor frecuencia en puntos básicos (pb) o puntos porcentuales. Los diferenciales de rendimiento se cotizan comúnmente en términos de un rendimiento frente al de los bonos del Tesoro de EE. UU. donde se llama diferencial de crédito.

¿Qué es el diferencial ajustado por opción (OEA)?

El diferencial ajustado por opción (OAS) mide la diferencia de rendimiento entre un bono con una opción incorporada, como un MBS, con el rendimiento de los bonos del Tesoro. Es más preciso que simplemente comparar el rendimiento de un bono al vencimiento con un índice de referencia. Al analizar por separado el valor en un bono y la opción incorporada, los analistas pueden determinar si la inversión vale la pena a un precio determinado.

¿Qué es el margen de volatilidad cero (margen Z)?

El margen de volatilidad cero (margen Z) es el margen constante que hace que el precio de un título sea igual al valor presente de sus flujos de efectivo cuando se suma al rendimiento en cada punto de la curva del Tesoro de tasa al contado donde se recibe el flujo de efectivo. Puede decirle al inversor el valor actual del bono más sus flujos de efectivo en estos puntos. Los analistas e inversores utilizan el diferencial para descubrir discrepancias en el precio de un bono.

Artículos Destacados

- Propagación del calendario

- ¿Qué son las apuestas diferenciadas?

- Principales estrategias de apuestas de spread

- Extensión de la llamada alcista

- Diferencial de crédito

- Definición de opciones de tasa de interés

- Poner definición de calendario

- Utilizando el Cóndor para untar

- Usar una extensión de calendario

-

Definición de orden de débito

Definición de orden de débito Una orden de débito indica a un banco que debite la cuenta de una persona mensualmente. Una orden de débito es una autorización de un depositante a una institución financiera que solicita una transac...

-

Definición de tarifa nominal

Definición de tarifa nominal Muchas instituciones y programas cobran una tarifa nominal por los servicios. Vemos que el término tarifa nominal se usa con frecuencia cuando se nos dice que podemos proteger nuestra inversión por u...