Empresa de desarrollo empresarial (BDC)

¿Qué es una empresa de desarrollo empresarial (BDC)?

Una empresa de desarrollo empresarial (BDC) es una organización que invierte en pequeñas y medianas empresas, así como en empresas en dificultades. Un BDC ayuda a las pequeñas y medianas empresas a crecer en las etapas iniciales de su desarrollo. Con negocios en apuros, el BDC ayuda a las empresas a recuperar una base financiera sólida.

Configurado de manera similar a los fondos de inversión cerrados, muchas BDC suelen ser empresas públicas cuyas acciones cotizan en las principales bolsas de valores, como la Bolsa de Valores de Estados Unidos (AMEX), Nasdaq, y otros. Como inversiones, pueden ser algo de alto riesgo pero también ofrecen altos rendimientos de dividendos.

Según los asesores de fondos cerrados, a mayo de 2019, hay aproximadamente 49 BDC públicos.

Comprensión de la empresa de desarrollo empresarial

El Congreso de EE. UU. Creó empresas de desarrollo empresarial en 1980 para impulsar el crecimiento del empleo y ayudar a las empresas emergentes de EE. UU. A recaudar fondos. Los BDC están estrechamente involucrados en brindar asesoramiento sobre las operaciones de sus empresas de cartera.

Muchos BDC realizan inversiones en empresas privadas y, a veces, en pequeñas empresas públicas que tienen bajos volúmenes de negociación. Proporcionan capital permanente a estas empresas aprovechando una amplia variedad de fuentes, como equidad, deuda, e instrumentos financieros híbridos.

Conclusiones clave

- Una empresa de desarrollo empresarial (BDC) es un tipo de fondo cerrado que realiza inversiones en empresas en desarrollo y con dificultades financieras.

- Muchos BDC cotizan en bolsa y están abiertos a inversores minoristas.

- Los BDC ofrecen a los inversores altos rendimientos de dividendos y cierto potencial de apreciación del capital.

- El uso intensivo de BDC del apalancamiento y la focalización en empresas pequeñas o en dificultades las convierte en inversiones de riesgo relativamente alto.

Calificarse como BDC

Para calificar como BDC, una empresa debe estar registrada de conformidad con la Sección 54 de la Ley de Sociedades de Inversión de 1940. Debe ser una empresa nacional cuya clase de valores esté registrada en la Comisión de Bolsa y Valores (SEC).

El BDC debe invertir al menos el 70% de sus activos en empresas estadounidenses públicas o privadas con valores de mercado inferiores a 250 millones de dólares estadounidenses. Estas empresas suelen ser empresas jóvenes, buscando financiamiento, o empresas que están sufriendo o emergiendo de dificultades financieras. También, el BDC debe brindar asistencia gerencial a las empresas de su cartera.

BDC frente a capital de riesgo

Si los BDC suenan similares a los fondos de capital riesgo, son. Sin embargo, existen algunas diferencias clave. Uno se relaciona con la naturaleza de los inversores que cada uno busca. Los fondos de capital riesgo están disponibles principalmente para grandes instituciones y personas adineradas a través de colocaciones privadas. A diferencia de, Los BDC permiten inversores no acreditados para invertir en ellos, y por extensión, en empresas de pequeño crecimiento.

Los fondos de capital riesgo mantienen un número limitado de inversores y deben cumplir con determinadas pruebas relacionadas con los activos para evitar ser clasificados como sociedades de inversión reguladas. Acciones de BDC, por otra parte, normalmente se negocian en bolsas de valores y están constantemente disponibles como inversiones para el público.

Los BDC que se niegan a cotizar en un intercambio aún deben seguir las mismas regulaciones que los BDC enumerados. Disposiciones menos estrictas para el monto del préstamo, transacciones con partes relacionadas, y la compensación basada en acciones hacen de la BDC una forma atractiva de incorporación para los capitalistas de riesgo que anteriormente no estaban dispuestos a asumir la onerosa regulación de una empresa de inversión.

La ventaja de la inversión en BDC

Los BDC brindan a los inversionistas exposición a inversiones de capital y deuda en empresas predominantemente privadas, generalmente cerradas a inversiones.

Dado que las BDC son empresas de inversión reguladas (RIC), deben distribuir más del 90% de sus beneficios a los accionistas. Ese estatus RIC, aunque, significa que no pagan el impuesto sobre la renta de las sociedades sobre las ganancias antes de distribuirlas a los accionistas. El resultado es una rentabilidad por dividendo superior a la media. Según "BDCInvestor.com, "a mayo de 2019, los diez BDC de mayor rendimiento registraron entre el 10,82% y el 14,04%.

Los inversores que reciban dividendos pagarán impuestos sobre ellos a la tasa impositiva correspondiente a los ingresos ordinarios. También, Las inversiones de BDC pueden diversificar la cartera de un inversor con valores que pueden mostrar rendimientos sustancialmente diferentes de las acciones y los bonos. Por supuesto, el hecho de que operen en bolsas públicas les da una buena cantidad de liquidez y transparencia.

Pros-

Altos rendimientos de dividendos

-

Beneficios no sujetos a impuestos corporativos

-

Abierto a inversores minoristas

-

Líquido

-

Alto riesgo

-

Sensible a los picos de las tasas de interés

-

Tenencias ilíquidas / no transparentes

La desventaja de la inversión en BDC

Aunque un BDC en sí mismo es líquido, muchas de sus propiedades no lo son. Las tenencias de la cartera son principalmente empresas privadas o pequeñas, empresas públicas de escasa cotización. Debido a que la mayoría de las tenencias de BDC se invierten típicamente en valores ilíquidos, La cartera de un BDC tiene estimaciones subjetivas de valor razonable y puede experimentar pérdidas repentinas y rápidas.

Estas pérdidas pueden magnificarse porque los BDC a menudo emplean apalancamiento, es decir, piden prestado el dinero que invierten o prestan a sus empresas objetivo. El apalancamiento puede mejorar la tasa de retorno de la inversión (ROI), pero también puede causar problemas de flujo de efectivo si el valor del activo apalancado disminuye.

Las empresas objetivo que invierten en BDC no suelen tener antecedentes ni antecedentes preocupantes. Siempre existe la posibilidad de que quiebren o no paguen un préstamo. Un aumento en las tasas de interés, lo que hace que sea más costoso pedir prestados fondos, también puede obstaculizar los márgenes de ganancia de un BDC.

En breve, Los BDC invierten agresivamente en empresas que ofrecen tanto ingresos ahora como revalorización del capital más adelante; como tal, se registran algo alto en la escala de riesgo.

Ejemplo del mundo real de un BDC

En mayo de 2019, el BDC con mayores ingresos en la lista de inversores de BDC, con un rendimiento de mercado y de ingresos del 14.04% es CM Finance Inc. (CMFN). Con sede en la ciudad de Nueva York, CMFN busca rendimientos totales de la revalorización actual y del capital principalmente a través de préstamos a, sino también a través de inversiones de capital en, empresas del mercado intermedio. Estas empresas del mercado intermedio tienen ingresos de al menos 50 millones de dólares. El total de activos de CMFN en 2018 fue de $ 301 millones. CM Finance cotiza en Nasdaq y promedia un volumen de 60, 000 acciones por día. La firma tiene una capitalización de mercado de casi $ 97 millones.

Artículos Destacados

- Compañía matriz

- 6 razones para desinvertir

- Desarrollo de una política de dividendos

- Principales empresas en las que invertir durante una crisis financiera

- ¿Cuál es la definición de sociedad de inversión?

- Cómo trabajar con una empresa de inversión para pequeñas empresas

- ¿Cómo le va a la industria de las empresas de inversión hipotecaria?

- Comparación de dos oportunidades de inversión empresarial similares

- Cómo iniciar una empresa de moda

-

¿Qué es una empresa asociada?

¿Qué es una empresa asociada? Una empresa asociada, también conocida como empresa afiliada, es una empresa en la que una parte importante de las acciones es propiedad de una empresa matriz. La porción generalmente se encuentra ent...

-

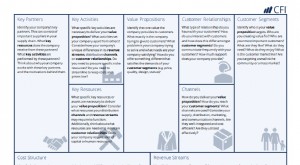

Ejemplos de lienzo de modelo de negocio

Ejemplos de lienzo de modelo de negocio El lienzo del modelo de negocio es una herramienta utilizada por los propietarios y gerentes de negocios para planificar su estrategia Planificación estratégica La planificación estratégica es el arte...