¿Qué constituye una contribución en exceso a una cuenta IRA?

Tu Contribución IRA El límite lo establece anualmente el Servicio de Impuestos Internos (IRS). El límite está establecido para evitar que las personas altamente compensadas se beneficien injustamente de las ganancias fiscales disponibles a través de una IRA. El límite se aplica a todas las personas, sin embargo, independientemente de la compensación. Hay un límite sobre cuánto puede depositar durante un año determinado y cuánto puede crecer su IRA con el tiempo.

Contribución anual en exceso

En 2009, el IRS limitó las contribuciones anuales a la IRA en $ 5, 000 o $ 6, 000 para personas mayores de 50 años. Esto es independiente del salario; no importa cuanto ganes, esto es lo máximo que puede contribuir a una IRA Roth o una IRA tradicional. Si su ingreso tributable anual es menor que este máximo, solo puede contribuir hasta su ingreso anual. Este límite no aumenta cuando presenta una declaración conjunta. El máximo sigue siendo $ 5, 000 o $ 6, 000. Si el salario anual devengado por ambas personas es inferior a esta suma, entonces el máximo es ese salario menos cualquier contribución a la cuenta IRA de un cónyuge. Si supera la edad de distribución mínima requerida (RMD) de 70-1 / 2, no puede hacer contribuciones a una IRA tradicional.

Traspaso inelegible

Las reinversiones no cuentan como parte de su contribución máxima anual. Entonces, si tiene dos cuentas IRA, puede transferir una cuenta anterior a una nueva. Siempre que la transacción se realice dentro de los 60 días, no serás penalizado. La única excepción es una reinversión no elegible. Esto ocurre cuando no puede tomar su RMD después de 70-1 / 2. No puede transferir la contribución que no realizó. En lugar de, debe tomar la RMD o enfrentarse a una multa del 50 por ciento del monto de la RMD. Si intenta reinvertir los fondos, además, se enfrentará a una multa fiscal por la reinversión no elegible.

Retirar una contribución en exceso

Si tiene una contribución IRA en exceso en un año determinado, se le aplicará una multa fiscal sobre el exceso de dinero depositado. Agradecidamente, el IRS le da la oportunidad de corregir el problema. Siempre que retire la contribución antes del 15 de abril, cuando presenta sus impuestos, no se le cobrará el impuesto. No importa lo que haga con los fondos una vez que los retire. Todavía no han recibido un estado fiscal especial, por lo que esto no se considerará un retiro anticipado. Simplemente retire los fondos y asígnelos a una forma diferente de cuenta de ahorros para evitar multas.

Solicitud de reducción de la multa

Si se le ha impuesto una multa en sus contribuciones IRA, tiene derecho a solicitar la reducción o eliminación de dicha sanción. Es raro que el IRS elimine una multa a menos que se deba a que el mismo IRS proporcionó información incorrecta. En este caso, debe probar que el IRS le dio un mal consejo que resultó en la multa. Presente un Formulario 843 junto con copias escritas de la información que le proporcionó el IRS que causó el error para solicitar una reducción.

Artículos Destacados

- ¿Qué es una IRA de custodia?

- ¿Qué es un SEP IRA?

- ¿Qué es un custodio de IRA?

- ¿Qué es una IRA?

- ¿Cuál es la contribución mínima y máxima de Roth IRA?

- Recaracterización de una conversión de IRA

- Conversión Roth IRA:¿Qué es una recalificación?

- Límites de contribución simples de IRA

- ¿Cuál es la penalidad por hacer un retiro de cuenta IRA?

-

¿Qué es una IRA de FBO?

¿Qué es una IRA de FBO? ¿Qué es una IRA de FBO? Una IRA es una cuenta de ahorros para la jubilación con un estado especial protegido de impuestos que permite a un inversionista comprar una amplia variedad de inversiones, co...

-

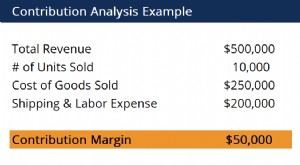

¿Qué es el análisis de contribución?

¿Qué es el análisis de contribución? El análisis de contribución se utiliza para estimar cómo los costos directos y variables de un producto afectan los ingresos netos de una empresa. Aborda el problema de identificar costos simples o ge...