Revisión de Wealthsimple para 2021

Wealthsimple es una empresa de gestión de inversiones en línea con sede en Canadá. Se establecieron en 2014 y desde entonces han crecido para administrar más de $ 5 mil millones (CAD) en inversiones.

Esta empresa de inversión actúa como una especie de híbrido entre un robo-advisor y un fondo gestionado activamente. Las inversiones en sí están automatizadas, pero su servicio ofrece acceso a asesores de inversión reales que pueden responder a todas sus preguntas.

Wealthsimple está disponible principalmente en Canadá y EE. UU.; mientras que aquellos en otros países son libres de usar el servicio, ciertas características pueden no estar disponibles.

¿Es Wealthsimple una buena inversión?

Wealthsimple ofrece una variedad de opciones de inversión, permitiendo carteras altamente personalizables para satisfacer sus necesidades individuales.

Wealthsimple ofrece una variedad de opciones de inversión, permitiendo carteras altamente personalizables para satisfacer sus necesidades individuales.

Dependiendo de los perfiles de riesgo que elija, tus devoluciones serán, por supuesto, sé diferente.

Pero, ¿cómo sabes cómo se ve eso en el mundo real?

Afortunadamente, Wealthsimple ha informado sobre el rendimiento de la inversión de cada nivel de riesgo:

- Rendimiento conservador de la cartera:16%

- Rendimiento equilibrado de la cartera - 17,7%

- Rendimiento de la cartera de crecimiento:23,5%

Debido a que Wealthsimple no ha existido durante tanto tiempo, los datos, Desafortunadamente, no se remonta muy lejos. En cada informe, los datos abarcan desde el 30 de enero, 2017, al 31 de diciembre, 2019.

A pesar del período de tiempo relativamente corto, es alentador ver rendimientos tan sólidos para las tres carteras. Más, los porcentajes aumentan con el nivel de riesgo, que es lo que esperarías ver.

También vale la pena mencionar que, si bien no hay mucho historial en estas carteras en particular, si ve cada uno de los informes de rendimiento vinculados anteriormente, puede ver en qué ETF está invirtiendo. La mayoría son Vanguard, y tenemos mucha más historia sobre los fondos de Vanguard.

Por ejemplo, el principal fondo de acciones en las carteras de Wealthsimple es VTI (uno de los ETF más populares), y podemos ver en el sitio web de Vanguard que $ 10, 000 en IFP se habrían más que triplicado en los últimos diez años.

Planes simples de riqueza

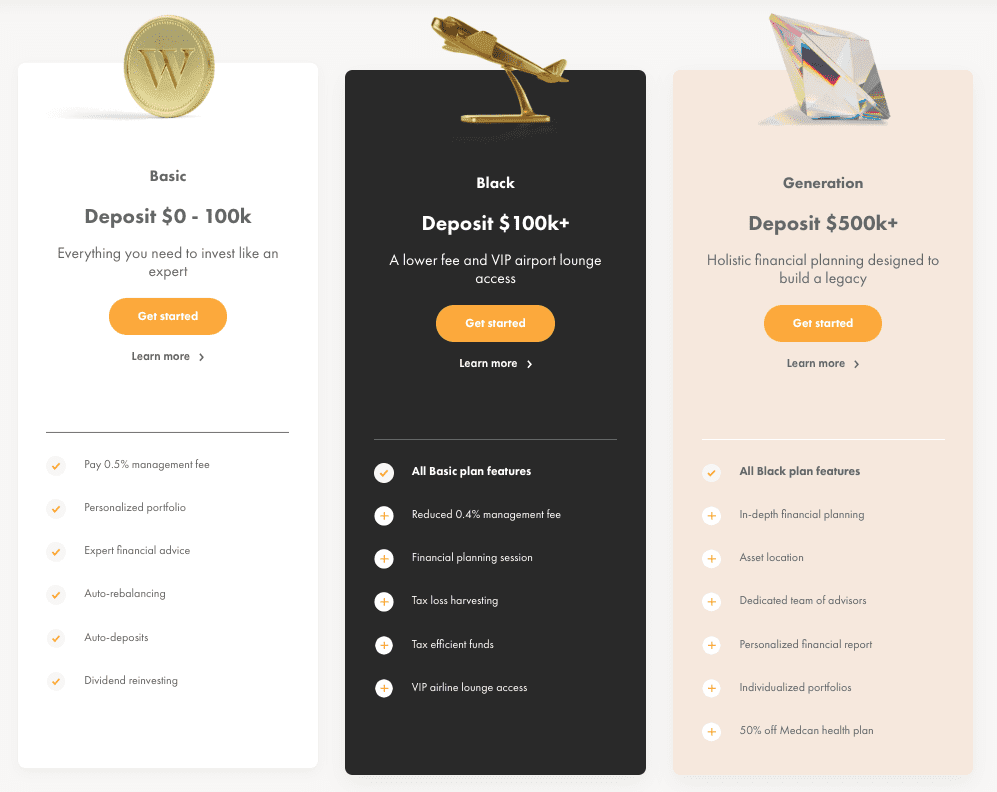

Wealthsimple ofrece tres planes diferentes según cuánto invierta:Básico, Negro, y Generación.

Mientras subes por la escalera, cada plan incluye todos los beneficios de los que están debajo, más beneficios adicionales. A continuación, se muestra un resumen rápido de lo que necesita para calificar para cada plan, más los beneficios de cada uno:

Riqueza simple básica

Como su nombre lo indica, este plan es el más básico que ofrece Wealthsimple. Lo bueno es que no hay un mínimo por lo que no tiene que depositar una determinada cantidad para calificar.

Esta cuenta es para carteras de $ 0 a $ 100k. Porque este es el plan básico, aunque, no tiene funciones adicionales. Todavía, obtendrá acceso a funciones útiles a través de la plataforma Wealthsimple, tal como:

- Recolección de pérdidas fiscales

- Reequilibrio automático

- Reinversión de dividendos

- Depósitos automatizados

Cuando considera el mínimo de $ 0, la cartera básica le ofrece bastante valor.

Riqueza simple negro

La primera incursión en la experiencia premium de Wealthsimple, la cartera negra, es para inversores con $ 100k a $ 500k.

El beneficio inmediato de este nivel es que la comisión de gestión se reduce del 0,50% al 0,40%. Eso puede parecer una pequeña diferencia, pero durante toda la vida, puede ser significativo.

Quizás lo más interesante es que también se le dará la oportunidad de sentarse con uno de los asesores de Wealthsimple para una sesión de planificación financiera.

Otro beneficio más es el acceso a la sala VIP a través de Priority Pass. Esto puede ser un buen beneficio. especialmente si viajas mucho. Dependiendo del aeropuerto, Las salas VIP pueden permitirle escapar de la congestión.

Generación Riqueza

¡Debes estar haciendo algo bien si has llegado a este punto! Generacion, El servicio más premium de Wealthsimple, es para inversores con $ 500, 000 o más en sus carteras.

La comisión de gestión sigue siendo del 0,40% a este nivel, pero mejorarán la interacción humana para ti.

En lugar de solo una sesión de planificación financiera, obtendrá acceso a un equipo dedicado de asesores financieros que lo ayudarán a crear una cartera personalizada.

También obtendrá lo siguiente:

- Previsiones financieras personalizadas

- Carteras personalizadas

- Acceso a la sala VIP

Perfiles de riesgo

Cuando invierte con Wealthsimple, podrá elegir entre tres perfiles de riesgo diferentes:conservador, equilibrio, o crecimiento.

La diferencia entre los niveles de riesgo se reduce a la combinación de acciones y bonos. Así es como se ven:

- Conservador: 65% bonos / 35% acciones

- Equilibrio: 50% acciones / 50% bonos

- Crecimiento: 80% acciones / 20% bonos

Sería bueno ver carteras un poco más personalizables aquí:algunos inversores prefieren acciones del 90% o incluso del 100%. Si bien lo consideraría innecesariamente arriesgado, el punto es que sus opciones son algo limitadas. Otras carteras gestionadas permiten un mayor nivel de granularidad.

A pesar de todo, es bueno tener cierto nivel de elección.

Clases de activos

Las clases de activos de las acciones en las que invierte varían según su perfil de riesgo. La mayoría de las clases de activos están presentes en todas las carteras, pero algunos no lo son.

Un ejemplo de esto es que los valores del Tesoro de los Estados Unidos protegidos contra la inflación (TIPS) están ausentes de la cartera de crecimiento. Esto tiene sentido porque, si bien los bonos son una clase de activos más estable, eso significa que proporcionan un rendimiento menor con el tiempo.

Inversión basada en valor

Otra característica a la que tiene acceso con Wealthsimple es la inversión basada en valor. Este estilo de inversión se está volviendo cada vez más popular y puede ser un atractivo para muchos.

Tradicionalmente, La inversión se ha centrado en la idea de obtener el mejor rendimiento posible. Con inversión basada en valor, la idea es invertir de una manera que se alinee más estrechamente con sus valores.

Inversión socialmente responsable

Una de las opciones de Wealthsimple para la inversión basada en valor es la inversión socialmente responsable. También conocido como medio ambiente, social, y gobierno corporativo (ESG), La inversión socialmente responsable consiste en crear un mundo más sostenible.

Específicamente, La cartera socialmente responsable de Wealthsimple invierte en acciones con las siguientes cualidades / valores:

- Bajo en carbon

- Medio ambiente

- VIDI - Derechos humanos

- Tecnología limpia

- Valores gubernamentales

Dependiendo de si elige un equilibrado, conservador, o cartera de crecimiento, el porcentaje en el que se invertirá en estos diferentes tipos de acciones cambia.

Inversión Halal

La otra forma principal de inversión basada en valor de Wealthsimple es la inversión halal. Si no está familiarizado con este estilo de inversión, es una inversión que se adhiere a la ley Sharia.

También conocida como ley islámica, estos principios son seguidos por los musulmanes, que practican la fe islámica. Los musulmanes son, con mucho, el grupo religioso de más rápido crecimiento en el mundo, por eso tiene sentido tener inversiones que sean compatibles con su fe.

Una cosa que es importante tener en cuenta sobre la ley Sharia es que prohíbe sacar provecho de las deudas. Debido a que los bonos son una forma de deuda, La inversión halal excluye todo tipo de bonos. Los bonos y los fondos de bonos se utilizan con mucha frecuencia para reducir el riesgo, por lo que los inversores halal pueden necesitar encontrar otros medios de diversificación.

RiquezaCaracterísticas simples

Mucha gente pregunta "¿Qué tan bueno es Wealthsimple?", bien, aquí hay algunas características que lo hacen destacar entre la multitud:

Revisión de la cartera de Wealthsimple

Por ejemplo, ofrecen una revisión de cartera gratuita. Esto no se limita necesariamente a inversiones Wealthsimple; también revisarán cualquier otra inversión que pueda tener.

Amplia gama de opciones de inversión

También le ofrecen una amplia gama de opciones de inversión, incluyendo carteras de inversión basadas en valor. Todas estas opciones diferentes significan que puede encontrar una cartera que funcione mejor para usted.

Más, la revisión de su cartera puede ayudarlo a encontrar las opciones de inversión adecuadas si se siente abrumado.

Reequilibrio automático

Otra característica interesante es el reequilibrio automático, una característica que tienen muchos robo-advisors, pero es bueno saber que no tendrá que entrar y reequilibrar manualmente su cartera. En lugar de, siempre está sincronizado.

Acceso a planificadores financieros

Wealthsimple le brinda acceso a planificadores financieros, algo que los robo-advisors generalmente no hacen. Esa podría ser la razón de sus tarifas ligeramente más altas; si es así, son relativamente razonables. Los administradores de carteras "fuera de línea" históricamente han cobrado comisiones del 1% o más.

Gestión de cartera gratuita

No solo eso, pero Wealthsimple también ofrece administración de cartera gratuita incluso si aún no tiene una cartera activa con ellos.

Por lo tanto, la respuesta a la pregunta "¿Qué tan bueno es Wealthsimple?" depende de sus necesidades. Sus tarifas son mucho más altas de lo que pagaría por administrar su propia cartera, y aún más alto incluso que muchos robo-advisors.

Sin embargo, sus carteras altamente personalizables y su excelente servicio al cliente pueden ser valiosos para quienes encuentran la inversión un poco abrumadora.

¿Puedes perder dinero con Wealthsimple?

Puede perder dinero en Wealthsimple, pero ese potencial no es más significativo que para cualquier otra forma de inversión en el mercado de valores. Su cartera de Wealthsimple se invertirá en fondos de firmas de inversión populares como Vanguard y Blackrock.

El mercado de valores experimenta regularmente caídas, lo que significa que puede perder dinero a corto plazo. Sin embargo, 100 años de historia del mercado de valores nos muestran que siempre se ha recuperado y luego subió más de lo que era anteriormente.

También estará en fondos ampliamente diversificados, que minimizan el riesgo tanto como sea posible. Dicho eso todos tienen una tolerancia al riesgo diferente; si el tuyo es mas bajo, es posible que desee optar por una cartera de menor riesgo. Tener una cartera de menor riesgo significa que las pérdidas a corto plazo serán menores, pero también puede sacrificar cierto grado de crecimiento a largo plazo.

¿Cuánto cuesta Wealthsimple?

El mayor inconveniente de Wealthsimple son probablemente sus tarifas. Aunque no hay tarifas para utilizar el servicio, cobran tarifas de gestión del 0,5% (0,4% para inversiones de $ 100, 000 o superior). Puede que no parezca mucho pero puede tener un impacto significativo en su cartera a largo plazo.

Con los fondos indexados de costo ultrabajo, algunos considerarían estas tarifas elevadas.

Todavía, en realidad están en el extremo inferior, dado que personas reales administran estos fondos. Hoy en día, hay varias formas diferentes de invertir:

- Administre su propia cartera

- Utilice un Robo-Advisor

- Invierta en un fondo gestionado activamente

Cada una de estas opciones requiere menos trabajo de su parte a medida que avanza en la lista, pero las tarifas también suelen ser más altas.

Técnicamente, El producto principal de Wealthsimple es un asesor automático, pero se encuentra en algún lugar entre la segunda y la tercera opción. Como tal, las tarifas son ligeramente más altas que las de algunos competidores, pero tiene un soporte integral cada vez que surge una pregunta

Pros y contras de Wealthsimple

Pros

- Portafolios personalizables

- Excelente servicio al cliente

- Invierta según sus valores

Contras

- Tarifas más altas

- Sin seguimiento de objetivos

- Algunas funciones solo están disponibles en EE. UU. Y Canadá

Entonces, ¿Es Wealthsimple una buena idea?

Wealthsimple proporciona un, bien, sencillo estrategia de inversión que es excelente para el inversor principiante. Tiene tres carteras diferentes destinadas a satisfacer su tolerancia al riesgo:conservadora, equilibrado, y crecimiento.

Cada una de sus carteras utiliza una combinación de bonos y ETF que están ampliamente diversificados y han demostrado un historial de éxito.

También obtendrá reequilibrio automático, excelente atención al cliente, y opciones para carteras basadas en valor como Halal y ESG.

Al 0,5%, Las tarifas de administración de Wealthsimple son un poco más altas de lo que cobran otros robo-advisors, pero tiene acceso a planificadores financieros y revisiones de cartera gratuitas. Otros robo-advisors pueden ser más baratos, pero normalmente no tienen estas funciones. Entonces, si bien paga un poco más, obtienes lo que pagas aquí.

En general, Wealthsimple es un sólido sistema de administración de carteras que es ideal para alguien que busca un gran comienzo con la inversión.

Artículos Destacados

-

Revisión de myFICO para 2021

Revisión de myFICO para 2021 myFICO Calificación general 9.4 Línea de fondo myFICO le brinda acceso a informes de crédito y puntajes de crédito de las 3 agencias de crédito. Ofrecen protección contra el fraude y el robo d...

-

Revisión de karma crediticio para 2021

Revisión de karma crediticio para 2021 Crédito Karma Calificación general 9,8 Línea de fondo Credit Karma es uno de los mejores servicios que existen en la web para averiguar su puntaje crediticio. Es gratis, le permite comprobar s...