¿Qué es APY y cómo se calcula?

Si está enfocado en ahorrar dinero, es posible que se pregunte acerca del APY al explorar las opciones de su cuenta. Un mayor porcentaje de rendimiento anual (APY) puede ayudarlo a acumular sus ahorros más rápido.

Profundicemos en lo que es APY.

¿Qué significa APY?

APY, abreviatura de rendimiento porcentual anual, es una cifra que muestra cuánto ganará una cuenta que devenga intereses en función de los costos de interés compuesto. En términos simples, le indica la tasa que se ganará en una inversión en el transcurso de un año, teniendo en cuenta los efectos del interés compuesto.

En última instancia, comparar los APY entre cuentas de ahorro, cuentas corrientes y otras inversiones financieras puede ayudarlo a encontrar el lugar más rentable para ahorrar su dinero.

¿Cómo funciona APY?

APY es la cantidad real que obtendrá de cuentas que devengan intereses, como cuentas de ahorro o del mercado monetario, y seleccione inversiones financieras como CD, bonos o fondos de bonos.

APY calcula efectivamente cuánto dinero se ganará o cobrará cuando se agreguen intereses a una suma de capital invertida o prestada, y estas sumas se compongan. A diferencia de los cálculos simples basados en intereses, APY tiene en cuenta los efectos del interés compuesto (que se calcula periódicamente) a lo largo del tiempo, en lugar de utilizar el interés simple para medir el potencial de su inversión. En última instancia, APY proporciona una instantánea más precisa de cuánto puede ganar.

Un APY más alto resultará en una inversión de crecimiento más rápido.

¿Qué es un buen APY?

Como regla general para inversiones o deudas, cuanto mayor sea el APY en una cuenta de ahorros, en última instancia, mejor será para usted.

Si un APY se considera bueno depende del tipo de cuenta. Por ejemplo, el APY promedio nacional en cuentas de ahorro es bastante bajo, alrededor del 0,06 % a partir de abril de 2022. Sin embargo, es totalmente posible encontrar cuentas de ahorro con APY más altos.

Pero si busca un CD de 24 meses, debe aumentar sus expectativas de APY. El APY promedio nacional para CD de 24 meses es 0.22%. Es probable que los ahorradores expertos encuentren un APY más alto disponible a través de un banco no tradicional.

Como ahorrador, debe comparar los APY disponibles para su tipo de producto preferido. Con un poco de trabajo preliminar, es probable que encuentre un APY razonablemente atractivo.

Fórmula de rendimiento porcentual anual:cómo calcular APY

APY se calcula utilizando una ecuación matemática que tiene en cuenta el interés compuesto y el crecimiento. Esta fórmula es la siguiente:

APY = (1 + (r/n))^n - 1

Bajo esta ecuación, "r" es la tasa de interés anual establecida y "n" es el número de períodos de capitalización cada año.

Si bien es posible calcular estos números en una calculadora, es posible que desee utilizar una hoja de cálculo para ahorrar tiempo y esfuerzo y determinar cómo varían los rendimientos con la capitalización trimestral frente a la capitalización mensual.

Por ejemplo, en el caso de un depósito de $1,000 realizado en una cuenta que paga el 5 % de interés simple una vez al año, ganaría $50 al final del año. Si, en cambio, el proveedor de la cuenta pagara intereses mensualmente, terminaría el año con $51.16 en fondos adicionales. Si bien la diferencia en las sumas puede parecer pequeña al principio, o en un breve período determinado, es importante recordar que estos números pueden sumar y crecer significativamente durante un período de tiempo prolongado.

A continuación, realizamos los cálculos asumiendo un depósito de $ 1,000 y una tasa de interés del 5%, ya sea anual o mensual. Para ver con cuánto terminaría al final del año, incluidos los intereses, tome los APY a continuación, multiplíquelos por $ 1,000 y luego agregue ese número a su depósito original de $ 1,000.

Capitalización anual:

APY =(1 + (r/n))^n – 1

APY =(1 + (.05/1)^1 – 1

APY =0,05

Capitalización mensual:

APY =(1 + (r/n))^n – 1

APY =(1 + (.05/12)) 12 – 1

APY =0,0516

Al sopesar los instrumentos de ahorro, también es importante comparar los APY para saber cuánto puede ganar y cuáles ofrecen las ventajas más favorables.

Tenga en cuenta que la capitalización de intereses generalmente ocurre durante un período determinado, como diario o mensual. Cuanto más frecuentemente se capitalice el interés en el caso de una inversión, más dinero ganará.

La diferencia entre APY y APR

Esencialmente, la diferencia entre APY y APR se reduce a cuánto ganará frente a cuánto pagará. APY representa cuánto te pagará una institución financiera. Pero la APR representa cuánto le pagará a un prestamista cuando obtenga un préstamo.

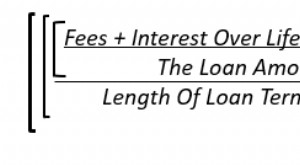

Una tasa de porcentaje anual (APR) está relacionada con el concepto de APY, pero utiliza una tasa de interés simple para transmitir cómo cuánto cobran los bancos al año por préstamos, tarjetas de crédito y otras sumas prestadas. Los prestamistas financieros están obligados a divulgar esta información, que calcula el costo de la mayoría de los tipos de préstamos de consumo (que se basan en interés simple), según la Ley de Veracidad en los Préstamos (TILA). Sin embargo, la APR no tiene en cuenta el interés compuesto.

Por otro lado, el APY, que la Ley de Veracidad en los Ahorros exige que se divulgue, calcula lo que se gana al capitalizar el interés de los activos que devengan intereses, como cuentas de ahorro, certificados de depósito (CD) o bonos.

Preguntas frecuentes sobre APY

¿Cómo funciona APY con los préstamos de consumo?

La mayoría de los préstamos de consumo, excluyendo los ARM y las tarjetas de crédito, usan interés simple para calcular los pagos mensuales del prestatario, que normalmente tampoco se cobrarán durante el plazo del préstamo. Los proveedores de préstamos divulgan de forma rutinaria la APR asociada con estos productos financieros para mantener el cumplimiento normativo y proporcionar a los clientes una métrica de referencia a través de la cual comparar ofertas, teniendo en cuenta todas las tarifas.

¿Cómo funciona APY con la deuda de tarjeta de crédito?

Demasiadas variables entran en juego con la deuda de la tarjeta de crédito para reducir el APY a una fórmula simple. Estos factores incluyen si los clientes tienen un saldo actual, qué porcentaje de la factura paga el titular de la tarjeta cada mes y qué tipos de cargos ha realizado el titular. Por ejemplo, los adelantos en efectivo por lo general comienzan a acumular intereses de inmediato, mientras que pagar el costo total de los cargos en las compras realizadas cada mes hace que el titular de la tarjeta no incurra en pagos de intereses adicionales.

¿Cómo se calcula el interés de las inversiones?

La tasa de interés que ofrece un producto de inversión o préstamo generalmente refleja el riesgo general de una transacción. A modo de ilustración, los bonos de ahorro emitidos y respaldados por el gobierno de los EE. UU. se consideran entre las inversiones financieras menos riesgosas y, por lo tanto, pagan los rendimientos más bajos. Como contrapunto, los bonos emitidos por corporaciones o gobiernos municipales, debido a que se consideran inversiones más riesgosas, pagan más intereses para compensar a los posibles inversores por asumir este riesgo.

El resultado final

Dado el tiempo suficiente, un APY alto puede ayudarlo a aumentar sus ahorros sustancialmente. Si está considerando diferentes productos de inversión, comparar los APY puede ayudarlo a tomar la mejor decisión para sus finanzas.

¿Quiere repasar otros conceptos básicos de finanzas personales? Explore nuestros otros recursos hoy.

Finanzas personales

- ¿Cómo se calcula el interés acumulado?

- ¿Qué es una pensión y cómo se calcula?

- 401(k):Qué es y cómo funciona

- Depósito directo:¿Qué es y cómo lo configuro?

- Estímulo económico:qué es y cómo funciona

- Hurdle Rate:¿Qué es y cómo se usa?

- ¿Qué es un cajero automático y cómo lo uso?

- ¿Qué son las tasas de interés negativas y cómo te afectan?

- Valor futuro (FV):qué es y cómo calcularlo

-

¿Qué es el interés devengado?

¿Qué es el interés devengado? ¿Y, cómo funciona? Si ha mirado sus estados de cuenta de préstamos o inversiones últimamente, es posible que haya visto una línea para interés acumulado o interés estimado. Es especialmente imp...

-

Negociación con apalancamiento:¿qué es y cómo funciona?

Negociación con apalancamiento:¿qué es y cómo funciona? Mientras sigue obteniendo beneficios amplificados cuando los costos de los recursos le resultan bien, además, soporta mayores desgracias cuando los precios se mueven en su contra. La cantidad limitada...