Responder a las objeciones de los prestamistas

Identificar las calificaciones, Las excepciones y alteraciones (si las hay) del rechazo de un prestamista a su propuesta de préstamo pueden ayudarlo a determinar el motivo. el prestamista dijo que no . A continuación se enumeran algunas de las razones más comunes que utilizan los prestamistas para rechazar una solicitud de préstamo y algunas respuestas lógicas a esas razones:

Objeción:el negocio está descapitalizado. Los prestamistas se sienten mucho más cómodos cuando usted, el prestatario, ha contribuido o ganado una parte sustancial del patrimonio neto de la empresa. Al examinar la relación deuda-capital total, debe haber una parte razonable del financiamiento de la empresa proporcionada por una fuente distinta al prestamista.

Respuesta :Hay medidas que puede tomar para aumentar su capital en el negocio. Por ejemplo, podría inyectar más dinero en la empresa de fuentes tales como ahorros , un segundo hipoteca en tu casa, procede de liquidado inversiones , o el valor de rescate en efectivo de un seguro de vida política. Es más, Puede ser posible convertir cualquier deuda subordinada o pagarés por pagar a la empresa en capital. También puede intentar reducir otros pasivos de la empresa en una cantidad razonable (y con un descuento, si es posible). Reducir el nivel de deuda general de la empresa permitirá al prestamista operar desde una posición percibida más sólida con respecto a la capacidad de la empresa para reembolsar el préstamo.

Objeción:La empresa aún no ha obtenido beneficios. Los prestamistas normalmente esperan que un prestatario que tenga un historial de éxito comercial pueda implementar la estrategia comercial propuesta en una propuesta y reembolsar los fondos adelantados. Si una empresa ha perdido dinero perpetuamente, sin embargo, la mayoría de los prestamistas pueden pensar que el financiamiento adicional simplemente agravará esas pérdidas y el prestatario no podrá reembolsar el préstamo.

Respuesta :Su explicación del historial financiero de la empresa probablemente no fue suficiente o no fue razonable (en lo que respecta al prestamista). Si su empresa no ha obtenido beneficios, Es importante demostrar las razones de esto y explicar cómo corregirá el problema. Asegúrese de proporcionar documentación sincera y detallada que explique los períodos en los que no se obtuvieron ganancias. Al comparar esos períodos de pérdida con períodos en los que la empresa obtuvo ganancias, puede explicar cómo las operaciones pueden haber sido diferentes. Luego, debe detallar cómo se utilizarán los fondos del préstamo para posicionar el negocio de tal manera que las ganancias estén aseguradas.

Por ejemplo, a veces, adquirir activos mejores y más eficientes es todo lo que se necesita para lograr la rentabilidad. Los prestamistas generalmente pueden aceptar esta estrategia si usted puede proporcionar evidencia sustancial de que los aumentos en la productividad de hecho harán que su balance general vuelva a ser negativo.

Objeción:El préstamo propuesto es demasiado grande. Los prestamistas a menudo intentan disminuir los montos de las solicitudes de préstamo ya sea reduciendo los fondos marginales o tratando de obligar al prestatario a gastar menos en un área particular de la propuesta. La intención es controlar su exposición al riesgo y quizás también reducir el saldo del préstamo con respecto a la cantidad de garantía que se ofrece.

Respuesta :Es importante recordar que solo usted puede decidir si su estrategia propuesta se puede lograr con una menor cantidad de fondos. Es más, solo usted sabrá cuánto colchón financiero adicional, incorporado en su solicitud original, puede reducirse sin afectar materialmente al negocio. Tu respuesta, por lo tanto, debe basarse en cuánto dinero se necesita realmente y cómo se puede reducir un gasto sin causar un impacto negativo en sus planes comerciales. Alternativamente, Ofrecer una garantía adicional puede persuadir al prestamista para que reconsidere la restricción. ya que al hacerlo reducirá el riesgo percibido por el prestamista en la transacción.

Objeción:la estrategia empresarial no es sólida. Los oficiales de crédito a menudo probarán sus ideas con su conocimiento y experiencia colectivos (o inexperiencia) para evaluar si la empresa tiene una probabilidad razonable de éxito. Si el prestamista tiene reservas importantes sobre sus prospectos, se rechazará la financiación.

Respuesta :Tenga en cuenta que los prestamistas no siempre tienen la razón, y son casi siempre de carácter conservador. Quizás no explicaste la estrategia lo suficiente, o tal vez el prestamista tiene una comprensión incorrecta o incompleta de exactamente lo que está tratando de lograr. Revise cuidadosamente la estrategia comercial con el prestamista, asegurándose absolutamente de que describe completamente cada detalle del plan. No dude en agregar énfasis y apoyo a sus ideas con artículos, encuestas, estudios de marketing y demográficos, etc.

Objeción:el negocio es demasiado arriesgado. Algunos prestamistas excluyen por completo industrias particulares de su mercado de préstamos porque los riesgos inherentes (ya sean reales o percibidos) en esos negocios están más allá de los parámetros aceptables del prestamista. Tales exclusiones pueden aplicarse solo al prestamista local, o pueden ser generalmente comunes entre la mayoría de los prestamistas, dependiendo de la industria en particular involucrada.

Respuesta :Es posible que no haya comunicado de manera eficaz cómo se pueden eliminar algunos de los riesgos, o al menos limitado. Por ejemplo, aceptando condiciones más estrictas o proporcionando garantías adicionales, podría estructurar la transacción para brindar al prestamista una mayor protección contra la exposición excesiva a posibles pérdidas crediticias.

Objeción:No hay suficiente garantía. Esta es probablemente la razón más utilizada por los prestamistas para rechazar una solicitud de préstamo. Los prestamistas generalmente desean una proporción mínima de cobertura de garantía a deuda de 1:1, y el basado en una valoración descontada de la garantía. A menudo intentarán utilizar el apalancamiento colateral para gravar prácticamente todos los activos que posee un prestatario, incluso si esos activos adicionales aportan poco valor real para asegurar el préstamo.

La cantidad y calidad de la garantía ofrecida a menudo puede superar muchas objeciones, porque los prestamistas suelen estar encantados de alquilarle al prestatario su propio dinero, es decir, en esencia, lo que está sucediendo cuando se toma una garantía para un préstamo. En realidad, es un asunto menor que el dinero esté actualmente inmovilizado en el activo; puede incautarse para liquidación en caso de que no se reembolse el préstamo.

Respuesta :Su respuesta como prestatario debe basarse en un reconocimiento honesto y preciso del verdadero valor de la garantía que ofrece. También debe ser consciente de su valor en liquidación. Los prestamistas a menudo se inclinan a vender activos recuperados sustancialmente por debajo del valor de mercado, buscando simplemente recuperar el saldo pendiente de su préstamo en lugar de obtener el valor total de los recursos.

Por lo tanto, es aconsejable conocer el mercado de venta de activos similares a los que ha ofrecido como garantía. Si necesario, Solicite una tasación a un distribuidor o subastador de equipos usados. El distribuidor debe poder juzgar rápidamente lo que probablemente traerá el equipo en una venta o subasta oportuna. Esta información puede ser muy útil para determinar el apalancamiento que el prestamista le dará sobre esos activos. Adicionalmente, Los activos inmobiliarios también deben valorarse mediante tasación. Los prestamistas normalmente adelantarán una cantidad estándar del valor de mercado de los bienes raíces, proporcionándose así un margen para cubrir el tiempo y el costo asociado de vender la propiedad en caso de incumplimiento.

Si el prestamista no ha valorado adecuadamente su garantía, puede proporcionar información adicional para demostrar su mayor valor. Pero solo podrá impugnar las evaluaciones del prestamista con un valor diferente que haya sido documentado. Luego, cuando se les pide que revisen sus cálculos, al menos deberían llegar a un valor de compromiso basado en la evidencia que usted proporcione.

Si, después de sus propias valoraciones, los activos son de hecho insuficientes, Esté preparado para ofrecer más garantías al prestamista. Y, como una palabra adicional para los sabios:es una buena idea tener una estrategia de respaldo sobre cómo lograr sus objetivos con menos dinero, en caso de que no pueda obtener una garantía complementaria suficiente y se vea obligado a conformarse con una cantidad de financiación algo menor.

Objeción:Las proyecciones financieras no son fiables. Los prestamistas prestarán especial atención a las proyecciones financieras de una propuesta de préstamo para determinar exactamente cómo el prestatario pretende reembolsar el préstamo. Basado en factores contribuyentes y experiencia pasada, Es posible que el prestamista no siempre esté de acuerdo con las conclusiones de la propuesta sobre la producción de ingresos o el costo de las operaciones. y como tal, se puede cuestionar la capacidad del prestatario para pagar el servicio de la deuda.

Respuesta :Examine las proyecciones cuidadosamente y asegúrese de que las expectativas se hayan cumplido razonablemente y se hayan comunicado de manera eficaz. Revisar los datos en los que se basan las proyecciones, debe asegurarse de que esta evidencia esté documentada de forma clara y precisa.

También, Esté preparado para hacer modificaciones para corregir cualquier error que pudiera haber sido descubierto por el prestamista o para revisar cualquier cálculo cuando sea necesario. Luego, al comparar los nuevos números con el servicio de la deuda para pagar el préstamo, deberá determinar si el trato aún es factible. Cuando haya vuelto a ejecutar los números y tenga confianza en ellos, Preséntelos nuevamente con una discusión línea por línea para convencer al prestamista de la solidez de las nuevas expectativas.

Por supuesto, responder a cualquiera (o todas) de estas objeciones no garantizará que el prestamista cambiará la decisión, pero ciertamente es el "siguiente paso" lógico que se debe tomar después de que el préstamo haya sido inicialmente rechazado. Dado que se ha invertido un esfuerzo considerable en educar a este prestamista en particular sobre su negocio, debe intentar abordar sus inquietudes antes de comenzar completamente de nuevo con una nueva propuesta para un nuevo prestamista.

Artículos Destacados

- Cómo obtener un préstamo para pequeñas empresas

- Cómo obtener un préstamo de igual a igual

- Implicaciones crediticias de los préstamos entre pares

- Los 3 tipos de préstamos sindicados

- Preparación de un paquete de préstamos

- Los 4 tipos de impagos de préstamos

- Los 4 tipos de préstamos garantizados por la SBA

- ¿Qué es un préstamo de franquicia?

- Requisitos de elegibilidad para préstamos 504 de la SBA

-

¿Qué es un convenio de préstamo?

¿Qué es un convenio de préstamo? Un convenio de préstamo es un acuerdo que estipula los términos y condiciones de las pólizas de préstamo entre un prestatario y un prestamista. El acuerdo otorga a los prestamistas los mejores bancos ...

-

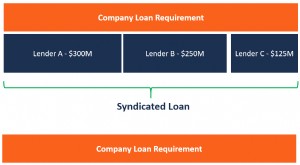

¿Qué es un préstamo sindicado?

¿Qué es un préstamo sindicado? Un préstamo sindicado lo ofrece un grupo de prestamistas que trabajan juntos para proporcionar crédito a un prestatario importante. El prestatario puede ser una corporación Corporación Una corporación...