Informes de ingresos brutos frente a ingresos netos:¿cuál es la diferencia?

Informes de ingresos brutos frente a ingresos netos:descripción general

Reconocer y reportar ingresos son problemas críticos y complejos para los contables. Muchos inversores también informan de sus ingresos, y la diferencia entre los ingresos netos y brutos de una pequeña empresa puede tener repercusiones importantes en el impuesto sobre la renta si se maneja incorrectamente. Hay muchas áreas grises tanto en el reconocimiento como en los informes, pero ultimamente, todos los ingresos obtenidos de transacciones de ventas se clasifican en categorías brutas o netas.

Conclusiones clave

- Reconocer y reportar ingresos son problemas críticos y complejos para los contables.

- La forma en que se registran e informan los ingresos también es importante para los inversores y los analistas financieros.

- Cuando se registran los ingresos brutos, todos los ingresos de una venta se contabilizan en el estado de resultados. No se tienen en cuenta los gastos de ninguna fuente.

- En cambio, los informes de ingresos netos se calcula restando el costo de los bienes vendidos de los ingresos brutos y proporciona una imagen más real del resultado final.

Informe de ingresos brutos

Cuando se registran los ingresos brutos (o las ventas brutas), todos los ingresos de una venta se contabilizan en el estado de resultados. No se tienen en cuenta los gastos de ninguna fuente.

Los informes de ingresos brutos excluyen el costo de los bienes vendidos (COGS) y solo consideran el dinero ganado de las ventas por sí mismos. Por ejemplo, si un zapatero vendiera un par de zapatos por $ 100, los ingresos brutos serían $ 100, a pesar de que los zapatos cuestan $ 40. El Grupo de Trabajo sobre Problemas Emergentes abordó las pautas estándar para la presentación de informes de ingresos brutos versus netos según los principios de contabilidad generalmente aceptados (GAAP), o EITF 99-19.

Informe de ingresos netos

Los ingresos netos (o ventas netas) calculan lo que queda en el "resultado final, "calculado restando el costo de los bienes vendidos de los ingresos brutos. Para el mismo zapatero, los ingresos netos por el par de zapatos de $ 100 que vendieron, que cuesta $ 40 para hacer, sería de $ 60. De esos $ 60, deducirían cualquier otro costo, como el alquiler, salarios del resto del personal, embalaje, etcétera. Todo lo que suponga un costo para el zapatero se deducirá de los ingresos brutos de $ 100, resultando en los ingresos netos.

Los ingresos netos generalmente se informan cuando hay una comisión que debe reconocerse o cuando un proveedor recibe parte de los ingresos por ventas. Un ejemplo clásico es el de los honorarios legales, donde un abogado casi siempre tomará un porcentaje de los ingresos netos del litigio, lo que garantiza que reciben un monto de liquidación más alto ya que el porcentaje se toma de un número inicial mayor.

Consideraciones Especiales

En terminología contable, un deudor es una empresa o individuo que es responsable de la provisión de un producto o servicio vendible. La designación de un deudor principal es fundamental para la declaración de ingresos.

Por ejemplo, suponga que la empresa A fabrica llaves. Controla los costos de producción, asume el inventario y el riesgo crediticio en sus operaciones, y puede elegir a sus proveedores y fijar precios. Dadas estas variables, La Compañía A es claramente el deudor principal y reporta cualquier ingreso de las ventas de sus llaves como bruto.

La empresa B es una tienda de Internet que presenta productos de diferentes proveedores a clientes potenciales, y el sitio web de la Compañía B tiene un descargo de responsabilidad de que no es responsable por el envío o la calidad de los productos recibidos por los clientes. En este caso, La empresa B no es el deudor principal y probablemente declare ingresos netos.

Los inversores y comerciantes utilizarán sus ingresos netos para calcular su obligación tributaria sobre las ganancias de capital para el año; Por lo general, es tan simple como restar la pérdida anual de las ganancias y gravar el resto.

Contabilidad

-

Cómo calcular las mejores tasas de interés de préstamos puente

Cómo calcular las mejores tasas de interés de préstamos puente Obtener un préstamo puente (también conocido como financiamiento puente) se considera un primer paso crucial en la compra de una nueva casa o una posible propiedad para desarrollar. Sin embargo, Es bi...

-

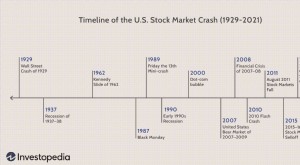

Caída de la bolsa

Caída de la bolsa ¿Qué es una caída del mercado de valores? Una caída del mercado de valores es una caída rápida y, a menudo, inesperada de los precios de las acciones. Una caída del mercado de valores puede ser un e...

-

Walgreens lleva el consultorio del médico a la farmacia

Walgreens lleva el consultorio del médico a la farmacia COVID-19 está haciendo que muchos de nosotros reevaluemos cómo organizamos nuestras vidas. Gastamos menos en ciertas áreas; nos estamos dando cuenta de qué y quién es realmente importante. El cuidado ...

-

Alquilar es más caro que comprar, ¿eso significa que debe comprar una casa?

Alquilar es más caro que comprar, ¿eso significa que debe comprar una casa? Érase una vez, En general, se asumió que las casas eran más baratas de alquilar que de comprar. Varía según el mercado, por supuesto, pero se asumió que comprar una casa significaba un gran pago inici...