El rugby y el arte del comercio de opciones

Jugué al rugby en la universidad y esporádicamente hasta los 50 años. Hay un viejo dicho que suelo utilizar cuando le explico el deporte a un recién llegado escéptico. Me gusta pensar que también se aplica al comercio de opciones.

"El rugby suele verse más violento desde las líneas laterales que desde dentro del campo".

El comercio de opciones (como el rugby) no es para todos. Y para el ojo inexperto, el rugby puede parecer complejo, desestructurado, e intimidante, al igual que el comercio de opciones. Pero a medida que continúe estudiando los conceptos básicos y las complejidades del juego, tu perspectiva comienza a cambiar. En lugar de ver un caos aleatorio en el campo, surge un juego fluido y altamente calculado. Empiezas a encontrar orden en el caos en el campo y eventualmente, incluso podrías apreciar la locura del "scrum".

Lo mismo podría decirse de las opciones comerciales. Detrás de ese muro de complejidad y jerga intimidante se encuentra un vehículo comercial flexible y potencialmente útil que podría adaptarse a sus necesidades de inversión. Pero primero, tienes que aprender los conceptos básicos de un tema aparentemente complejo.

Ahora, ¿recuerdas esa cita de rugby? Entremos en el scrum.

El calentamiento:opciones de una pierna

Entre las primeras lecciones para los inversores y comerciantes que ingresan al ámbito de las opciones se encuentra el sesgo direccional, mostrado gráficamente por la tabla de pago de vencimiento que, para opciones de una sola pierna, A menudo me refiero a un "palo de hockey" debido a su diseño en forma de "L").

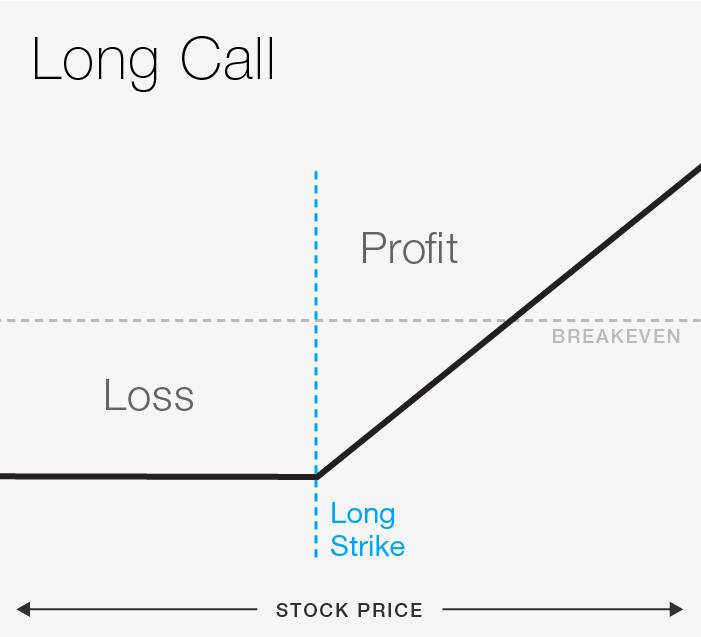

FIGURA 1:TABLA DE PAGOS DE LLAMADAS LARGAS. No importa cuán bajo sea el precio de las acciones, sus pérdidas son planas con la prima pagada. Pero a medida que la acción se recupera por encima del precio de ejercicio, sus ganancias teóricas continúan. Su precio de equilibrio en las acciones es el precio de ejercicio más la prima pagada (más los costos de transacción). Solo con fines ilustrativos.

FIGURA 1:TABLA DE PAGOS DE LLAMADAS LARGAS. No importa cuán bajo sea el precio de las acciones, sus pérdidas son planas con la prima pagada. Pero a medida que la acción se recupera por encima del precio de ejercicio, sus ganancias teóricas continúan. Su precio de equilibrio en las acciones es el precio de ejercicio más la prima pagada (más los costos de transacción). Solo con fines ilustrativos.

Si estás listo para ponerte los cordones y salir a la cancha, Esto es algo de lo que necesita saber sobre las opciones de un solo tramo:

- Comprar opciones de compra y venta de opciones son estrategias de tendencia alcista.

- Comprar put y vender call son estrategias con sesgo bajista

- En general, comprar opciones limita su riesgo de pérdida a la prima pagada por la opción, más los costos de transacción, pero su ganancia potencial es teóricamente ilimitada en el caso de una llamada larga. La ganancia de una opción de venta larga está limitada solo por la pérdida total de valor de la acción. Como una opción mueve más dinero, su recompensa comienza a reflejar la de una posición similar en el subyacente.

- En general, vender opciones limita su ganancia potencial a la prima recibida, menos los costos de transacción. Cabe señalar que, si bien las opciones de venta cortas tienen técnicamente un riesgo limitado, las llamadas cortas tienen un riesgo ilimitado. Cuando vendes una llamada está obligado a vender acciones de la acción subyacente al precio de ejercicio de la opción en cualquier momento antes del vencimiento. Dado que, en teoría, no hay límite en cuanto a qué tan alto puede alcanzar el precio de una acción, existe un riesgo técnicamente ilimitado. Por otra parte, cuando vendes un put, significa que está obligado a comprar las acciones al precio de ejercicio de la opción, no importa cuánto baje el precio. Esto significa que existe un alto riesgo de comprar las acciones correspondientes al precio de ejercicio cuando es probable que el precio de mercado de las acciones sea más bajo. Dado que el precio más bajo al que puede caer el precio de las acciones es cero, existe un riesgo técnicamente limitado.

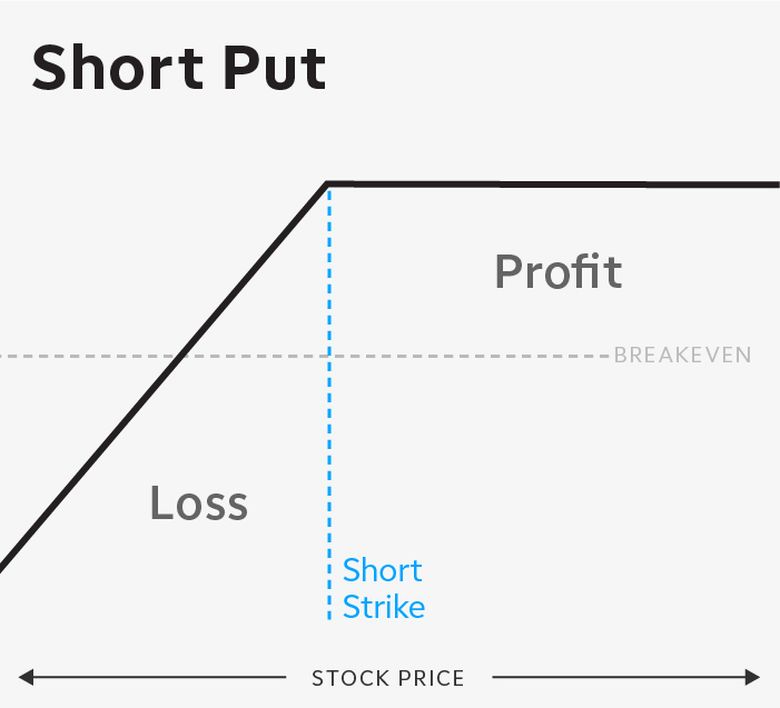

Las figuras 1 y 2 muestran ejemplos de gráficos de pago de, respectivamente, una opción de compra larga y una venta corta, dos alternativas a considerar si tiene una tendencia alcista en una acción.

FIGURA 2:TABLA DE PAGOS DE PAGO CORTO. Si el precio de las acciones se mantiene por encima del precio de ejercicio hasta el vencimiento, la opción caduca sin valor y te quedas con la prima recibida, menos los costos de transacción. Pero si se rompe por debajo del precio de ejercicio, sus pérdidas teóricas continúan. Su precio de equilibrio en las acciones es el precio de ejercicio menos el monto de la prima cobrada (más los costos de transacción). Solo con fines ilustrativos.

FIGURA 2:TABLA DE PAGOS DE PAGO CORTO. Si el precio de las acciones se mantiene por encima del precio de ejercicio hasta el vencimiento, la opción caduca sin valor y te quedas con la prima recibida, menos los costos de transacción. Pero si se rompe por debajo del precio de ejercicio, sus pérdidas teóricas continúan. Su precio de equilibrio en las acciones es el precio de ejercicio menos el monto de la prima cobrada (más los costos de transacción). Solo con fines ilustrativos. Posicionando su oficio:Rucking y Mauling

Los jugadores de rugby luchan, arruga, y mazo para posicionamiento en el campo. En cada scrum siempre hay una multitud de decisiones en una fracción de segundo, movimientos y escenarios que los jugadores deben considerar al posicionarse hacia su objetivo más amplio. Similar a posicionarse en un scrum, Hay una gran cantidad de factores y escenarios diferentes que quizás deba considerar al posicionar su estrategia de opciones.

Si tiene una postura direccional sobre una acción y desea considerar una operación de opciones, ciertos factores como su nivel de convicción, su horizonte temporal y su voluntad de inmovilizar capital deben influir en su decisión. ¿Cree que las acciones están preparadas para ese movimiento ascendente en poco tiempo? pero quieres protección en caso de que te equivoques? Quizás debería considerar comprar una llamada. Recordar, su riesgo se limita a la prima pagada, más los costos de transacción.

¿Crees en cambio que se avecina un movimiento ascendente? pero no necesariamente inminente, y puede que se equivoque un poco a corto plazo? Considere vender una opción de venta. Recibirá la prima por adelantado, y mientras las acciones se mantengan por encima de su precio de ejercicio, mantendrá la prima (menos los costos de transacción).

Pero es importante vigilar sus riesgos:

- Con la llamada larga la acción podría recuperarse y aún podría perder dinero, si no alcanza su precio de equilibrio al vencimiento.

- Con el put corto, debido al riesgo a la baja, Deberá reservar suficiente efectivo en su cuenta para cubrir una compra de acciones si cotiza por debajo de su strike al vencimiento o antes. Más, su ganancia está limitada a la prima recibida, menos costos de transacción, independientemente de cuánto subieran las acciones.

De nuevo, comercio de opciones, como el rugby, no es para todos. Pero una vez que comprenda los conceptos básicos, y puede coincidir con sus objetivos, puede que decida intentarlo. Y con opciones, no se requiere maillot especial ni tocados.

TD Ameritrade y TFNN Corp son independientes y no afiliados y no son responsables de los servicios de cada uno, políticas, o comentario.

Opción

- Las desventajas de las opciones sobre acciones

- Introducción a los conceptos básicos del comercio de opciones

- Los pros y los contras de los servicios automatizados de negociación de acciones

- El precio de conversión

- Negociación de acciones suspendida y el desafortunado propietario

- El efecto riqueza y la confianza en la negociación de acciones

- Opciones de comercio 101:el diferencial de caja

- Una guía para operar con opciones de índices

- Los peligros inherentes de las opciones comerciales

-

¿Cuál es el precio cotizado?

¿Cuál es el precio cotizado? El precio de cotización es el precio más reciente (o último) al que un activo financiero Activos financieros Los activos financieros se refieren a activos que surgen de acuerdos contractuales sobre fl...

-

Los 6 errores de comercio de opciones más importantes que se deben evitar

Los 6 errores de comercio de opciones más importantes que se deben evitar Muchos inversores principiantes se centran en lo que necesitan hacer para tener éxito. Y eso es perfectamente normal. Después de todo, debe seleccionar el stock correcto, la opción correcta, y luego c...