Contango vs.Backwardation normal:¿Cuál es la diferencia?

Contango frente a backwardation normal:una descripción general

La forma de la curva de futuros es importante para los especuladores y los coberturistas de materias primas. A ambos les importa si los mercados de futuros de materias primas son mercados de contango o mercados de backwardation normales. Sin embargo, estas dos curvas a menudo se confunden entre sí.

Contango y backwardation normal se refieren al patrón de precios a lo largo del tiempo, específicamente si el precio del contrato está subiendo o bajando.

En 1993, la empresa alemana Metallgesellschaft perdió más de mil millones de dólares, principalmente porque la gerencia implementó un sistema de cobertura que se benefició de los mercados de backwardation normales, pero no anticipó un cambio a los mercados de Contango. En este artículo, expondremos las diferencias entre contango y backwardation y le mostraremos cómo evitar pérdidas graves.

Conclusiones clave

- Contango es cuando el precio de futuros está por encima del precio spot futuro esperado. Un mercado de contango a menudo se confunde con una curva de futuros normal.

- El backwardation normal es cuando el precio de futuros está por debajo del precio spot futuro esperado. Un mercado normal de backwardation a menudo se confunde con una curva de futuros invertida.

- Un mercado de futuros es normal si los precios de los futuros son más altos con vencimientos más largos y se invierten si los precios de los futuros son más bajos con vencimientos distantes.

Aplazamiento de pago

Un mercado de contango a menudo se confunde con una curva de futuros normal.

Backwardation normal

Un mercado de backwardation normal, a veces llamado simplemente backwardation, se confunde con una curva de futuros invertida.

Consideraciones Especiales

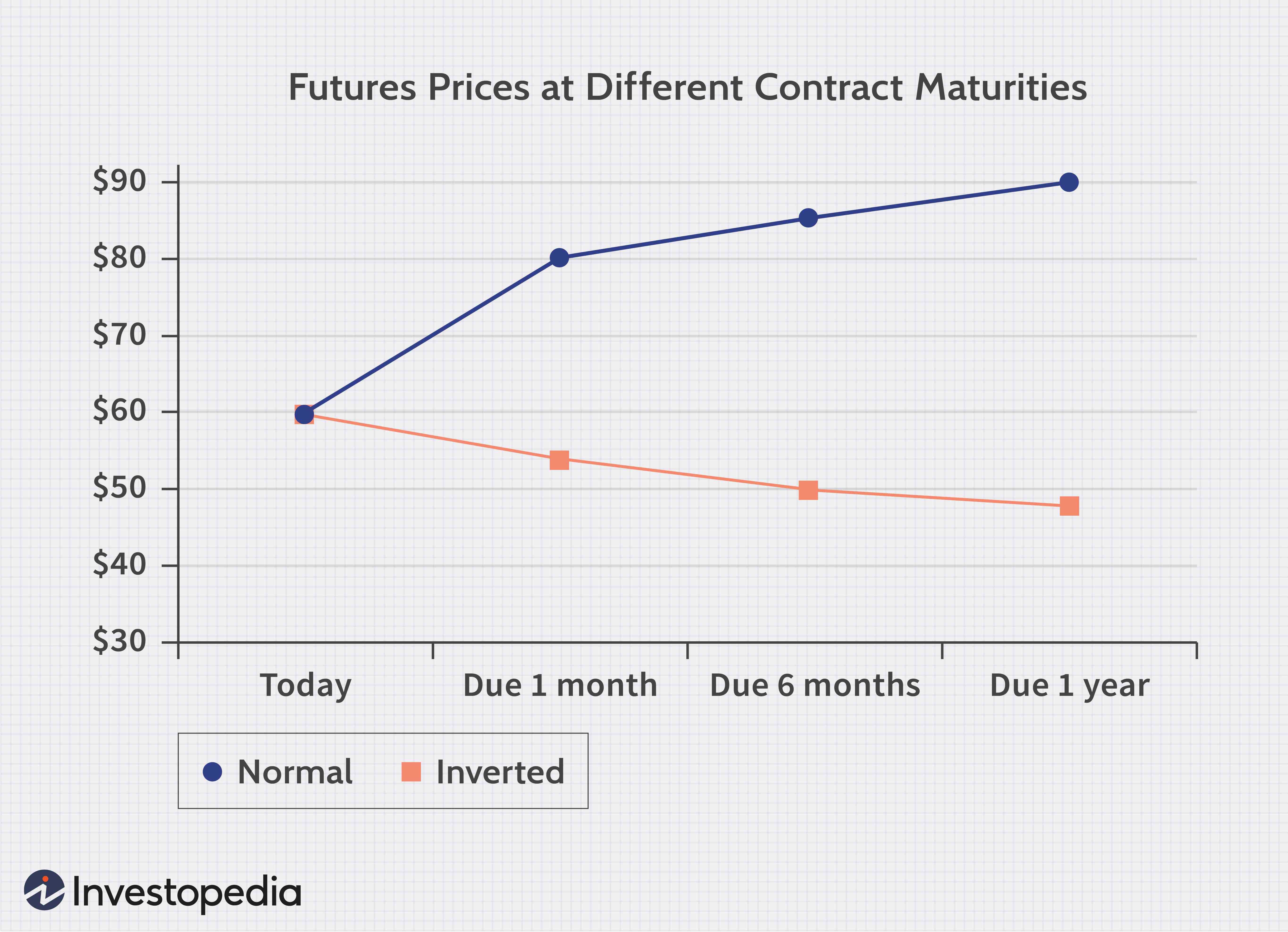

Para comprender mejor la diferencia entre los dos, Comience con una imagen estática de una curva de futuros. Una imagen estática de la curva de futuros traza los precios de los futuros (eje y) contra los vencimientos de los contratos (es decir, plazos hasta el vencimiento). Esto es análogo a un gráfico de la estructura temporal de las tasas de interés. Estamos analizando precios para muchos vencimientos diferentes a medida que se extienden hacia el horizonte. El siguiente gráfico muestra un mercado normal en verde y un mercado invertido en rojo:

En el cuadro de arriba, el precio al contado es de $ 60. En el mercado normal (línea verde), un contrato de futuros a un año tiene un precio de $ 90. Por lo tanto, si toma una posición larga en el contrato de un año, promete comprar un contrato por $ 90 en un año. Su posición larga no es una opción en el futuro, es una obligación en el futuro.

1:49Contango versus backwardation normal

La línea roja en la Figura 1, por otra parte, representa un mercado invertido. En un mercado invertido, el precio de futuros para entregas lejanas es menor que el precio al contado ¿Por qué se invertiría una curva de futuros? Algunos factores fundamentales, como el costo de llevar un activo físico o financiar un activo financiero, informarán la oferta / demanda del producto básico. Esta interacción oferta / demanda determina en última instancia la forma de la curva de futuros.

Si realmente queremos ser precisos, podríamos decir aspectos fundamentales como el costo de almacenamiento, el financiamiento del costo (el costo de transporte) y el rendimiento de conveniencia informan la oferta y la demanda. La oferta satisface la demanda cuando los participantes del mercado están dispuestos a ponerse de acuerdo sobre el precio spot futuro esperado. Su punto de vista de consenso establece el precio de futuros. Y es por eso que un precio de futuros cambia con el tiempo:los participantes del mercado actualizan sus puntos de vista sobre el precio al contado esperado en el futuro.

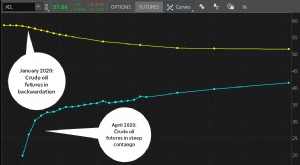

La curva tradicional de futuros de petróleo crudo, por ejemplo, es típicamente jorobado:es normal a corto plazo pero da paso a un mercado invertido para vencimientos más largos.

En el caso de un activo físico, Puede haber algún beneficio de poseer el activo llamado rendimiento de conveniencia. En el caso de un activo financiero, la propiedad puede conferir un dividendo al propietario. En ocasiones, puede resultar rentable mantener el producto básico tangible en lugar de mantener productos derivados en el activo.

Diferencias clave

Un mercado de futuros es normal si los precios de los futuros son más altos con vencimientos más largos y se invierten si los precios de los futuros son más bajos con vencimientos distantes.

Aquí es donde el concepto se vuelve un poco complicado, así que comenzaremos con dos ideas clave:

- A medida que nos acercamos al vencimiento del contrato (podríamos ser largos o cortos en el contrato de futuros), el precio de futuros debe moverse o converger hacia el precio al contado. La diferencia entre los dos es la base. Eso es porque, en la fecha de vencimiento, el precio de futuros debe ser igual al precio al contado. Si no convergen en la madurez, cualquiera podría ganar dinero gratis con un arbitraje sencillo.

- El precio de futuros más racional es el precio al contado futuro esperado . Por ejemplo, usando tu bola de cristal, si usted y su contraparte pudieran prever que el precio al contado del petróleo crudo sería de $ 80 en un año, racionalmente se establecería en un precio de futuros de $ 80. Cualquier valor por encima o por debajo representaría una pérdida para uno de los pares de contratos comerciales.

Ahora podemos definir contango y backwardation normal. La diferencia es normal / invertida se refiere a la forma de la curva cuando tomamos una instantánea en el tiempo.

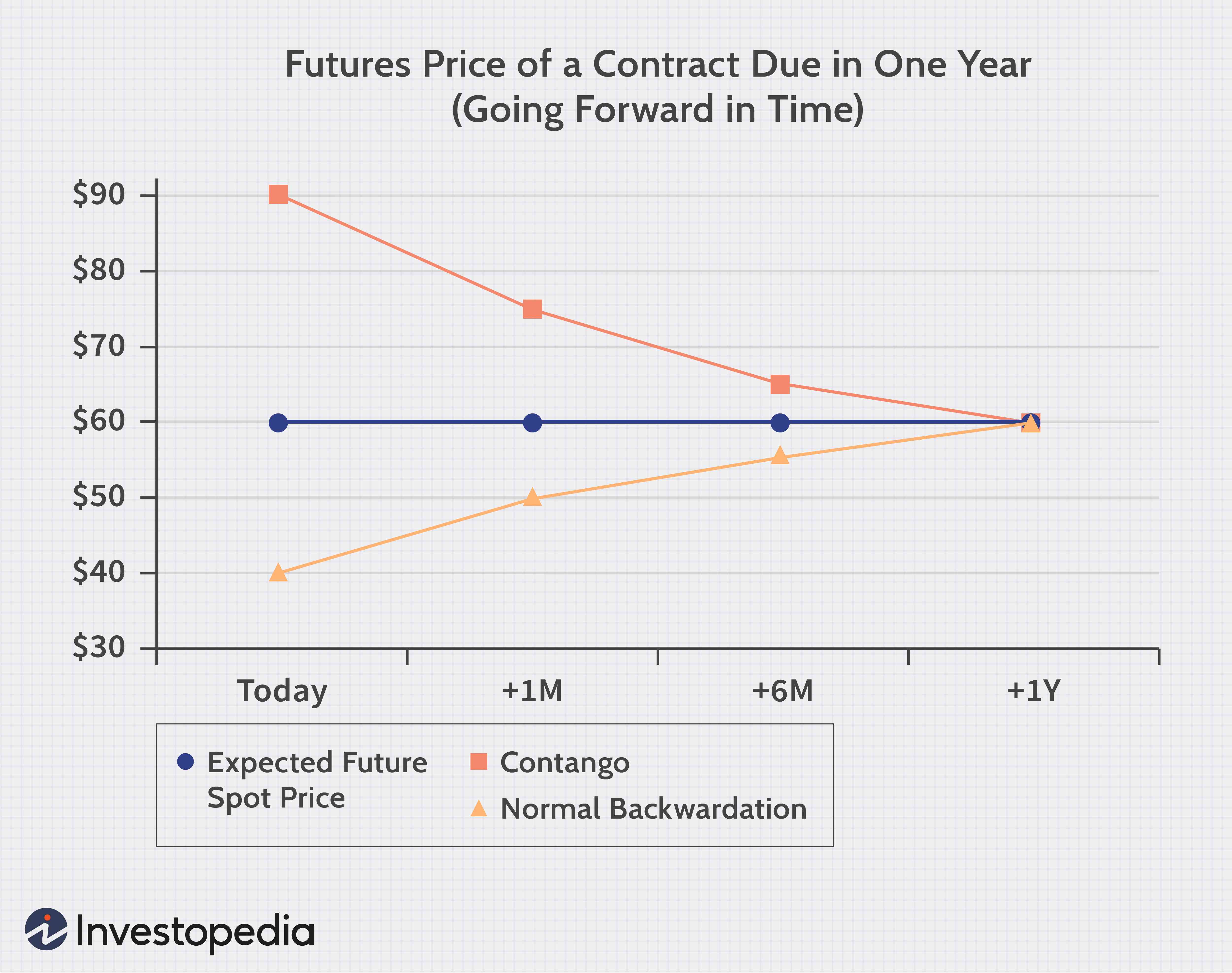

Suponga que hoy suscribimos un contrato de futuros de diciembre de 2012 por $ 100. Ahora avance durante un mes. El mismo contrato de futuros de diciembre de 2012 todavía podría ser de $ 100, pero también podría haber aumentado a $ 110 (esto implica un backwardation normal) o podría haber disminuido a $ 90 (implica contango). Las definiciones son las siguientes:

Aplazamiento de pago es cuando el precio de futuros está por encima del precio de contado futuro esperado. Debido a que el precio de futuros debe converger en el precio de contado futuro esperado, contango implica que los precios de los futuros están cayendo con el tiempo a medida que la nueva información los alinea con el precio spot futuro esperado.

Backwardation normal es cuando el precio de futuros está por debajo del precio de contado futuro esperado, lo cual es deseable para los especuladores que tienen posiciones netas largas en sus posiciones:quieren que el precio de futuros aumente. Entonces, El backwardation normal es cuando los precios de futuros están aumentando.

Considere un contrato de futuros que compramos hoy, vence en exactamente un año. Suponga que el precio spot futuro esperado es de $ 60 (la línea plana azul en la Figura 2 a continuación). Si el costo actual del contrato de futuros a un año es de $ 90 (la línea roja), el precio de futuros está por encima del precio de contado futuro esperado. Este es un escenario de contango. A menos que cambie el precio spot futuro esperado, el precio del contrato debe bajar. Si avanzamos en el tiempo un mes, nos referiremos a un contrato de 11 meses; en seis meses, será un contrato de seis meses.

La línea de fondo

Conocer la diferencia entre contango y backwardation te ayudará a evitar pérdidas en el mercado de futuros.

Negociación de futuros

- Banca minorista frente a banca corporativa:¿cuál es la diferencia?

- Bancos de inversión frente a bancos comerciales:¿cuál es la diferencia?

- Alpha vs. Beta:¿Cuál es la diferencia?

- Bitcoin vs.Ethereum:¿Cuál es la diferencia?

- Bitcoin vs.Litecoin:¿Cuál es la diferencia?

- Esquisto bituminoso versus petróleo de esquisto:¿Cuál es la diferencia?

- El Dow vs. el Nasdaq:¿Cuál es la diferencia?

- Ingresos vs. Ingresos:¿Cuál es la diferencia?

- IFRS vs US GAAP:¿Cuál es la diferencia?

-

Acciones de Clase A frente a Acciones de Clase B:¿Cuál es la diferencia?

Acciones de Clase A frente a Acciones de Clase B:¿Cuál es la diferencia? Acciones de clase A frente a acciones de clase B:descripción general La diferencia entre las acciones de Clase A y las acciones de Clase B de las acciones de una empresa generalmente se reduce al nú...

-

Arbitraje versus especulación:¿Cuál es la diferencia?

Arbitraje versus especulación:¿Cuál es la diferencia? Arbitraje versus especulación:una descripción general Los inversores siempre están haciendo lo que pueden para obtener beneficios en el mercado. Después de todo, ¿No es eso de lo que se trata el com...