Haga las matemáticas:cálculo de riesgo y beneficio potencial en diferenciales verticales

Los operadores de opciones a menudo negociarán una cantidad constante al iniciar operaciones de margen vertical. Aunque este método mantiene los números de contrato ordenados, ignora el hecho de que cada diferencial vertical tiene un perfil de riesgo diferente en función de algunas consideraciones:

- ¿Es un margen de débito o un margen de crédito?

- ¿Qué tan amplia es la propagación (la diferencia entre las huelgas)?

- ¿Cuánto pagó (por un margen de débito) o cobró (por un margen de crédito)?

Con esta información, puede determinar la cantidad de riesgo y la recompensa potencial por contrato.

Después de eso, daremos un paso más y le mostraremos cómo elegir el tamaño de su operación observando los parámetros de riesgo de una operación en el contexto del riesgo general de su cartera.

Recuerda el multiplicador

Para los ejemplos siguientes, recuerde multiplicar la prima de la opción por 100, el multiplicador para los contratos de opciones de acciones estándar de EE. UU. Entonces, una prima de opción de $ 1 es realmente $ 100 por contrato.Margen de débito

Al colocar un margen de débito, el monto del riesgo es el precio del diferencial más los costos de transacción. La recompensa potencial es igual al ancho del margen menos el precio de débito, menos los costos de transacción. Por ejemplo, veamos un margen en XYZ que consiste en la compra del call de 40 strike y la venta del call de 42 strike de la misma fecha de vencimiento (la "vertical de call XYZ 40-42" en el lenguaje de los comerciantes). Supongamos un precio comercial de $ 0,60.

En este caso, el monto del riesgo sería de $ 60 por contrato. La recompensa potencial sería la diferencia entre las huelgas ($ 2.00) menos el monto del débito ($ 0.60), lo que equivale a $ 1,40 o $ 140 por contrato (menos los costos de transacción).

Diferencial de crédito

Para determinar la cantidad de riesgo de un diferencial de crédito, tome el ancho del margen y reste el monto del crédito. La recompensa potencial de un margen de crédito es la cantidad de crédito recibido menos los costos de transacción. Para ilustrar, digamos que vendió la opción put XYZ de 36 strike y compró la put XYZ de 34 strike (la "vertical XYZ 36-34 put") por un crédito de $ 0,52. Para calcular el riesgo por contrato, restará el crédito recibido ($ 0.52) del ancho de la vertical ($ 2.00), lo que equivale a $ 1,48 o $ 148 por contrato (más los costos de transacción). Su recompensa potencial sería su crédito de $ 0.52 o $ 52 por contrato (menos los costos de transacción).

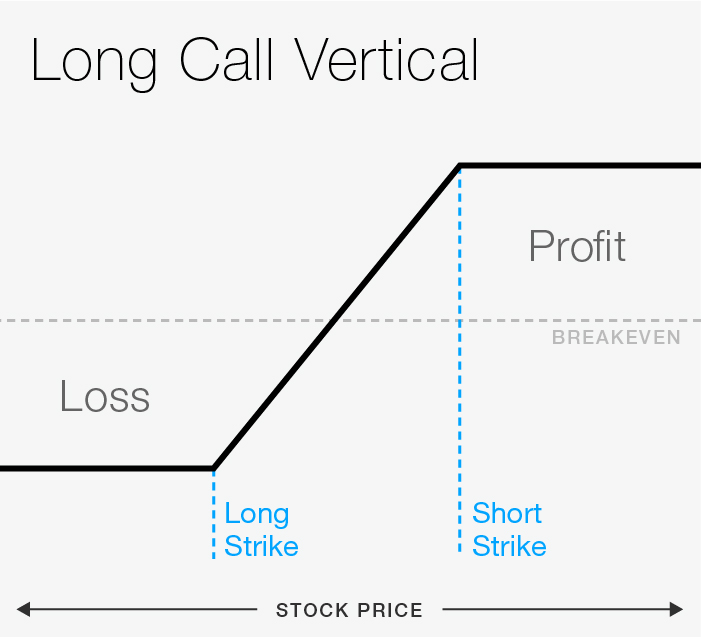

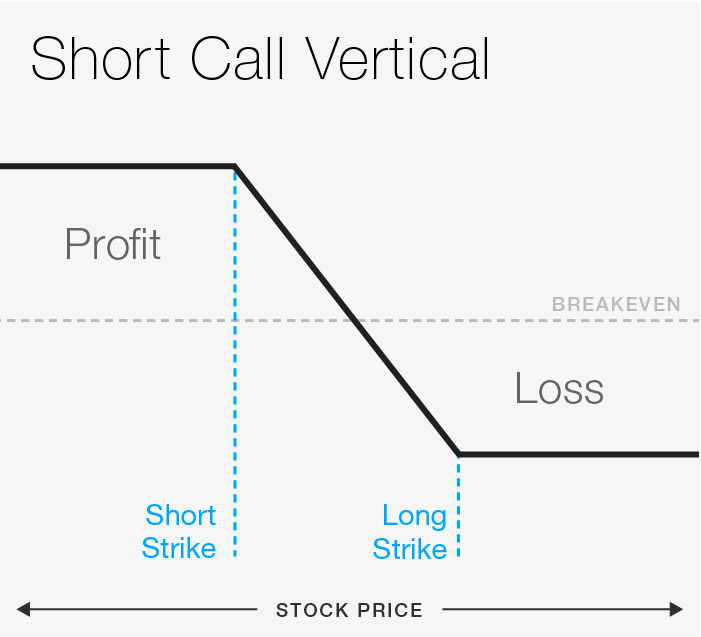

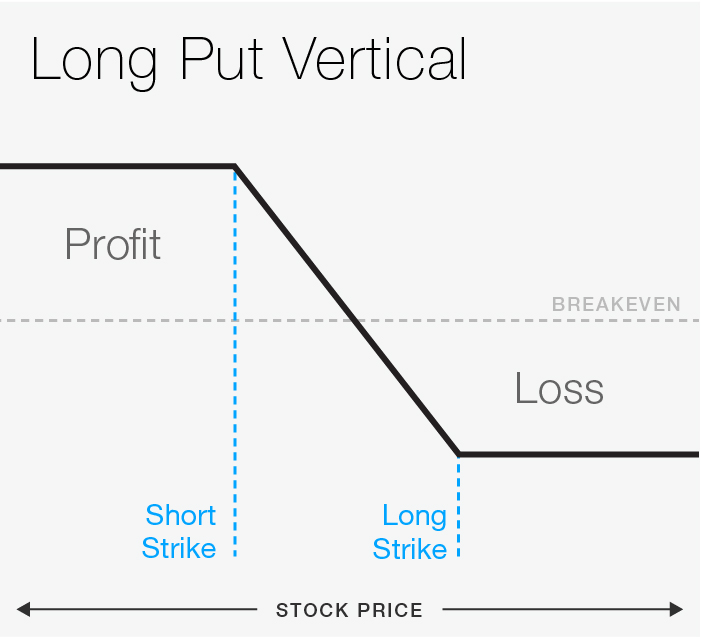

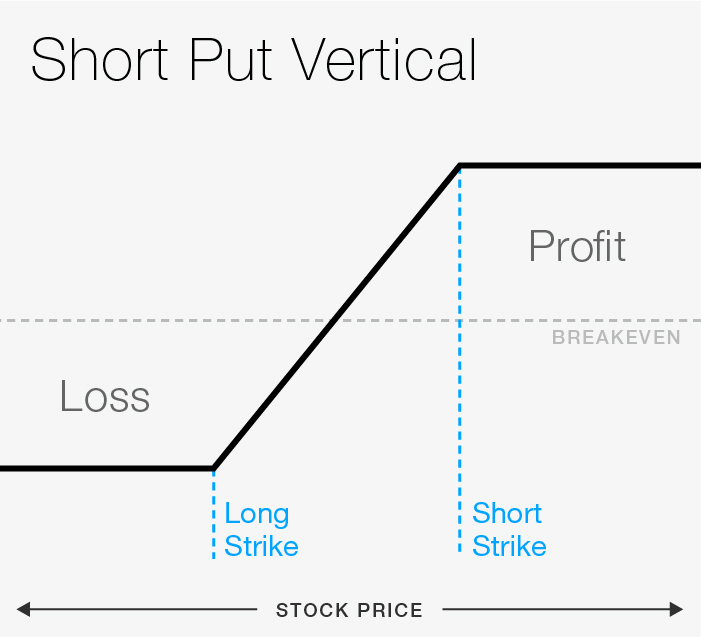

¿Necesita una descripción visual de los parámetros de riesgo de propagación vertical? Desplácese por la galería en la figura 1 a continuación para ver cada uno de los cuatro tipos de diferenciales verticales:llamada larga, llamada breve, puesto largo, y corto.

FIGURA 1:LLAMADA LARGA VERTICAL. Solo con fines ilustrativos.

FIGURA 1:VERTICAL DE LLAMADA CORTA. Solo con fines ilustrativos.

FIGURA 1:VERTICAL DE COLOCACIÓN LARGA. Solo con fines ilustrativos.

FIGURA 1:CORTO PONER VERTICAL. Solo con fines ilustrativos.

Uso de dólares en riesgo para determinar el tamaño de la operación

Ahora demos un paso más. Una vez que conozca su riesgo por contrato en un margen vertical, debe determinar cuánto está dispuesto a arriesgar en la operación.

Una vez que haya establecido ese monto en dólares, puede calcular la cantidad máxima de contratos que puede negociar y aún permanecer dentro de sus parámetros de riesgo. Es un cálculo simple de dividir la cantidad de dólares que se siente cómodo arriesgando por el riesgo total de la vertical.

Ejemplo de margen de débito

Suponga que ha establecido $ 1, 000 como la cantidad máxima que está dispuesto a arriesgar en una operación. Echemos un vistazo al diferencial vertical de débito anterior:el diferencial de llamadas XYZ 40-42 que se compró por 0,60 USD ($ 60 con el multiplicador).

Debido a que $ 60 representa su riesgo máximo por contrato, Podrías comprar 16.66 contratos ($ 1, 000 / $ 60). Y como no puede negociar contratos parciales, y no quiere exceder su riesgo máximo, puedes redondear a 16 contratos.

Al vencimiento, si las acciones de XYZ se mantienen por debajo de $ 40, la propagación caducaría sin valor, y perdería $ 960 ($ 60 x 16), que es menor que nuestro $ 1, 000 monto de riesgo. El beneficio potencial de este diferencial de débito sería $ 2, 240 ($ 140 x 16), si XYZ supera los $ 42 al vencimiento. Y no olvide esos costos de transacción.

Ejemplo de margen de crédito

Para el margen de crédito, La determinación del número de contratos para vender se calcularía dividiendo $ 1, 000 por el monto de riesgo de $ 148 por contrato, que equivale a 6,76 contratos, redondeado a seis contratos . Si el diferencial alcanzara su valor total de $ 2.00, si las acciones de XYZ caen por debajo de $ 34 al vencimiento, la pérdida sería de $ 888 ($ 148 x 6 contratos). La recompensa potencial sería $ 52 x 6 contratos o $ 312 (menos los costos de transacción).

Conocer su riesgo máximo y beneficio potencial es una de las bases de un comercio sólido. Ejecutar estos simples cálculos antes de iniciar una operación puede ayudarlo a mantener su estrategia en perspectiva.

Conclusión sobre los parámetros de riesgo vertical y el tamaño de la operación

Como nota final, para este ejercicio, asumimos un riesgo comercial máximo de $ 1, 000, pero en serio, este número debe determinarse preguntándose cuánto de su capital comercial total está dispuesto a arriesgar en cualquier operación. Muchos comerciantes de opciones veteranos le dirían que mantenga ese número relativamente bajo. Algunos intercambios seguirán su camino y otros irán en su contra, pero ningún oficio debería sacarte del juego por completo.

Doug Ashburn no es un representante de TD Ameritrade, Inc. El material, puntos de vista, y las opiniones expresadas en este artículo son únicamente las del autor y pueden no reflejar las de TD Ameritrade, C ª.

Opción

- Obtención de apalancamiento del mercado:CFD frente a apuestas con margen

- Una guía para operar con opciones binarias en EE. UU.

- Introducción a Put Writing

- Uso de interés abierto para encontrar señales alcistas / bajistas

- Opciones americanas frente a opciones europeas

- Swap de divisas frente a swap de tipos de interés:¿cuál es la diferencia?

-

¿Cuál es la diferencia entre COMEX y el precio al contado del oro?

¿Cuál es la diferencia entre COMEX y el precio al contado del oro? Monedas de oro esparcidas sobre una mesa de madera. Comex es una bolsa altamente organizada para la compra y venta de contratos de futuros y opciones sobre metales, incluido el oro. Los contratos de ...

-

¿Están sujetos a impuestos los ingresos del seguro de propiedad?

¿Están sujetos a impuestos los ingresos del seguro de propiedad? Demandantes, tanto a particulares como a empresas, Puede que se pregunte cómo afectarán sus acuerdos de seguros a sus obligaciones fiscales. Es posible que desee consultar a un profesional de impuesto...

-

¿Quién necesita un testamento?

¿Quién necesita un testamento? La aparición repentina de la pandemia de coronavirus está obligando a muchas personas a asegurarse de que su salud financiera sea una prioridad junto con su salud personal. En Future File, nuestro s...

-

Sección 8 Problemas con los inquilinos

Sección 8 Problemas con los inquilinos El programa de vivienda de la Sección 8 garantiza que los propietarios recibirán al menos una parte del alquiler cada mes y que la autoridad de vivienda local haya examinado parcialmente al inquilino....