Por qué su jubilación necesita diversificación fiscal

Si bien las personas consideran la tarea de prepararse para la jubilación, principalmente ahorrar e invertir adecuadamente para ello, pueden pasar por alto una consideración importante. La planificación de la jubilación debe incluir la diversificación fiscal. Esto es especialmente importante porque más de unas pocas personas se jubilarán en un tramo impositivo más alto que el que tienen ahora. A continuación, presentamos algunas formas diferentes de diversificar sus ingresos de jubilación.

Planes de jubilación con impuestos diferidos

La mayoría de las personas están familiarizadas con los vehículos tradicionales de jubilación con impuestos diferidos, como IRA y 401 (k) s. Pero el término operativo en todos estos planes es impuestos diferidos. Es importante reconocer que impuestos diferidos no significa libre de impuestos. Dado que puede deducir su contribución a estos planes de sus ingresos a efectos fiscales, pagará impuestos sobre esos mismos dólares una vez que comience a retirarlos de sus planes.

Lo que realmente sucede con los planes de jubilación con impuestos diferidos es cambio de ingresos. Es decir, está trasladando los ingresos actuales al futuro. Y mientras lo haces también está transfiriendo su obligación tributaria junto con ella.

Si bien estos planes son la base de la planificación de la jubilación, es importante considerar las consecuencias del impuesto sobre la renta. Al llegar a la edad de jubilación, está cobrando el Seguro Social y probablemente al menos alguna forma de ingresos del trabajo o ingresos de inversiones no relacionados con la jubilación. Cuando agrega retiros anuales de sus planes con impuestos diferidos a este ingreso, podría estar en una categoría impositiva más alta de lo que jamás imaginó.

Esto será aún más significativo, ya que probablemente tendrá menos deducciones de impuestos, como sus exenciones personales para dependientes, e incluso la imposibilidad de detallar las deducciones, especialmente si su hipoteca está cancelada.

Todo esto es lo que podríamos denominar un "buen problema":una alta obligación tributaria como resultado de unos ingresos generosos. Pero también puedes hacer algunas cosas al respecto, pero tendrás que empezar a trabajar en ello ahora.

IRA Roth e IRA no deducibles

Las cuentas IRA le ofrecen dos posibilidades para la diversificación del impuesto sobre la renta.

IRA Roth. Lo mejor de las cuentas IRA Roth es que le ofrecen la posibilidad de escapar completamente de los impuestos sobre la renta en sus años de jubilación. Dado que sus contribuciones no son deducibles de impuestos, no estarán sujetos a impuestos al momento del retiro. Y cualquier ganancia que tenga en su Roth se puede retirar libre de impuestos sobre la renta siempre que tenga al menos 59 ½ al momento de comenzar a acceder al plan, y haber participado en él durante un mínimo de cinco años. Si puede calificar para Roth IRA, debe comenzar uno lo antes posible.

IRA no deducibles. Debido a los límites de ingresos, no todo el mundo puede participar en el programa Roth IRA. Que no, debería considerar una IRA tradicional, incluso y especialmente si las cotizaciones no son deducibles de impuestos. Cualquier contribución que no sea deducible a efectos del impuesto sobre la renta en el momento de su realización, se puede retirar libre del impuesto sobre la renta más adelante. Esto le dará al menos una fuente de ahorros para la jubilación que no estará sujeta al impuesto sobre la renta. (Nota:las ganancias de una cuenta IRA tradicional tienen impuestos diferidos, incluso si las contribuciones no son deducibles de impuestos, lo que significa que habrá impuestos sobre el retiro de esas ganancias).

Consejo avanzado:también puede utilizar una cuenta IRA no deducible como una forma secreta de contribuir a una cuenta IRA Roth. Puedes realizar la aportación no deducible, luego convierta la IRA no deducible en una IRA Roth con lo que se denomina conversión IRA Roth. Esto puede causar implicaciones fiscales adicionales, dependiendo de su situación. Por lo tanto, asegúrese de leer las reglas actuales para las conversiones Roth IRA, o reúnase con un profesional de impuestos antes de dar este paso.

Plan Roth 401k

Algunos empleadores ofrecen un plan Roth 401k además del plan tradicional 401k. Contribuir a un Roth 401k le brinda otra oportunidad para la diversificación de impuestos en sus años de jubilación. Comparten algunas similitudes con las cuentas IRA Roth, es decir, que paga impuestos sobre sus ingresos ahora, entonces sus retiros durante la jubilación están libres de impuestos. Sin embargo, hay algunas diferencias. Por ejemplo, Los planes Roth 401k están sujetos a distribuciones mínimas requeridas a partir de los 70½ años y no existe la opción de realizar un retiro sin penalización. No dejes que algunas pequeñas diferencias te detengan, sin embargo. Siempre puedes iniciar un Roth 401k ahora, luego transfiéralo a una cuenta Roth IRA cuando deje su trabajo o se jubile.

Ahorros para no jubilaciones

Si bien los planes de jubilación con protección fiscal están diseñados específicamente para la jubilación y ofrecen ventajas fiscales para hacerlo, el hecho es que cualquier inversión que tenga puede ser un activo de jubilación, incluso si no tiene impuestos diferidos.

Al menos algunas de sus inversiones a largo plazo deben mantenerse fuera de los planes de jubilación, al menos a efectos del impuesto sobre la renta. Dado que estas inversiones se financian con ingresos después de impuestos, y dado que debe pagar impuestos sobre las ganancias de inversión a lo largo del camino, los fondos están disponibles para retiro sin penalizaciones por retiro anticipado o consecuencias fiscales adversas. De lo único que tendrá que preocuparse es del impuesto a las ganancias de capital.

Una combinación de retiros de inversiones con impuestos diferidos y no diferidos es una excelente manera de minimizar los impuestos sobre la renta una vez que llegue a la jubilación.

Planes de pensiones

Las pensiones normalmente son gravadas como ingresos regulares por el gobierno, sin embargo, muchos estados no gravan los ingresos de las pensiones. Es probable que aún deba impuestos federales, pero reducir el impuesto sobre la renta estatal puede ayudar a que sus ingresos de jubilación lleguen mucho más lejos.

Residencia personal

Una de las mejores formas de planificación fiscal para la jubilación, incluso si no es intencional, es su residencia personal. A medida que paga y liquida la hipoteca de su casa, y la propiedad aumenta de valor con el tiempo, lo más probable es que sea su activo individual más importante. Si es necesario, puede venderlo para proporcionarle capital de inversión adicional, y existe una gran ventaja fiscal al hacerlo.

Según las regulaciones del IRS, una sola persona puede eximir $ 250, 000 de ganancia en una residencia principal de impuestos sobre la renta. Una pareja casada podría proteger $ 500, 000. Esto significa que si compra una casa por $ 100, 000, y venderlo 30 años después por $ 600, 000, los $ 500, 000 de ganancia no estará sujeta a impuestos sobre la renta si es una pareja casada.

Cualquier monto de ganancia que exceda el monto de la exención se considerará ganancia de capital a largo plazo, y gravados a una tasa impositiva sobre las ganancias de capital de no más del 20% (en comparación con el 39,6% para los ingresos ordinarios).

Eso representará más dinero del que tendrá disponible que no estará sujeto al impuesto sobre la renta cuando se jubile.

Otros activos comerciales

Hay varios activos comerciales que puede adquirir y vender antes de la jubilación como ganancias de capital a largo plazo, y por lo tanto gravado a la tasa más baja del 20%. Esto puede incluir varios activos comerciales, todo un negocio, o inversión inmobiliaria.

Al igual que una residencia principal, estos son activos que tienden a aumentar de valor con el tiempo. Siempre que los conserve durante más de un año, podrá venderlos como activos de capital a largo plazo, lo que protegerá las ganancias de tipos impositivos ordinarios sobre la renta mucho más altos.

Entonces, cuando esté planificando su jubilación, considerar la posible obligación tributaria sobre la renta, y distribuya sus actividades de inversión más allá de los típicos planes de jubilación con impuestos diferidos.

presupuesto

- Aumente sus ingresos de jubilación mediante la inversión

- Maximice sus ingresos por ETF

- ¿Las cuentas de jubilación están sujetas al impuesto sobre la renta?

- Preparación para el impuesto sobre la renta en la jubilación

- El impacto del impuesto sobre las ganancias de capital en su jubilación

- Calcular sus necesidades para la jubilación

- Por qué una IRA tiene sentido incluso si no es deducible de impuestos

- Cómo mantenerse al tanto de sus ahorros para la jubilación

- Tiempo de impuestos:su diccionario de impuestos explicado de manera simple

-

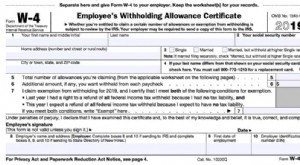

Formulario W-4:Cómo ajustar la retención de impuestos sobre la renta en su cheque de pago

Formulario W-4:Cómo ajustar la retención de impuestos sobre la renta en su cheque de pago Solo han pasado unas pocas semanas desde que muchas personas se apresuraron a presentar sus impuestos antes de la fecha límite de abril. ¿Le sorprendió este año lo mucho que recibió del gobierno? ¿O a...

-

Por qué su reembolso de impuestos puede retrasarse en 2022

Por qué su reembolso de impuestos puede retrasarse en 2022 Es posible que deba esperar más de lo habitual para obtener su dinero. Puntos clave Es posible que tarde más en obtener su reembolso de impuestos este año debido a un retraso. Si confía en su reemb...