Capítulo 06:Invertir en una IRA vs. 401k

Ahorra más, gasta de forma más inteligente y haz que tu dinero rinda más

Regístrese gratis

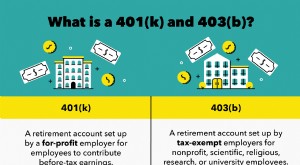

Si está buscando obtener beneficios fiscales sobre sus ahorros para la jubilación, una IRA y una 401k son opciones potencialmente beneficiosas, ya que no pagará impuestos sobre el crecimiento de su inversión. La principal diferencia entre una IRA y una 401k es que una 401k debe ser establecida por un empleador y es una inversión antes de impuestos, mientras que una IRA la establece una persona con dólares después de impuestos.

En los capítulos anteriores de nuestra serie de jubilación, cubrimos los conceptos básicos de cómo ahorrar para la jubilación, como cuánto necesita ahorrar, cuánto debe ahorrar de cada cheque de pago, cómo hacer un presupuesto para la jubilación y qué es un 401k. Pero en el Capítulo 6, repasaremos la diferencia entre IRA y 401k y cómo elegir cuál es mejor para usted.

Cuando se trata de ahorrar para la jubilación, la planificación financiera inteligente es imprescindible. A continuación, le mostraremos cómo funcionan las cuentas IRA y 401k, además de las ventajas y desventajas de cada una.

- ¿Es una IRA una 401k?

- IRA

- 401ks

- Comparación de cuentas IRA y 401ks

- ¿Puedes combinar un 401k y un IRA?

- Conclusiones clave:diferencias entre una IRA y una 401k

- Las cuentas de jubilación son esenciales para planificar el futuro

¿Es una IRA una 401k?

Quizás se esté preguntando:¿Es lo mismo una IRA que una 401k?

Si bien tanto las cuentas IRA como las 401ks brindan ingresos para la jubilación, son diferentes tipos de cuentas de jubilación. Un 401k es una cuenta de jubilación del empleador y una IRA es una cuenta de jubilación individual.

IRA

Una cuenta de jubilación individual (IRA) es una cuenta de ahorros para la jubilación con impuestos diferidos establecida por un individuo en lugar de un empleador. Hay varios tipos de IRA para elegir y muchos permiten a los titulares de cuentas poseer múltiples activos dentro de la cuenta, como acciones, bonos, bienes raíces y CD.

IRA tradicional

Una cuenta IRA tradicional le brinda una deducción de impuestos por adelantado sobre sus contribuciones e intereses devengados. No tendrá que pagar impuestos sobre las ganancias de su inversión hasta que retire su inversión, y la cantidad que pague en impuestos se basará en los requisitos de edad de distribución.

Cuenta Roth IRA

A Cuenta Roth IRA no le permite deducir sus contribuciones . Sin embargo, dado que su cuenta se financia con dólares después de impuestos, no pagará impuestos sobre sus inversiones o ganancias cuando realice retiros en el futuro, siempre que cumpla con los requisitos de distribución por edad y haya mantenido su cuenta durante más de cinco años. También ganará intereses compuestos con un plan Roth IRA, lo que significa que sus ganancias crecerán con el tiempo simplemente por estar en su cuenta.

SEP IRA

Si trabaja por cuenta propia o es dueño de una pequeña empresa, entonces una IRA de pensión simplificada para empleados (SEP) puede ser una buena opción para usted. Esta cuenta de jubilación ofrece exenciones fiscales para que los trabajadores por cuenta propia y los propietarios de empresas ahorren para el futuro.

401ks

Un 401k es una cuenta de ahorro para la jubilación con impuestos diferidos que establece un empleador. Debido a que esta es una inversión controlada por la compañía, tiene una selección de inversiones más pequeña que la que tendría con una IRA. En un 401k tradicional, invertirá dólares antes de impuestos, lo que significa que puede reducir su ingreso sujeto a impuestos a medida que invierte, pero pagará impuestos sobre sus contribuciones cuando las retire.

Por lo general, también debe evitar cobrar su 401k antes de la jubilación porque hay efectos secundarios del retiro anticipado. La mejor manera de aprovechar al máximo su 401k es mantener su dinero en la cuenta el mayor tiempo posible.

401k con impuestos diferidos

Un 401k con impuestos diferidos le permite ahorrar impuestos hoy y ahorrar para la jubilación. Los trabajadores reservan una parte de su salario antes de que se retengan los impuestos sobre la renta federales y estatales, lo que les permite reducir su renta imponible y pagar menos impuestos sobre la renta.

Roth 401k

En un Roth 401k, sus fondos se eliminan después de impuestos, lo que significa que está pagando impuestos a medida que contribuye y no tendrá que pagar impuestos cuando retire su inversión.

Comparación de cuentas IRA y 401ks

Si tiene problemas para decidir entre una IRA o una 401k, tenemos buenas noticias para usted:¡puede tener ambas! Entonces, ¿cuáles son las diferencias entre una IRA y una 401k?

Un 401k generalmente ofrece una contribución igualada por el empleador, lo que significa que usted invierte más dinero del que aporta. Todas las inversiones en su 401k son inversiones antes de impuestos, lo que significa que cuando retire sus contribuciones, deberá impuestos sobre ellas. Debido a que su empleador mantiene su 401k, tiene menos voz en sus inversiones.

Si bien los beneficios y las restricciones de una IRA pueden variar, esta cuenta de jubilación individual generalmente contiene inversiones después de impuestos, por lo que no pagará impuestos sobre su dinero si lo retira después de los 59 años y medio. Tendrá acceso a una selección de inversiones mucho más amplia con su IRA y podrá aumentar sus inversiones en acciones, bonos, bienes raíces y certificados de depósito.

Entonces, ¿cuáles son las diferencias entre una Roth IRA y una 401k? Analicemos las diferencias entre una Roth IRA y una 401k con impuestos diferidos:

Cuenta Roth IRA

- Cómo funciona:patrocinado por el empleador y tiene inversiones antes de impuestos que reducen su ingreso imponible.

- ¿Están gravadas las contribuciones?:Sí

- Límites de contribución:Contribuya hasta $6,000 por año (las personas mayores de 50 años pueden contribuir con $7,000)

- ¿Existen sanciones?:Sí. Serás penalizado si te retiras antes de los 59 años y medio.

- ¿Está obligado a realizar retiros a cierta edad?:No, no está obligado a retirar dinero a cierta edad.

- Pros:

- Acceso a una gran selección de inversiones

- Las contribuciones se pueden retirar en cualquier momento

- Contras:

- Límites de contribución más bajos

- Sin beneficios fiscales inmediatos por contribuir

401k

- Cómo funciona:Mantiene inversiones después de impuestos y no requiere pagos de impuestos si se retira después de los 59 años y medio.

- ¿Están gravadas las contribuciones?:No

- Límites de contribución:Contribuya hasta $20,500 por año (las personas mayores de 50 años pueden contribuir con $27,000)

- ¿Existen sanciones?:Sí. Serás penalizado si te retiras antes de los 59 años y medio.

- ¿Está obligado a realizar retiros a cierta edad?:Sí. Después de los 70 años y medio, debe retirar una cierta cantidad.

- Pros:

- Límite alto de contribución anual

- La elegibilidad no está limitada por los ingresos

- Desventajas:

- Plan de control del empleador y costos de inversión

- Las distribuciones están sujetas a impuestos

Es importante saber la diferencia entre Roth IRA y 401k para que pueda tomar una decisión informada sobre cuál es la adecuada para usted. También debe considerar hacer un plan financiero que describa qué tipo de cuentas de inversión para la jubilación usará para que pueda estar al tanto de sus ahorros.

Si necesita ayuda con la planificación de la jubilación, puede usar una calculadora de jubilación, que le mostrará exactamente cuánto necesita ahorrar para hacer realidad sus sueños de jubilación.

¿Se puede combinar un 401k y una IRA?

Tanto los 401ks como los IRA son cuentas de inversión esenciales que debe considerar para prepararse para la jubilación. Y aunque no necesita tener ambos, definitivamente es una opción.

De hecho, muchas personas optan por combinar un 401k y una IRA para poder realizar un mejor seguimiento de sus ahorros y asegurarse de que sus inversiones estén funcionando. Sin embargo, si recién está comenzando a invertir, podría ser una mejor idea comenzar con uno para que pueda tener una idea de cómo funciona antes de asumir ambos.

Invertir puede resultar intimidante, así que asegúrese de leer los términos de inversión para la jubilación antes de abrir una cuenta.

¿Qué es mejor para ti?

Si todavía se pregunta qué cuenta de ahorros para la jubilación es mejor para usted, lo tenemos cubierto con estas preguntas y respuestas frecuentes.

¿Sdebo aprovechar el 401k de mi empresa?

Si su empresa ofrece un 401k con una contribución equivalente de la empresa, es posible que desee considerar establecer su 401k y contribuir con el monto equivalente si puede pagarlo. ¿Por qué? Es dinero gratis que su empleador le está dando para la jubilación, por lo que también puede aprovecharlo.

Solo asegúrese de evitar el error común de inversión de contar la contribución equivalente de su empleador para su contribución máxima.

Una vez que haya alcanzado la coincidencia 401k de su empresa, puede comenzar a echar un vistazo a las opciones de IRA para diversificar su cartera de inversiones. Sin embargo, tener varias cuentas de ahorro para la jubilación no es para todos. Si la idea de tener dos es abrumadora, puede ceñirse al 401k y contribuir más de lo que corresponde a su empresa, aunque existen límites de contribución del 401k.

¿Cómo decido qué IRA abrir?

Si decide diversificar sus inversiones, deberá decidir qué IRA le gustaría abrir. Recuerde que su IRA Roth será en dólares después de impuestos, por lo que no pagará ningún impuesto cuando retire su inversión y ganancias durante la jubilación.

Dado que su IRA tradicional funciona de manera más similar a un 401k, usted puede reducir su ingreso gravable hoy, pero pagará impuestos sobre su inversión y ganancias en el futuro.

Si bien tener tanto una IRA como una 401k puede parecer abrumador, puede ser muy beneficioso. Tener ambas cuentas de jubilación puede ayudarlo a maximizar tanto sus ahorros como sus ventajas fiscales. Puede ser una excelente manera de diversificar su cartera de inversiones y aumentar sus ganancias.

Conclusiones clave:diferencias entre una IRA y una 401k

- Un 401k es una cuenta de jubilación del empleador y una IRA es una cuenta de jubilación individual.

- Una cuenta IRA tradicional le brinda una deducción de impuestos por adelantado sobre sus contribuciones e intereses devengados.

- Una cuenta IRA Roth no le permite deducir sus contribuciones.

- Un 401k con impuestos diferidos le permite ahorrar impuestos hoy y ahorrar para la jubilación.

- Puede combinar un 401k y un IRA.

- En un Roth 401k, sus fondos se eliminan después de impuestos, lo que significa que está pagando impuestos a medida que contribuye.

- Si su empresa ofrece un 401k con una igualación de la empresa, debe configurar su 401k y contribuir con el monto de la igualación.

Las cuentas de jubilación son esenciales para planificar el futuro

Además de tener cuentas de jubilación, tener una tasa de ahorro alta, que es básicamente cuánto dinero ahorra cada mes en comparación con su ingreso bruto, también puede ser muy beneficioso.

Las cuentas de jubilación son esenciales para el éxito financiero y para que pueda tener una cantidad sólida de dinero ahorrada cuando se jubile. Con una mejor comprensión de una IRA frente a una 401k, puede pasar al Capítulo 7, donde cubriremos las diferencias entre una 401 y una 403b.

Fuentes:IRS 1, 2

Esto es solo para fines informativos y no debe interpretarse como asesoramiento legal, de inversión, reparación de crédito, gestión de deuda o impuestos. Debe buscar la asistencia de un profesional para obtener asesoramiento fiscal y de inversiones.

jubilarse

- 6 factores para invertir en una IRA educativa

- Cómo equilibrar las contribuciones 401k y Roth IRA

- Una cuenta IRA Roth frente a una 401k

- Detalles de una transferencia de 401k a Roth IRA

- 4 trucos de inversión de IRA que utilizan los inversores exitosos

- ¿Rendimiento deficiente de IRA? 4 Estrategias de inversión

- Dividir su jubilación:invertir en una cuenta IRA 401k y Roth

- 3 formas de financiar una cuenta IRA

- SEP IRA vs 401k para autónomos

-

Roth 401k vs. Roth IRA:¿Cuál es mejor para usted?

Roth 401k vs. Roth IRA:¿Cuál es mejor para usted? Constantemente escuchamos de los clientes que ahorrar para la jubilación encabeza su lista de metas financieras importantes. Así que es una gran decisión y uno muy personal, para determinar exactame...

-

Beneficios de invertir en una IRA respaldada por oro

Beneficios de invertir en una IRA respaldada por oro Ha pasado un tiempo bien 23 años desde que el IRS dio su autorización para la creación de cuentas IRA GOLD en 1997. Sin embargo, la mayoría del público estadounidense todavía parece ignorar que la Ley...