Sus formularios de impuestos IRA

La cantidad que tienes en un Jubilación cuenta contribuye directamente a su impuesto cálculo de pasivo cada año. Como titular de una cuenta IRA, se le pedirá que revele sus contribuciones, retiros y modificaciones de cuenta cada año. Agradecidamente, el administrador de su IRA le proporcionará la mayoría de los formularios que necesita para presentar correctamente. Sin embargo, si no está seguro de qué formas necesita, pregúntele al administrador de su cuenta acerca de los siguientes formularios y si se le pedirá que los complete.

Informe de contribuciones:formulario 1040 o 1040A

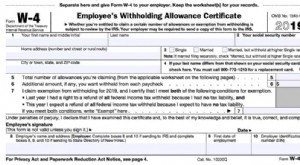

Al informar su contribución, Es importante tener en cuenta la distinción entre una IRA tradicional y una IRA Roth. Una IRA tradicional utiliza contribuciones deducibles de impuestos en el año fiscal actual. Esto significa que informará el dinero que agregó a la cuenta y lo deducirá hoy. Con una cuenta IRA Roth, pagas impuestos sobre el dinero que depositas, y recibe una exención de impuestos con su distribución más adelante en la vida. Por esta razón, Las contribuciones Roth IRA no se calculan en el Formulario 1040. Declare su contribución IRA deducible de impuestos en la línea 32 del Formulario 1040, o en la línea 17, Formulario 1040A. El proveedor de su cuenta debe enviarle un estado de contribuciones antes de la temporada de impuestos.

Reporte de distribuciones - Formulario 1040

Si ha realizado retiros de su cuenta IRA, también deberá informarlos en su Formulario 1040. Esto incluye cualquier distribución opcional después de los 59-1 / 2 años o cualquier retiro obligatorio realizado después del 70-1 / 2. Recibirá un Formulario 1099-R de su proveedor de IRA al final del año que muestra cada vez que retiró dinero de una cuenta IRA. Esta información se ingresará en un 1040, línea 15.

Determinación de la responsabilidad tributaria - Formulario 5329

Es importante darse cuenta de que el proveedor de IRA proporcionará información sobre sus retiros al IRS. Esto significa que no puede ocultar el hecho de que tomó un retiro, incluso si el retiro no está permitido y preferiría que el IRS no lo supiera. Tendrás que pagar impuestos. El formulario 5329 le ayudará a saber cuánto debe. Los retiros anticipados se gravan a la tasa impositiva dada más multas del 10 por ciento.

Modificaciones de la cuenta de informes - Formulario 8606

Si ha cambiado su cuenta IRA durante un año determinado, deberá proporcionar esta información al IRS. Esta información se proporciona en su Formulario 1040, o su Formulario 8606, dependiendo del tipo de cambio que haya realizado. Los montos de reinversión se muestran en un 1099-R. Las cantidades se las proporciona su proveedor, e ingresó en un 1040. Si convirtió su IRA tradicional en otra forma de cuenta de jubilación, deberá informar este evento utilizando el Formulario 8606. Este formulario se utiliza para determinar si tendrá una obligación tributaria adicional.

jubilarse

- Prepare correctamente la información fiscal de su IRA

- Detalles de impuestos de una cuenta IRA de chequera

- 4 preguntas frecuentes sobre una IRA

- Ventajas del tratamiento fiscal Roth IRA

- Ventajas fiscales de la Roth IRA

- 4 estrategias para contribuir a su IRA

- Utilice su cuenta IRA educativa con prudencia

- Cómo reducir sus tarifas de IRA

- Administrar su IRA en línea

-

El IRS y su IRA tradicional

El IRS y su IRA tradicional A pesar de la prevalencia de los planes 401k que ofrecen muchos empleadores, Las cuentas de jubilación individuales, o IRA, como se las conoce mejor, siguen siendo una de las herramientas de ahorro pa...

-

Impuestos y sus cuentas de jubilación

Impuestos y sus cuentas de jubilación Algunas partes de este blog se actualizaron el 14 de marzo de 2018 Es esa época del año otra vez:¡la época de los impuestos! Rara vez es la época favorita del año para nadie. Pero y si esta vez abo...