¿Qué es la curva de crédito?

La curva de crédito es la representación gráfica de la relación entre el rendimiento ofrecido por un valor (instrumento generador de crédito) y el tiempo hasta el vencimiento del valor. Mide los sentimientos de los inversores sobre el riesgo Riesgo sistemático El riesgo sistémico es la parte del riesgo total que es causado por factores que escapan al control de una empresa o individuo específico. El riesgo sistemático es causado por factores externos a la organización. Todas las inversiones o valores están sujetos a riesgo sistemático y, por lo tanto, es un riesgo no diversificable. y puede afectar el rendimiento de las inversiones. La diferencia entre el primer vencimiento en la curva (el extremo corto) y el último vencimiento de la curva (en el extremo largo) determina la pendiente de la curva.

Comprensión de las curvas de crédito

- La pendiente de la curva suele ser mayor (pendiente ascendente) para las empresas de industrias cíclicas como el comercio minorista. Esto se debe a que la probabilidad de que dichas empresas incurran en incumplimiento con el tiempo es mayor.

- Algunas empresas muestran una curva plana; es una señal de que la probabilidad de incumplimientoProbabilidad de incumplimientoProbabilidad de incumplimiento (PD) es la probabilidad de que un prestatario no cumpla con los pagos del préstamo y se utiliza para calcular la pérdida esperada de una inversión. es uniforme en los diferentes puntos de madurez.

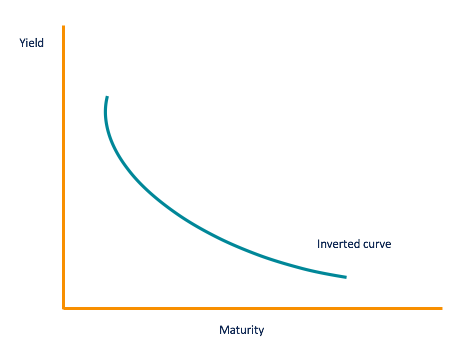

- Una curva de pendiente descendente o invertida muestra que es probable que la empresa incurra en incumplimiento en el futuro cercano, pero es mucho menos probable que incurra en incumplimiento a largo plazo.

Tipos de curvas de crédito

La curva de crédito refleja lo inmediato, término corto, y tipos de valores a largo plazo y le da al inversor una indicación de hacia dónde se dirige la economía. La curva puede ser normal empinado, o invertido.

1. Curva normal

Los bonos a corto plazo suelen ofrecer rendimientos más bajos y, por lo tanto, menores riesgos. Esto se debe a que cuando los inversores permanecen invirtiendo en un determinado valor durante un período de tiempo prolongado, serán recompensados por su compromiso. Se refleja en la curva de rendimiento normal donde la pendiente se mueve hacia arriba. La curva normal también indica que los inversores esperan que la economía se mueva a un ritmo normal sin puntos de inflexión significativos, como una recesión o inflación. Inflación La inflación es un concepto económico que se refiere a aumentos en el nivel de precios de los bienes durante un período de tiempo determinado. El aumento del nivel de precios significa que la moneda de una economía determinada pierde poder adquisitivo (es decir, se puede comprar menos con la misma cantidad de dinero).

2. Curva empinada

Cuando el diferencial de crédito se amplía, da como resultado una curva crediticia más pronunciada. También es una señal de que habrá crecimiento económico o inflación en la economía. La curva se vuelve más pronunciada justo después de la depresión cuando el gobierno baja las tasas de interés a corto plazo Tasa de interés Una tasa de interés se refiere a la cantidad que cobra un prestamista a un prestatario por cualquier forma de deuda dada, generalmente expresado como un porcentaje del capital. aumentar el crecimiento de la economía. Durante este tiempo, Los tenedores de bonos a largo plazo corren el riesgo de quedar atrapados en tasas bajas, lo que puede afectar su poder adquisitivo. Como resultado, exigen tasas de interés más altas para su compromiso a largo plazo.

3. Curva invertida

Algunas veces, la curva de crédito se puede invertir cuando los tenedores de bonos a largo plazo están dispuestos a conformarse con rendimientos más bajos en comparación con los inversores a corto plazo. Es porque cuando los inversores a largo plazo creen que las tasas de interés van a caer aún más, se vuelven menos exigentes con los emisores de bonos.

Las bajas tasas de interés son una indicación de que habrá una desaceleración en la economía, que sucede cuando la curva se invierte. Los inversores deben estar alerta cuando la curva se invierte, ya que las tasas de interés bajas conducirán a una recesión.

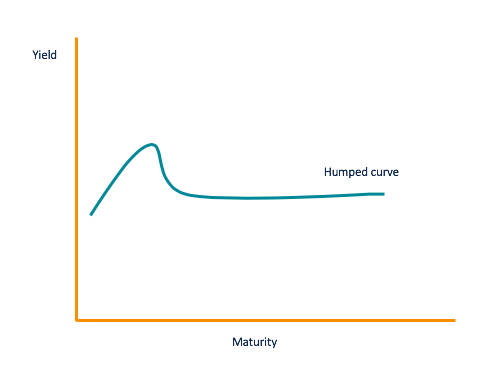

4. Curva jorobada

Antes de que la curva de crédito se invierta, pasa por una fase en la que la tasa de interés a corto plazo se acerca a las tasas de interés a largo plazo. La curva que representa la fase es plana con una pequeña elevación en el medio. Se conoce como curva jorobada. Sin embargo, no todas las curvas con jorobas se convierten en curvas invertidas, pero es una señal de desaceleración económica y tipos de interés bajos.

¿Cómo se utilizan las curvas de crédito?

La curva de crédito muestra un rango de vencimientos a varias tasas de interés. Pueden variar según la inversión. Uno de los usos más importantes de la curva de rendimiento es su capacidad para predecir el movimiento y la fuerza de la economía.

La curva de rendimiento del Tesoro es la curva de crédito más utilizada. Se utiliza como una curva de referencia frente a la cual se miden todas las demás curvas crediticias. El rendimiento de la curva del Tesoro suele ser bajo, ya que está respaldado por el gobierno. Sin embargo, se puede utilizar como referencia para los bonos de mayor riesgo, como los bonos corporativos con calificación AAA.

La diferencia entre los bonos de agencia y un bono del gobierno se denomina "margen". Si la diferencia entre los dos es baja, hace que el inversor tenga más confianza para invertir en el bono que no está respaldado por el gobierno. La diferencia en los bonos (margen) aumenta durante una recesión a medida que los bonos de agencia se vuelven más riesgosos. Disminuye cuando hay crecimiento en la economía, ya que ahora es más seguro invertir en los bonos.

Recursos adicionales

CFI es el proveedor oficial del Analista de Valoración y Modelado Financiero (FMVA) ™ Conviértase en Analista Certificado de Valoración y Modelado Financiero (FMVA) ® La certificación Analista de Valoración y Modelado Financiero (FMVA) ® de CFI le ayudará a ganar la confianza que necesita en sus finanzas carrera profesional. ¡Inscríbase hoy! programa de certificación, diseñado para transformar a cualquier persona en un analista financiero de clase mundial.

Para seguir aprendiendo y desarrollando su conocimiento del análisis financiero, recomendamos encarecidamente los recursos adicionales a continuación:

- Curva de rendimiento invertida Curva de rendimiento invertida Una curva de rendimiento invertida a menudo indica el período previo a una recesión o desaceleración económica. La curva de rendimiento es una representación gráfica de la relación entre la tasa de interés pagada por un activo (generalmente bonos del gobierno) y el tiempo hasta el vencimiento.

- Valores conservados hasta el vencimiento Valores conservados hasta el vencimiento Los valores conservados hasta el vencimiento son valores que las empresas compran y tienen la intención de mantener hasta su vencimiento. Son diferentes a los valores negociables o valores disponibles para la venta.

- Retorno de la inversión (ROI) Retorno de la inversión (ROI) El retorno de la inversión (ROI) es una medida de rendimiento que se utiliza para evaluar el rendimiento de una inversión o comparar la eficiencia de diferentes inversiones.

- Límite inferior cero Límite inferior cero El límite inferior cero se refiere a la creencia de que las tasas de interés no se pueden bajar más allá de cero. Tradicionalmente, Los bancos centrales utilizaron la política monetaria para manipular la tasa de interés de la economía a fin de cumplir con sus objetivos fiscales. Por lo tanto, los bancos bajarían la tasa de interés durante una recesión

invertir

-

¿Qué es omnicanal? Beneficios y estrategias

¿Qué es omnicanal? Beneficios y estrategias En 2020, Los consumidores estadounidenses gastaron más de $ 861 mil millones en línea, un 44% más en comparación con 2019. Ese estudio, del investigador Digital Commerce 360, también predice otro salt...

-

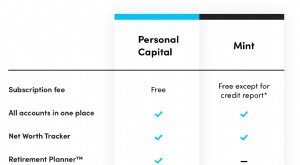

Capital personal vs.Mint:¿Cuál es la mejor opción para usted?

Capital personal vs.Mint:¿Cuál es la mejor opción para usted? ¿Qué plataforma financiera debería utilizar:Capital personal o Mint? Esta es una pregunta común porque ambas empresas ofrecen herramientas de financiación en línea populares. De un vistazo parecen...

-

Las 8 atracciones monetarias más reveladoras en los EE. UU.

Las 8 atracciones monetarias más reveladoras en los EE. UU. Foto:mizoula / iStock Algunas de mis vacaciones más memorables se han centrado en el dinero, y no requirieron gastar mucho de él. Me tomaron una foto junto a una pila de billetes de $ 1 millón en Bin...

-

Lo que amamos más que las películas

Lo que amamos más que las películas El tiempo libre es vital para mantenernos cuerdos. No solo es imposible trabajar todo el tiempo (solo pregúntale a Elon Musk), pero definitivamente arruinará tu vida. Todos tenemos nuestras formas fav...