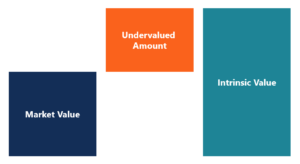

¿Qué significa infravalorado?

Un activo infravalorado es una inversión que se puede comprar por menos de su valor intrínseco. Por ejemplo, si una empresa tiene un valor intrínseco de $ 11 por acción, pero se puede comprar por $ 8 por acción, se considera infravalorado.

Valor intrínseco

Una inversión está sobrevalorada o infravalorada en relación con su valor intrínseco. Dado que el valor intrínseco de un activo es subjetivo, significa que estar sobrevalorado o infravalorado también es subjetivo.

Simplemente pon, el valor intrínseco de un activo es el precio que un inversor racional estaría dispuesto a pagar por el activo. Por lo general, es el valor actual neto (VAN) de todos los flujos de efectivo futuros que generará el activo. Para un repaso sobre el tema, Consulte la guía de CFI sobre métodos de valoración Métodos de valoración Cuando se valora una empresa como empresa en funcionamiento, se utilizan tres métodos de valoración principales:análisis DCF, empresas comparables, y transacciones precedentes, así como modelos financieros Guía gratuita de modelos financieros Esta guía de modelos financieros cubre consejos de Excel y mejores prácticas sobre supuestos, conductores previsión vinculando las tres declaraciones, Análisis DCF, más, y mas especificamente, Modelos DCF Guía gratuita de formación sobre modelos DCF Un modelo DCF es un tipo específico de modelo financiero que se utiliza para valorar una empresa. El modelo es simplemente un pronóstico del flujo de caja libre sin apalancamiento de una empresa.

Devaluado frente a sobrevalorado

Si el valor de un activo cotiza a su valor intrínseco, se dice que tiene un valor razonable (más o menos un margen razonable). Cuando un activo se aleja significativamente de ese valor, luego se subestima / sobrevalúa.

Inversión de valor

Los inversores que compran acciones que están por debajo de su valor intrínseco se denominan “inversores de valor Inversión en acciones:una guía para invertir en valor Desde la publicación de" El inversor inteligente "de Ben Graham, lo que se conoce comúnmente como "inversión en valor" se ha convertido en uno de los métodos de selección de valores más respetados y seguidos ". o inversores a los que les gustan las acciones "baratas". Si bien la inversión en valor puede ser una buena idea, un problema puede implicar caer en una "trampa de valor, ”Que es una empresa de baja calidad que parece barata pero que en realidad no vale más que su precio de mercado.

Ratios para inversiones infravaloradas

Los inversores pueden utilizar varios métodos para encontrar inversiones (normalmente acciones) que valen más que el precio que tienen que pagar por ellas. A continuación, se muestran ejemplos de algunos de los índices más utilizados para evaluar si una acción está sobrevalorada o infravalorada:

Precio / Valor Actual Neto (P / NPV)

El precio / VPN es el mejor (es decir, más completo) método de valoración de una empresa. Para realizar el análisis de Precio / VAN, un analista financiero debe construir un modelo financiero para pronosticar los ingresos de la empresa, gastos, y los flujos de efectivo hacia el futuro y calcular el valor presente neto (VPN) El valor presente neto (VPN) El valor presente neto (VPN) es el valor de todos los flujos de efectivo futuros (positivos y negativos) durante toda la vida de una inversión descontados al presente .. El analista comparará el valor del modelo de flujo de caja descontado (DCF) con el precio de mercado de la inversión. Aprender más, Consulte la guía gratuita de modelos financieros de CFIGuía gratuita de modelos financieros Esta guía de modelos financieros cubre consejos de Excel y las mejores prácticas sobre supuestos, conductores previsión vinculando las tres declaraciones, Análisis DCF, más.

Otras proporciones

Si un analista no tiene acceso a suficiente información (o tiempo) para construir un modelo financiero, pueden recurrir a otras proporciones para evaluar el valor de una empresa. Otras proporciones comunes incluyen:

- Relación precio / beneficio (PE) Relación precio beneficio La relación precio / beneficio (Relación P / E es la relación entre el precio de las acciones de una empresa y las ganancias por acción. Proporciona una mejor idea del valor de una empresa).

- Relación precio / libro (PB)

- Relación EV / EBITDA

- Relación EV / Ingresos

- Relación precio / flujo de caja (P / CF)

- Rendimiento de dividendos y tasa de pago

Cuando se utilizan las proporciones anteriores, es importante prestar mucha atención para evitar "trampas de valor" como se discutió anteriormente. Dado que las empresas pueden tener fluctuaciones temporales en sus estados financieros, los índices anteriores pueden parecer más favorables o desfavorables de lo que serían a largo plazo.

Una empresa puede incurrir en gastos únicos en su estado de resultados o incluir el deterioro de activos en el balance, pero no reflejan necesariamente el rendimiento esperado continuo de la empresa.

Estrategias largas y cortas

Cuando una acción está infravalorada, presenta una oportunidad de ir "largo" comprando sus acciones. Cuando una acción está sobrevalorada, presenta una oportunidad de ir “en corto” vendiendo sus acciones. Los fondos de cobertura y los inversores sofisticados pueden utilizar una combinación de posiciones largas y cortas para apostar por acciones sobrevaloradas o infravaloradas. Aprender más, consulte las guías comerciales de CFI Comercio e inversión Las guías comerciales e inversiones de CFI están diseñadas como recursos de autoaprendizaje para aprender a operar a su propio ritmo. Explore cientos de artículos sobre comercio, inversiones y temas importantes que deben conocer los analistas financieros. Obtenga más información sobre las clases de activos, fijación de precios de bonos, riesgo y retorno, acciones y mercados de valores, ETF, impulso, técnico.

Recursos adicionales

CFI es el proveedor oficial del analista de valoración y modelado financiero (FMVA). carrera financiera. ¡Inscríbase hoy! programa de certificación, diseñado para ayudar a cualquiera a convertirse en un analista financiero de clase mundial. Para seguir avanzando en tu carrera, Los recursos adicionales a continuación serán útiles:

- Alcista y bajista Alcista y bajista Los profesionales de las finanzas corporativas se refieren regularmente a los mercados como alcistas y bajistas en función de los movimientos de precios positivos o negativos. Por lo general, se considera que existe un mercado bajista cuando ha habido una caída del precio del 20% o más desde el pico. y un mercado alcista se considera una recuperación del 20% desde un fondo de mercado.

- Cobertura corta Cobertura corta Cobertura corta, también llamado "comprar para cubrir", se refiere a la compra de valores por parte de un inversor para cerrar una posición corta en el mercado de valores. El proceso está estrechamente relacionado con las ventas en corto. De hecho, la cobertura corta es parte de la venta corta

- SignalingSignalingSignaling se refiere al acto de utilizar información privilegiada para iniciar una posición comercial. Ocurre cuando una persona con información privilegiada divulga información crucial sobre una empresa que desencadena la compra o venta de sus acciones por parte de personas que normalmente no poseen información privilegiada. Las acciones de los de adentro se consideran una señal de mercado para los de afuera.

- Curva de rendimiento Curva de rendimiento La curva de rendimiento es una representación gráfica de las tasas de interés de la deuda para un rango de vencimientos. Muestra el rendimiento que un inversor espera obtener si presta su dinero durante un período de tiempo determinado. El gráfico muestra el rendimiento de un bono en el eje vertical y el tiempo de vencimiento en el eje horizontal.

invertir

- ¿Qué significa prorrateo?

- ¿Qué significa la facturación trimestral?

- ¿Qué significa un salario de 9K?

- ¿Qué significa APY?

- ¿Qué significa infravalorado?

- ¿Qué significa estar asegurado por la FDIC?

- Costo de oportunidad:¿qué significa?

- ¿Qué significa negociar con una prima sobre el valor liquidativo?

- ¿Qué significa ETF?

-

¿Qué significa sobrevalorado?

¿Qué significa sobrevalorado? Un activo sobrevalorado es una inversión que cotiza por más de su valor intrínseco. Por ejemplo, si una empresa con un valor intrínseco de $ 7 por acción cotiza a un valor de mercado de $ 13 por acció...

-

¿Qué significa bajo rendimiento?

¿Qué significa bajo rendimiento? En un sentido general, bajo rendimiento se refiere a un rendimiento deficiente o insatisfactorio en comparación con las expectativas o cuando se evalúa según un determinado estándar. Por ejemplo, uno ...