¿Qué es Theta?

Theta es una medida de sensibilidad utilizada para evaluar derivados Derivados Los derivados son contratos financieros cuyo valor está vinculado al valor de un activo subyacente. Son instrumentos financieros complejos que lo son. Es una de las medidas indicadas por un griego Opción griega Opción griega Los griegos son medidas financieras de la sensibilidad del precio de una opción a sus parámetros determinantes subyacentes, como la volatilidad o el precio del activo subyacente. Los griegos se utilizan en el análisis de una cartera de opciones y en el análisis de sensibilidad de una carta de opción. La serie de riesgo Riesgo en las finanzas, El riesgo es la probabilidad de que los resultados reales difieran de los esperados. En el Modelo de fijación de precios de activos de capital (CAPM), El riesgo se define como la volatilidad de los rendimientos. El concepto de “riesgo y rendimiento” es que los activos más riesgosos deben tener rendimientos esperados más altos para compensar a los inversores por la mayor volatilidad y el mayor riesgo. y las medidas de sensibilidad denotadas por letras griegas se denominan acertadamente griegos. Theta mide el valor de un derivado en relación con el tiempo que queda antes de la fecha de vencimiento. A medida que una opción se acerca a la fecha de vencimiento, perderá valor en relación con el valor extrínseco. Se puede pensar en Theta como la tasa de disminución del valor de una opción a medida que pasa el tiempo.

Resumen rápido de puntos

- Theta es una medida de sensibilidad utilizada para evaluar el valor de una opción en relación con el tiempo hasta el vencimiento.

- La métrica se puede considerar como la tasa de disminución del valor de una opción a medida que pasa el tiempo.

- Theta se puede utilizar para evaluar cuánto debe cambiar el valor del activo subyacente para compensar el valor perdido por el deterioro en el tiempo.

¿Cómo interpretar Theta?

Para entender theta, Es importante comprender primero la diferencia entre el valor intrínseco y extrínseco de una opción. Juntos, el valor extrínseco e intrínseco constituyen el valor total o prima de una opción. El valor intrínseco solo mide el beneficio de la opción en función del precio de ejercicio y el precio de mercado. Una forma de pensar en el valor intrínseco es que si la opción expira hoy, la prima consiste únicamente en este valor intrínseco (precio de ejercicio - precio de mercado). El valor extrínseco, por otra parte, mide la parte de la prima no definida por el valor intrínseco. El valor extrínseco es el valor de poder mantener la opción y la oportunidad de que la opción gane valor a medida que el precio del activo subyacente se mueve. Cuanto más cerca esté una opción del vencimiento, cuanto menor se vuelve el valor extrínseco.

Ahora sabemos que cuanto más lejos del vencimiento esté la opción, cuanto mayor sea el valor extrínseco. Cuanto más cerca del vencimiento esté la opción, cuanto menor sea el valor extrínseco. En la fecha de vencimiento, el valor extrínseco es 0, y la prima completa consiste en el valor intrínseco asumiendo que la opción está en el dinero. Theta es una medida de sensibilidad que determina la disminución de este valor extrínseco de la opción a lo largo del tiempo.

El cálculo de theta se expresa como un valor anual; sin embargo, la cifra a menudo se divide por la cantidad de días en un año para llegar a una tasa diaria. La tarifa diaria es la cantidad que bajará el valor. Una theta de -0,20 significa que el precio de una opción bajaría 0,20 dólares por día. En un periodo de dos días, el precio de la opción habría caído 0,40 dólares. Sin embargo, Es importante tener en cuenta que theta no es constante durante la vida útil de la opción. A medida que la opción se acerca a la fecha de vencimiento, theta aumenta y el valor perdido por el tiempo de decaimiento se recupera.

¿Para qué se usa Theta en las opciones?

Como se indicó anteriormente, theta se utiliza para medir la sensibilidad del valor de la opción al tiempo. Se puede usar para ver cuánto valor pierde una opción a diario, y cuánto tendrá que cambiar el activo subyacente para compensar la pérdida de acuerdo con theta. Los comerciantes no utilizan la medida con tanta frecuencia como otras medidas como delta. Sin embargo, es posible que los compradores quieran saber qué esperar en términos de cambios de tiempo en una opción. Los escritores de opciones que toman una posición corta también pueden considerar theta, ya que se beneficiarán de la disminución del tiempo.

¿Cómo se calcula Theta?

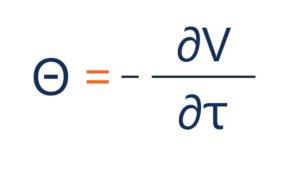

Cuando cae el valor de una posición larga de una opción, cuanto más cerca esté de la madurez, que muestra una relación inversa. Para posiciones largas en una opción, theta es generalmente negativo, y para posiciones cortas en una opción, theta es generalmente positivo. Theta se puede mostrar en la siguiente forma general:

Dónde:

- ∂ - la primera derivada

- V - precio de la opción (valor teórico)

- τ:el tiempo de vencimiento de la opción

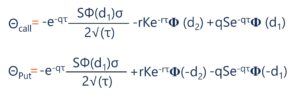

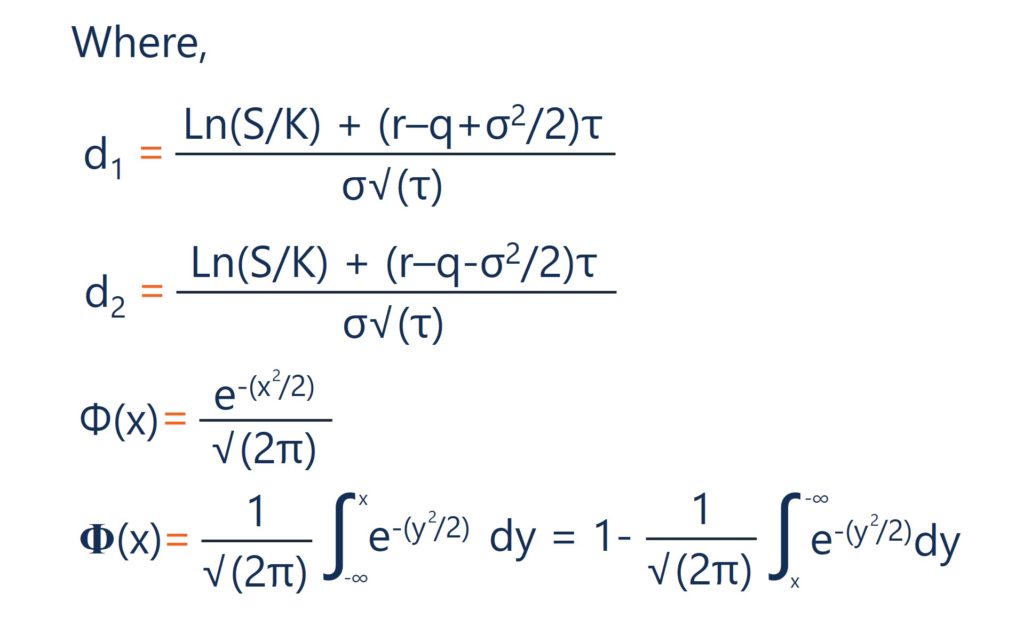

Bajo el modelo de Black-Scholes, el cálculo de theta viene dado por:

Dónde:

- S - el precio de las acciones

- K - el precio de ejercicio

- r - la tasa libre de riesgo

- q - el rendimiento por dividendo anual

- τ - tiempo hasta el vencimiento

- σ - la volatilidad

Recursos adicionales

Gracias por leer el artículo de CFI sobre theta. Si desea aprender sobre conceptos relacionados, consulte los otros recursos de CFI:

- Derivados Derivados Los derivados son contratos financieros cuyo valor está vinculado al valor de un activo subyacente. Son instrumentos financieros complejos que

- Opción griegos Opción griegos Opción griegos son medidas financieras de la sensibilidad del precio de una opción a sus parámetros determinantes subyacentes, como la volatilidad o el precio del activo subyacente. Los griegos se utilizan en el análisis de una cartera de opciones y en el análisis de sensibilidad de una opción.

- DeltaDelta (Δ) Delta es una medida de sensibilidad al riesgo que se utiliza para evaluar derivados. Es una de las muchas medidas que se indican con una letra griega. La serie de riesgo

- Opciones:Calls y Puts Opciones:Calls y Puts Una opción es un contrato derivado que le da al titular el derecho, pero no la obligación, comprar o vender un activo en una fecha determinada a un precio especificado.

invertir

-

¿Qué es Gamma?

¿Qué es Gamma? En el mundo de las finanzas, gamma se refiere a la tasa de cambio en deltaDelta (Δ) Delta es una medida de sensibilidad al riesgo utilizada para evaluar derivados. Es una de las muchas medidas que se ...

-

¿Qué es el valor nominal?

¿Qué es el valor nominal? El valor nominal es el valor nominal o nominal de un bono, parte de la acción, o cupón como se indica en un bono o certificado de acciones. El certificado es emitido por el prestamista y entregado a u...