¿Qué es una orden Market-on-Close (MOC)?

Una orden de mercado al cierre (MOC) se refiere a una orden de mercado que no está sujeta a un límite. Los comerciantes ejecutan órdenes de cierre del mercado lo más cerca posible del precio de cierre de una acción. Una persona que posee acciones en una empresa se denomina accionista y es elegible para reclamar parte de los activos y ganancias residuales de la empresa (en caso de que la empresa se disuelva). Los términos "stock", "Comparte", y "equidad" se usan indistintamente. como sea posible. Se coloca en el momento exacto del cierre del mercado o poco después del cierre del mercado.

Las órdenes de mercado al cierre se realizan para alcanzar el último precio posible de ese día de negociación, en previsión de los movimientos del precio de las acciones en el próximo día de negociación. Las órdenes MOC no se pueden realizar en todos los mercados financierosMercados financierosMercados financieros, desde el propio nombre, son un tipo de mercado que proporciona una vía para la venta y compra de activos como bonos, cepo, Divisas, y derivados. A menudo, son llamados por diferentes nombres, incluyendo "Wall Street" y "mercado de capitales, "pero todos ellos todavía significan una y la misma cosa; tampoco pueden ser ejecutados por todos los corredores.

Resumen

- Una orden de mercado al cierre (MOC) se refiere a una orden de mercado que no está sujeta a un límite.

- Las órdenes de mercado al cierre permiten a los inversores negociar valores en diferentes zonas horarias.

- Permiten a los inversores minimizar las pérdidas debidas a movimientos de precios negativos en sus tenencias que pueden ocurrir de la noche a la mañana. Sin embargo, t Implican riesgos debido a las fluctuaciones de precios al final del día y a los grupos de negociación.

¿Cómo funcionan las órdenes de mercado al cierre en la vida real?

Considere el ejemplo de la Bolsa de Valores de Nueva York Bolsa de Valores de Nueva York (NYSE) La Bolsa de Valores de Nueva York (NYSE) es la bolsa de valores más grande del mundo, albergando el 82% del S&P 500, así como 70 de los más grandes. Los comerciantes deben enviar sus órdenes de cierre de mercado antes de las 3:45 p.m. EST. En Nasdaq, Los comerciantes deben enviar sus pedidos antes de las 3:50 p.m. EST ya que la hora de cierre del mercado es a las 4:00 pm.

A las 4:00 p.m., Los comerciantes no pueden cancelar sus órdenes de cierre de mercado ni modificarlas.

Ventajas de las órdenes de mercado al cierre

Hay una variedad de situaciones en las que un inversor querrá el precio de cierre de una acción determinada. Puede suceder cuando un inversor espera que el precio de las acciones se mueva drásticamente en un período corto de tiempo, generalmente durante la noche.

Suele ser el resultado de una noticia muy esperada, es decir., si una empresa anunció una oferta pública de seguimiento, o si los bancos centrales anuncian subsidios para una industria.

Incluso una llamada programada para después de las ganancias de la casa Llamada de ganancias Una llamada de ganancias es una conferencia telefónica (generalmente realizada en forma de teleconferencia o transmisión por Internet) durante la cual la gerencia de una empresa pública anuncia y discute los resultados financieros de una empresa durante un trimestre o un año. . Generalmente, La llamada de resultados va acompañada de un comunicado de prensa oficial que puede provocar drásticas apreciaciones de los precios en el mercado de valores. Por lo tanto, La colocación de una orden de cierre de mercado asegurará que la compra que el inversor desea se ejecute antes de la noticia o el inicio del siguiente día de negociación.

La orden de mercado al cierre también puede ser excelente en situaciones en las que un inversor es consciente de que habrá dificultades para ejecutar una transacción en particular en un momento dado. Por ejemplo, puede ser imposible salir de una posición al final del día.

Finalmente, si un inversionista está interesado en negociar valores que cotizan en bolsas extranjeras que no se encuentran en la misma zona horaria en la que vive el inversionista, Ser capaz de colocar órdenes de cierre del mercado será de gran utilidad.

Desventajas de las órdenes de mercado al cierre

Uno de los mayores inconvenientes de una orden de cierre de mercado es que el inversor carece de información sobre el precio al que se ejecuta su orden. Eso, sin embargo, solo ocurre en situaciones en las que el inversor no está disponible al cierre del mercado.

Las órdenes de mercado al cierre también conllevan el riesgo de una fluctuación de precios al final del día, que es frecuente en el mercado de valores.

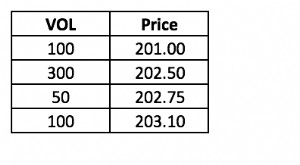

Las órdenes MOC también corren el riesgo adicional de ser mal ejecutadas debido a la formación de grupos de negociación al final del día. que son fundamentales cuando se acumula un gran volumen de órdenes pendientes en la bolsa. Sin embargo, la circunstancia es increíblemente rara.

Ejemplo de una orden de mercado al cierre

Considere una situación en la que un comerciante tiene 50 acciones de Alpha. Aunque el precio de las acciones de Alpha no ha mostrado movimientos drásticos de precios durante el día de negociación, Se espera que la compañía informe ganancias negativas poco después de la campana de cierre del intercambio.

El comerciante puede colocar una orden de cierre de mercado para vender una fracción o todas sus participaciones en Alpha. De tal manera, es posible que puedan minimizar sus pérdidas derivadas de una venta masiva de las acciones durante la noche.

Aprende más

CFI es el proveedor oficial de la Página del Programa de Analista de Valores y Mercados de Capitales (CMSA) ® - CMSA Inscríbase en el programa CMSA® de CFI y conviértase en un Analista de Valores y Mercados de Capitales certificado. Avanza en tu carrera con nuestros programas y cursos de certificación. programa de certificación, diseñado para transformar a cualquier persona en un analista financiero de clase mundial. Para seguir aprendiendo y desarrollando su conocimiento del análisis financiero, recomendamos encarecidamente los recursos adicionales a continuación:

- Tiempo de la orden comercial - Trading Tiempo de la orden comercial - Trading El tiempo de la orden comercial se refiere a la vida útil de una orden comercial específica. Los tipos más comunes de sincronización de órdenes comerciales son órdenes de mercado, Órdenes GTC,

- Oferta y oferta Oferta y oferta El término oferta y demanda se refiere al mejor precio potencial al que los compradores y vendedores en el mercado están dispuestos a realizar transacciones.

- Costo de las acciones preferidas Costo de las acciones preferidas El costo de las acciones preferidas para una empresa es efectivamente el precio que paga a cambio de los ingresos que obtiene de la emisión y venta de las acciones. Calculan el costo de las acciones preferentes dividiendo el dividendo preferente anual por el precio de mercado por acción.

- Volumen de comercio Volumen de comercio Volumen de comercio, también conocido como volumen de operaciones, se refiere a la cantidad de acciones o contratos que pertenecen a un valor dado negociados diariamente

invertir

-

¿Qué es una orden Stop-Limit?

¿Qué es una orden Stop-Limit? Una orden stop-limit es una herramienta que los operadores utilizan para mitigar los riesgos comerciales al especificar el precio más alto o más bajo de las acciones que están dispuestos a aceptar. El...

-

¿Qué es una orden de limitación de pérdidas?

¿Qué es una orden de limitación de pérdidas? Una orden de stop loss es una herramienta utilizada por los comerciantes e inversores para limitar las pérdidas y reducir la exposición al riesgo Prima de riesgo de mercado La prima de riesgo de merca...