¿Que es un fondo de cobertura?

Un fondo de cobertura un vehículo de inversión alternativo, es una sociedad en la que los inversores (inversores acreditados o inversores institucionales) juntan dinero, y un administrador de fondos distribuye el dinero en una variedad de activos utilizando sofisticadas técnicas de inversión. Los fondos de cobertura, a diferencia de otros fondos, puede usar apalancamiento, tomar posiciones cortas, y mantener posiciones largas / cortas en derivados. Están menos estrictamente regulados por la Comisión de Bolsa y Valores (SEC) La Comisión de Bolsa y Valores (SEC) La Comisión de Bolsa y Valores de EE. UU. o SEC, es una agencia independiente del gobierno federal de los EE. UU. responsable de implementar las leyes de valores federales y proponer reglas de valores. También se encarga de mantener la industria de valores y las bolsas de valores y opciones frente a otros fondos.

Resumen

- Un fondo de cobertura un vehículo de inversión alternativo, es un fondo que reúne el dinero de los inversores y utiliza sofisticadas estrategias de inversión para generar rendimientos.

- Los fondos de cobertura solo son accesibles para inversores acreditados y / o institucionales.

- Las cuatro clasificaciones principales de las estrategias de los fondos de cobertura se basan en eventos, valor relativo, macro, y cobertura de acciones.

Definición de inversores institucionales y acreditados

Los fondos de cobertura solo son accesibles para inversores acreditados y / o institucionales.

Un inversionista acreditado Inversionista acreditado Un inversionista acreditado se refiere a un inversionista individual o institucional que ha cumplido con ciertos requisitos establecidos por la Comisión de Bolsa y Valores de EE. UU. (SEC). Los inversores acreditados pueden comprar valores que no están disponibles para otros inversores y que no han sido registrados con ninguna autoridad reguladora. es una persona física o jurídica a la que se le permite invertir en valores que pueden no estar registrados ante las autoridades financieras. En los Estados Unidos, uno debe tener un patrimonio neto de al menos $ 1, 000, 000 (excluyendo el valor de la residencia principal) o un ingreso anual de al menos $ 200, 000 durante los dos últimos años. La Regla 501 de la Regulación D de la Comisión de Bolsa y Valores de EE. UU. Entra en más detalles al definir "inversores acreditados".

Un inversor institucional es un individuo o empresa no bancaria que negocia valores en nombre de sus miembros en grandes cantidades en dólares o cantidades. Los inversores institucionales incluyen fondos de pensiones, compañías de fondos mutuos, las compañías de seguros, bancos comerciales, fondos mutuos Fondos mutuos Un fondo mutuo es un fondo común de dinero recaudado de muchos inversores con el fin de invertir en acciones, cautiverio, u otros valores. Los fondos mutuos son propiedad de un grupo de inversores y están gestionados por profesionales. Conozca los distintos tipos de fondos, cómo trabajan ellos, y los beneficios y compensaciones de invertir en ellos, o fondos de cobertura. Debido a los grandes bolsillos de los inversores institucionales, juegan un papel importante en el mercado de valores.

Estrategias comunes de fondos de cobertura

Investigación de fondos de cobertura, Inc. identifica cuatro clasificaciones principales de estrategias de fondos de cobertura. Cada estrategia conlleva diferentes perfiles de riesgo y recompensa:

1. Estrategias basadas en eventos

Estrategias que buscan beneficiarse de cambios de precios ineficientes debido a eventos corporativos específicos, reestructuraciones corporativas, fusiones y adquisiciones, ventas de activos, spin-offs, quiebras, y otros eventos.

2. Estrategias de valor relativo (arbitraje)

Estrategias que buscan beneficiarse de las discrepancias de precios entre valores relacionados cuya discrepancia de precios se espera que se resuelva con el tiempo.

3. Macro estrategias

Estrategias que buscan sacar provecho de las tendencias y eventos económicos globales, como cambios en las tasas de interés, cambios de moneda, cambios políticos, y otros, mediante la adquisición de participaciones con exposición positiva o negativa a tales macroeventos. Las macroestrategias giran en torno a la predicción y proyección de macroeventos.

4. Estrategias de cobertura de renta variable

Estrategias que buscan sacar provecho de posiciones largas y / o cortas en renta variable y derivados.

Estructura de tarifas de los fondos de cobertura

Una estructura común de comisiones de fondos de cobertura se denomina “2 y 202 y 20 (comisiones de fondos de cobertura) El 2 y 20 es una estructura de compensación de fondos de cobertura que consta de una comisión de gestión y una comisión de rendimiento. El 2% representa la comisión de gestión que se aplica al total de activos gestionados. Se cobra una comisión de rendimiento del 20% sobre las ganancias que genera el fondo de cobertura ”. Significa que el administrador del fondo cobrará una tarifa de administración del 2% aplicada a los activos bajo administración y una tarifa de incentivo del 20% sobre los rendimientos superiores a una tasa límite especificada. Las comisiones por incentivos solo se cobran cuando la cartera genera un rendimiento superior a la tasa de rentabilidad. Las tasas mínimas pueden ser "duras" o "blandas":

1. Difícil

Una tasa de rentabilidad estricta significa que las tarifas de incentivo solo se cobran sobre los rendimientos que superen el índice de referencia. Por ejemplo, si un fondo de cobertura obtuvo un rendimiento del 25% con una tasa límite del 10%, las tarifas de incentivo se cobrarían sobre el exceso de rendimiento del 15%.

2. Suave

Una tasa mínima de rentabilidad significa que se cobran comisiones de incentivo sobre la rentabilidad total de la cartera siempre que la rentabilidad sea mayor que la tasa mínima. Por ejemplo, si un fondo de cobertura obtuvo un rendimiento del 25% con una tasa de rentabilidad suave del 10%, las comisiones de incentivo se cobrarían sobre el rendimiento total de la cartera del 25%.

Ejemplo de estructura de tarifas de un fondo de cobertura

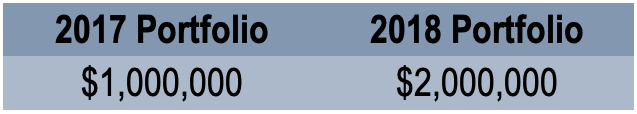

ABC Fund es un fondo de cobertura con $ 100 millones de activos bajo administración. El fondo sigue una estructura de comisiones de “2 y 20” con una tasa de rentabilidad estricta del 15%. Las comisiones por incentivos se calculan sobre las ganancias brutas y no sobre las ganancias netas de las comisiones de gestión. El rendimiento del fondo de cobertura se proporciona a continuación. Calcule las tarifas totales pagadas a los administradores de fondos.

Dado que la cartera generó una rentabilidad del 100%, que está por encima del 15% de la tasa límite dura, los administradores de fondos tienen derecho a una tarifa de incentivo.

- Primero, calculamos las tarifas de gestión como $ 1, 000, 000 x 2% =$ 20, 000.

- Luego calculamos el rendimiento en dólares por encima de la tasa de rentabilidad máxima como [$ 2, 000, 000 - $ 1, 000, 000 x (1 + 20%)] =$ 800, 000. Este es el monto en dólares al que se le cobrarán las tarifas de incentivo.

- Finalmente, calculamos las tarifas de incentivo en $ 800, 000 x 20% =$ 160, 000.

Los honorarios totales pagados a los administradores de fondos son $ 20, 000 + $ 160, 000 = $ 180, 000 .

Recursos adicionales

Para comprender mejor el universo de los fondos de cobertura, consulte el curso Introducción a los fondos de cobertura de CFI. Para seguir aprendiendo y avanzando en su carrera, los siguientes recursos serán útiles:

- Inversión alternativa Inversión alternativa Una inversión alternativa es una inversión en activos distintos del efectivo, cepo, y bonos. Las inversiones alternativas pueden ser inversiones en activos tangibles como metales preciosos o vino. Además, pueden ser inversiones en activos financieros como capital privado, valores en dificultades, y fondos de cobertura.

- Tasa de rentabilidad Definición de la tasa de limitación Una tasa de limitación, que también se conoce como tasa de rendimiento mínima aceptable (TREMA), es la tasa de rendimiento mínima requerida o la tasa objetivo que los inversores esperan recibir por una inversión. La tasa se determina evaluando el costo de capital, riesgos involucrados, oportunidades actuales de expansión empresarial, tasas de rendimiento para inversiones similares, y otros factores

- Fondos indexados Fondos indexados Los fondos indexados son fondos mutuos o fondos cotizados en bolsa (ETF) que están diseñados para rastrear el desempeño de un índice de mercado. Los fondos indexados actualmente disponibles rastrean diferentes índices de mercado, incluido el S&P 500, Russell 2000, y FTSE 100.

- Guía de sueldos de fondos de cobertura Guía de sueldos de fondos de cobertura Esta guía de sueldos de fondos de cobertura cubre varios trabajos en el sector de fondos de cobertura y sus correspondientes salarios medios para 2018. Un fondo de cobertura

invertir

-

¿Qué es el índice de cobertura?

¿Qué es el índice de cobertura? El coeficiente de cobertura es el coeficiente o valor comparativo de la cobertura de una posición abierta con respecto a la posición general. Es una estadística importante de gestión de riesgos que se...

-

¿Qué es un NFO?

¿Qué es un NFO? Una NFO (nueva oferta de fondo) es una llamada a los inversores realizada por una empresa de gestión de activos (AMC) para que inviertan dinero en un nuevo fondo. Una AMC es una empresa que recauda di...