Préstamos FHA frente a préstamos convencionales:¿cuál es mejor?

Cuando se trata de comprar un nuevo hogar, tiene algunos tipos de préstamos hipotecarios para elegir. Los posibles compradores de vivienda a menudo comparan el préstamo FHA con el préstamo convencional cuando investigan préstamos. Cada tipo de préstamo tiene ciertos estereotipos asociados, pero estamos aquí para brindarle información acerca de los préstamos convencionales y de la FHA. Esta publicación lo ayudará a comprender qué es cada préstamo, familiarizarlo con las diferencias entre ellos, y proporcione algunas pautas sobre cómo elegir cuál es mejor para usted.

¿Qué es un préstamo de la FHA?

Un préstamo de la FHA está asegurado por la Administración Federal de Vivienda (FHA). Estos préstamos son emitidos por prestamistas privados, pero la FHA protege a los prestamistas de pérdidas si el propietario no paga. Los préstamos de la FHA se utilizan generalmente para refinanciar o comprar una casa.

¿Qué es un préstamo convencional?

Un préstamo convencional es proporcionado por un prestamista privado y no está asegurado por el gobierno federal. Los requisitos para obtener un préstamo convencional varían según el prestamista. Cuando se usa para comprar una propiedad, Los préstamos convencionales se conocen típicamente como hipotecas.

Diferencias entre préstamos convencionales y de la FHA

La principal diferencia entre la FHA y los préstamos convencionales es si están asegurados o no por el gobierno federal. Los préstamos convencionales no están respaldados por el gobierno federal, por lo que es más riesgoso para el prestamista prestar dinero. Por otra parte, Los préstamos de la FHA están protegidos por el gobierno, y como resultado de un menor riesgo, normalmente pueden ofrecer mejores ofertas.

Esta diferencia en el seguro federal es la razón por la que la FHA y los préstamos convencionales varían en lo que respecta a los detalles del préstamo. Siga leyendo para conocer las diferencias con respecto a los requisitos de crédito, pagos iniciales mínimos, ratios deuda-ingresos, límites de préstamos, seguro hipotecario, y costos de cierre.

Préstamo FHA Préstamo convencional Puntaje de crédito mínimo 500620 Pago inicial mínimo 3,5% 3% Relación máxima deuda-ingresos Puntaje de crédito de 500:43%Puntaje de crédito de 580+:43-50% Puntaje de crédito de 620:33-36%

Puntaje de crédito de 740+:36-45% Límites de préstamos Condados de bajo costo:$ 356, 362

Condados de alto costo:$ 822, 375 Contiguo EE.UU .:$ 548, 250

Condados de alto costo, ALASKA, HOLA, y territorios de EE. UU .:822 dólares, 375 Seguro hipotecario Se requieren primas de seguro hipotecario Se requiere seguro hipotecario privado con pagos iniciales inferiores al 20%. Estándares de propiedad Estándares más estrictos, La propiedad comprada debe ser una residencia principal. Estándares flexibles, la propiedad comprada no tiene que ser una residencia principal.

Fuentes :Manual de políticas de vivienda unifamiliar de la FHA | Fannie Mae 1 2 | Agencia Federal de Financiamiento de la Vivienda | Freddie Mac | HUD 1 2 | Oficina de Protección Financiera del Consumidor 1 2

Puntaje de crédito

Su puntaje crediticio es un factor determinante en la elegibilidad de su préstamo. Su puntaje de crédito se mide en una escala de 300 (mal crédito) a 850 (excelente crédito). Un buen crédito le ayuda a obtener la aprobación de préstamos con mayor facilidad y a mejores tasas. Los préstamos convencionales y de la FHA difieren en sus requisitos de puntaje crediticio y representan opciones financieras para las personas en ambos extremos del espectro crediticio.

Puntaje de crédito mínimo para un préstamo de la FHA:500

- Acepta un puntaje de crédito tan bajo como 500, pero generalmente con un pago inicial del 10%

- Estos préstamos aceptan puntajes de crédito más bajos porque están asegurados.

- Nota :Algunos prestamistas solo pueden emitir préstamos FHA con puntajes crediticios más altos.

Puntaje de crédito mínimo para préstamos convencionales:620

- La puntuación aceptada puede variar de un prestamista a otro.

- Estos préstamos generalmente se ofrecen a personas con un crédito sólido porque presentan menos riesgo para los prestamistas.

Pago inicial mínimo

Un pago inicial es la suma de dinero que se paga como porcentaje de su compra por adelantado.

Pago inicial mínimo de un préstamo FHA:

- 10% de su compra con 500 puntos de crédito

- 3.5% de su compra con 580+ puntaje de crédito

Pago inicial mínimo de un préstamo convencional:

- El 3% de su compra se puede pagar con buen crédito

- 5% a 20% de su precio de compra es típico

Relación deuda-ingresos

Su relación deuda-ingresos es la cantidad de dinero que se paga para pagar la deuda cada mes dividida por su ingreso mensual total. Para ser elegible para un préstamo, debe estar en o por debajo de la relación máxima deuda-ingresos (DTI).

Pautas de proporción máxima de DTI para préstamos de la FHA:

- 43% con un puntaje de crédito de 500

- 43–50% con una calificación crediticia de 580

Pautas de la relación máxima de DTI para préstamos convencionales:

- 33-36% con una puntuación de crédito inferior a 740

- 36-45% con un puntaje de crédito de 740 o más

- 50% más alto permitido a través de Fannie Mae

Límites de préstamos

Tanto los préstamos convencionales como los de la FHA tienen límites en la cantidad que puede pedir prestada. Los límites de préstamo varían según su ubicación y el año en que se toma prestado su préstamo. Encuentre los límites de préstamos 2021 específicos para su condado a través de la Agencia Federal de Financiamiento de la Vivienda.

Límites de préstamos de la FHA de 2021

- Condados de alto costo:$ 822, 375

- Condados de bajo costo:$ 356, 362

Límites de préstamos convencionales de 2021

- Estados Unidos contiguos (excluyendo los condados de alto costo):$ 548, 250

- Alaska, Hawai, Territorios de EE. UU., y condados de alto costo:$ 822, 375

Seguro hipotecario

El seguro hipotecario se contrata para proteger al prestamista de pérdidas en caso de que no pague su préstamo. Si pagará un seguro hipotecario privado o las primas del seguro hipotecario se basa en el tipo de préstamo y el porcentaje del pago inicial.

Préstamo FHA

- Se requiere un seguro hipotecario para todos los préstamos de la FHA.

- Se paga a la FHA en forma de primas de seguro hipotecario e incluye una prima inicial y mensual.

- Los pagos de MIP duran toda la vigencia de su préstamo FHA.

- Para deshacerse de los MIP después de pagar el 20% de su préstamo, puede optar por refinanciar en un préstamo convencional.

Préstamo convencional

- El seguro hipotecario privado (PMI) solo se requiere cuando se realiza un pago inicial inferior al 20%.

- El PMI se presenta en diferentes formas:prima mensual, prima inicial, y primas divididas.

- Los requisitos de PMI terminan una vez que haya cumplido con uno de estos tres requisitos:

-

- El monto principal del préstamo se reduce al 80% antes de que finalice el plazo del préstamo.

- Está programado el pago de al menos el 78% del saldo principal.

- Ha pasado la mitad del plazo de su préstamo.

Estándares de propiedad

Existen diferentes estándares de propiedad que deben cumplirse para utilizar cada préstamo. Los préstamos de la FHA tienen requisitos más estrictos, mientras que los préstamos convencionales tienen más flexibilidad.

Préstamo FHA

- La propiedad comprada con préstamos de la FHA debe ser su residencia principal, lo que significa que el prestatario tiene que ocupar la residencia

- Los préstamos de la FHA no se pueden utilizar para invertir en propiedades (p. Ej., alquilar o voltear)

- El título debe estar a nombre del prestatario o al nombre de un fideicomiso activo

Préstamo convencional

- La propiedad comprada con un préstamo convencional no tiene que ser una residencia principal; se permiten segundas o terceras residencias

- Los préstamos convencionales se pueden utilizar para comprar propiedades de inversión.

Pros y contras de los préstamos FHA frente a los préstamos convencionales

Como resultado de las diversas diferencias entre la FHA y los préstamos convencionales, cada tipo tiene sus respectivos pros y contras.

Préstamo FHA

Préstamo convencional

Pros

- Califique con crédito bajo y DTI alto

- Pagos iniciales más pequeños en general

- Más asequible con poco crédito

- La opción más baja para pagos iniciales con buen crédito

- PMI cancelable

- Más asequible con buen crédito

- La propiedad no tiene por qué ser su hogar principal

Contras

- Primas de seguro hipotecario requeridas para la vida del préstamo

- La propiedad comprada debe ser su vivienda principal

- Necesita un crédito más alto y un DTI más bajo para calificar

- Por lo general, tiene pagos iniciales más grandes

- Se requiere PMI con un pago inicial inferior al 20%

Pros y contras de los préstamos FHA

Los préstamos de la FHA están regulados por el gobierno y asegurados para ampliar las oportunidades flexibles de propiedad de vivienda. Son flexibles con respecto al crédito y DTI, pero más estricto con respecto a los estándares de seguros y propiedad.

Pros

- Calificación flexible con crédito bajo y DTI alto

- Pagos iniciales más pequeños en general

- Más asequible con poco crédito

Contras

- Primas de seguro hipotecario requeridas para la vida del préstamo

- La propiedad comprada debe ser su residencia principal

Pros y contras de los préstamos convencionales

Los préstamos convencionales también pueden ofrecer flexibilidad, pero generalmente solo si tiene un buen crédito y demuestra un riesgo reducido para el prestamista. Estos préstamos tienen calificaciones más estrictas, pero flexibilidad en otras áreas.

Pros

- La opción más baja para pagos iniciales (3% con buen crédito)

- El seguro hipotecario privado se puede cancelar (debe cumplir con los requisitos)

- Más asequible con buen crédito

- La propiedad comprada no tiene que ser una residencia principal

Contras

- Las calificaciones estrictas requieren un crédito más alto y un DTI más bajo

- Los pagos iniciales más grandes son típicos

- Se requiere seguro hipotecario privado con un pago inicial inferior al 20%

¿Qué préstamo es mejor para usted?

Tanto los préstamos FHA como los convencionales tienen sus ventajas y desventajas. A continuación se presentan algunas pautas generales sobre cuándo utilizar un préstamo de la FHA o un préstamo convencional.

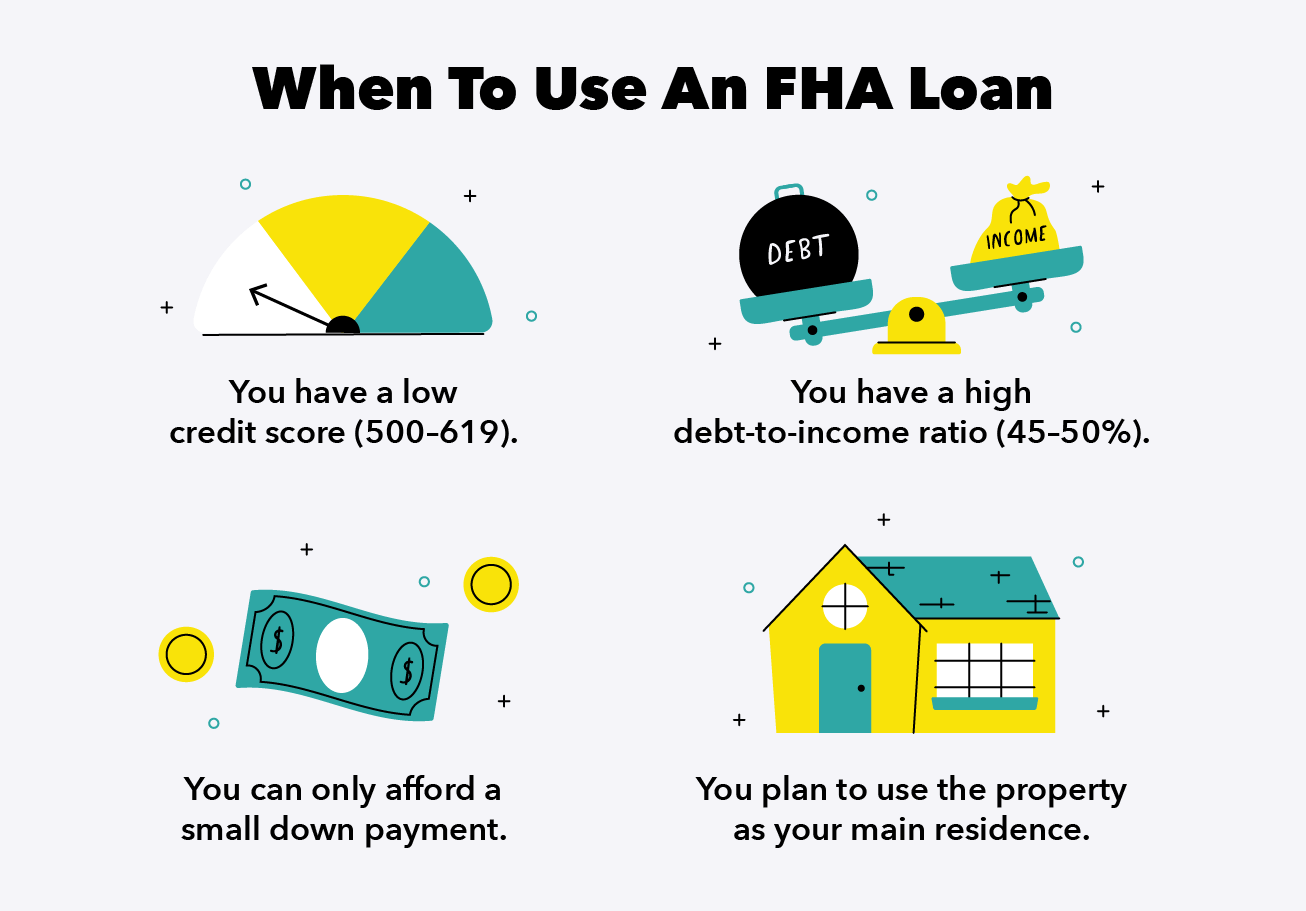

Cuándo utilizar un préstamo de la FHA

- Tiene un puntaje crediticio bajo (500–619)

- Su índice de DTI está en el lado más alto (entre el 45% y el 50%)

- Solo puede pagar un pequeño pago inicial

- Planea usar la propiedad como su residencia principal

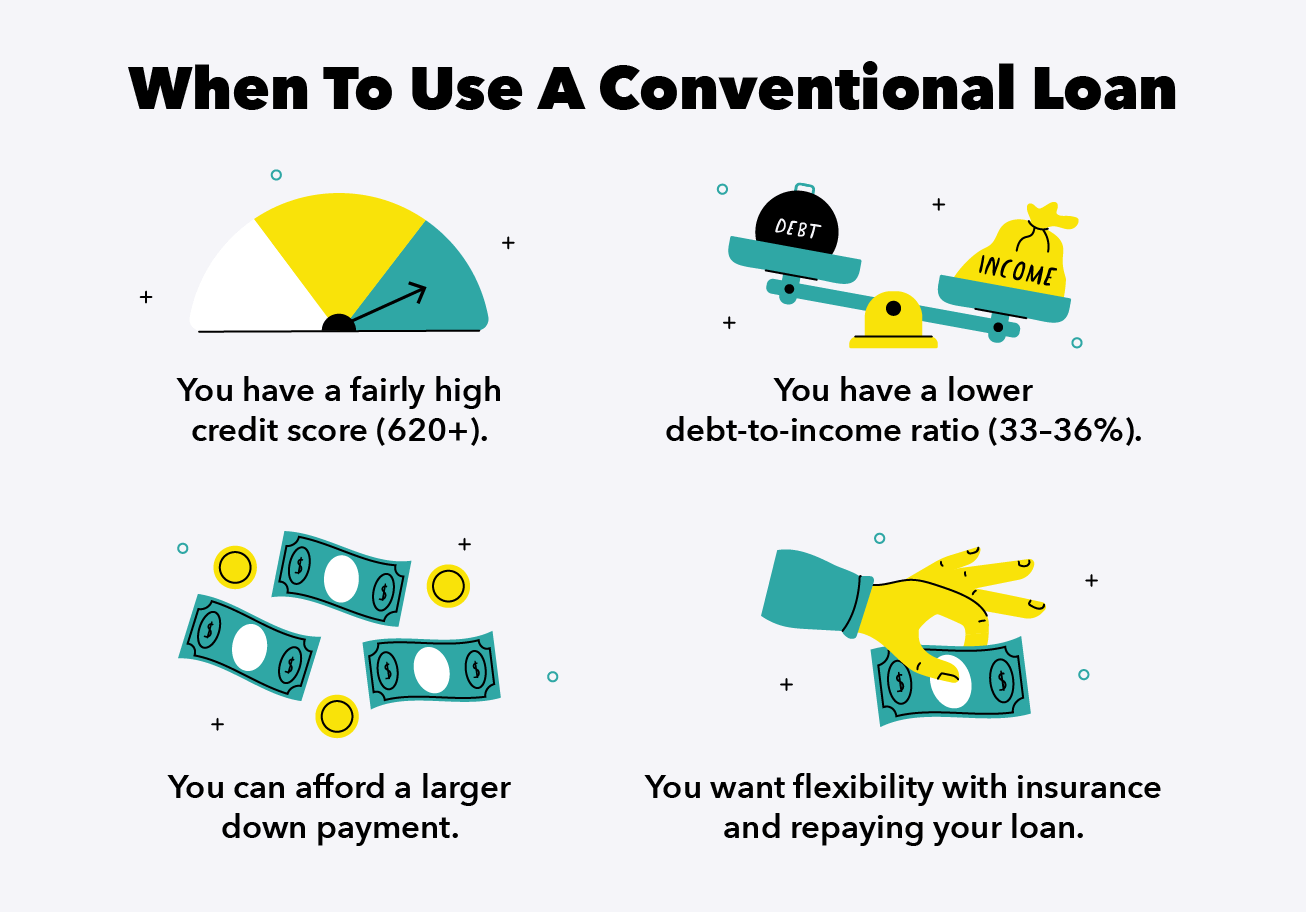

Cuándo utilizar un préstamo convencional

- Su puntaje de crédito es bastante bueno (620 o más)

- Su índice de DTI está en el lado inferior (33–36%)

- Puede permitirse un pago inicial mayor

- Quiere flexibilidad con el seguro y el pago de su préstamo

Es importante investigar a fondo sus opciones antes de elegir un préstamo. Una conclusión clave al comparar los préstamos de la FHA con los préstamos convencionales es que los préstamos de la FHA están asegurados por el gobierno federal y los préstamos convencionales no. Esta distinción da como resultado diferentes requisitos de calificación y pago para cada préstamo.

Utilice la información de esta publicación para comparar cuidadosamente las diferencias en los puntajes crediticios aceptados, pagos iniciales mínimos, límites de préstamos, ratios máximos de deuda a ingresos, seguros hipotecarios y normas de propiedad. Al hacerlo, elija el préstamo que mejor se adapte a sus circunstancias y le ayude a pagar la casa de sus sueños.

Fuentes :Manual de políticas de vivienda unifamiliar de la FHA | Departamento de Vivienda y Desarrollo Urbano de EE. UU. | Agencia Federal de Financiamiento de la Vivienda | Freddie Mac

Finanzas

- ¿Qué es un préstamo convencional sin seguro?

- ¿Qué es un préstamo de la FHA?

- ¿Qué es un préstamo?

- Los 6 tipos de préstamos para capital de trabajo

- Préstamos personales por mal crédito

- Préstamos FHA versus préstamos convencionales:¿Cuál es mejor para comprar la casa de sus sueños?

- 5 opciones legítimas para préstamos con mal crédito

- Préstamos de la FHA:Guía de requisitos y calificaciones de préstamos

- Mejores préstamos a plazos

-

7 préstamos personales con mal crédito por $ 5,000 y más

7 préstamos personales con mal crédito por $ 5,000 y más El mal crédito no es algo que se pueda resolver de la noche a la mañana. Aunque puede trabajar para reparar su crédito, el progreso generalmente toma tiempo. A veces, no tiene tiempo para esperar a qu...

-

Préstamos sin verificación de crédito (más 3 mejores alternativas)

Préstamos sin verificación de crédito (más 3 mejores alternativas) ¿Tiene problemas financieros pero no puede obtener un préstamo del banco? Si su historial de crédito es un problema, un préstamo con mal crédito sin verificación de crédito puede parecer una opción vi...