Se penaliza a los pobres por pedir prestado para llegar a fin de mes:una nueva alianza les da otra forma

Michael Sheen acaba de lanzar la End High Cost Credit Alliance. El actor ha apoyado varias causas benéficas a lo largo de los años y ahora lidera este esfuerzo para apoyar alternativas al crédito de alto costo que se ha incrementado en los últimos años. sobre todo en su ciudad natal de Port Talbot.

La alianza se formó en respuesta al hecho de que quienes tienen los ingresos más bajos pagan más por pedir dinero prestado, incluso cuando piden prestado para lo esencial. Esto se compara con aquellos con ingresos más altos que generalmente pueden pedir prestado a tasas más bajas para lujos como vacaciones y bienes de consumo de alta gama.

La alianza tiene como objetivo debatir los cambios necesarios para ofrecer un crédito saludable, ofrecer soluciones, y proporcionar los recursos para probarlos localmente y a escala en todo el Reino Unido. También pide colectivamente cambios en la política, regulación y prácticas para hacer que el crédito sea más justo para todos.

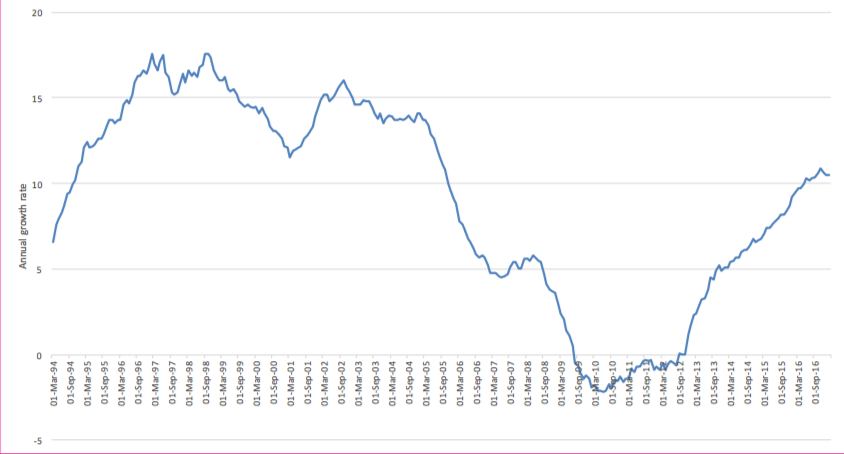

Este es un problema creciente. La investigación realizada por colegas y por mí en el Centro de Gestión de Activos y Ahorros del Hogar de la Universidad de Birmingham ha mostrado un aumento masivo en los préstamos en los últimos años. Nuestro último informe de seguimiento de la inclusión financiera muestra que los préstamos con tarjetas de crédito se encuentran ahora en un nivel más alto que en el pico de la crisis financiera de 2008.

El crédito al consumo (excluidas las tarjetas de crédito) también aumentó enormemente después de 2010, y es probable que gran parte de esto se deba al financiamiento de automóviles. Y las últimas cifras parecen mostrar que este crecimiento de los préstamos se está reduciendo, aunque sigue siendo mucho más alto que en 2008.

Prestamistas alternativos

Pero los que tienen los ingresos más bajos tienen menos probabilidades de pedir prestado con tarjetas de crédito u obtener préstamos personales para automóviles nuevos. En lugar de, recurren a prestamistas alternativos, como prestamistas de día de pago, prestamistas de alquiler con opción a compra y cobrados a domicilio o a domicilio. Y a menudo se trata de pagar artículos básicos como uniformes escolares, pañales, electrodomésticos y, a veces, incluso comida, y ayudarlos entre trabajos. O cuando sus salarios son más bajos de lo esperado debido a contratos de cero horas y trabajo eventual.

Estos prestamistas alternativos suelen cobrar tasas de interés mucho más altas que los prestamistas convencionales. Por ejemplo, en 2016, la organización benéfica Church Action on Poverty destacó el costo de comprar un frigorífico-congelador de BrightHouse, un gran minorista de pago semanal con tiendas en muchas calles principales locales. El costo total fue de £ 1, 326, que incluía el precio de compra de 478,33 £, intereses de £ 658,74 y varios gastos de garantía y envío. Exactamente el mismo frigorífico congelador, comprado a través de Fair For You, una empresa de interés comunitario sin fines de lucro, habría costado un total de £ 583,68 (incluido el precio de compra £ 373,99 e intereses £ 120,38).

Según la Financial Conduct Authority, 200, 000 personas sacaron un producto de alquiler con opción a compra en 2016 y 400, 000 tenían deuda de alquiler con opción a compra pendiente a fines de 2016. El mercado de crédito cobrado por vivienda es más grande, con 700, 000 personas que solicitaron un crédito hipotecario en 2016 y 1,6 millones de personas con deudas pendientes sobre estos productos a finales de 2016.

Así que está claro que cientos de miles, si no millones de personas de bajos ingresos están pagando caro el acceso al crédito. Pero este no tiene por qué ser el caso si el mercado está debidamente regulado y se apoyan las alternativas.

La necesidad de regulación

En los últimos años se ha introducido una regulación más estricta del crédito de alto costo. El regulador de la Autoridad de Conducta Financiera (FCA) introdujo una serie de reformas en 2014-15 para abordar los préstamos irresponsables, incluyendo un límite de precio para el crédito a corto plazo de alto costo, lo que ha ayudado a reducir el costo de los préstamos de día de pago. Luego, en octubre de 2017, BrightHouse recibió la orden de reembolsar £ 14,8 millones a casi 250, 000 clientes después de que la FCA descubriera que no había evaluado adecuadamente la capacidad de pago de un cliente, y ahora serían compensados.

Hasta aquí todo bien. Pero el límite de precio de la FCA solo se aplica a ciertos tipos de crédito (en particular, préstamos de día de pago) y esto significa que otras formas de crédito de alto costo, como el crédito cobrado por la vivienda y el alquiler con opción a compra, están excluidas del límite. Estos formularios continúan cobrando niveles de interés extremadamente altos (junto con otros cargos en el caso de alquiler con opción a compra). Más, Las fuentes principales de crédito, como los descubiertos y las tarjetas de crédito, también están excluidas del límite. aunque pueden resultar tan costosas como las fuentes alternativas de crédito.

La FCA actualmente está considerando otras formas de abordar el crédito de alto costo y nuestra investigación coincide con un informe de 2017 del Comité Selecto de Exclusión Financiera de la Cámara de los Lores, que recomendó una regulación mucho más estricta del crédito al consumo junto con un mayor apoyo para las uniones de crédito y las instituciones de microfinanzas.

Además de fortalecer la regulación del crédito de alto costo, También es importante apoyar alternativas como la iniciativa sin fines de lucro Fair For You. Las cooperativas de ahorro y crédito son otra alternativa a los prestamistas de alto costo, apoyando a sus miembros para salvar, pedir prestado y obtener acceso a otros servicios financieros. Son cooperativas financieras, propiedad y control de los miembros.

Nuestra investigación también destaca que muchas personas en el Reino Unido, tanto dentro como fuera del trabajo, tienen ingresos muy bajos que varían de una semana a otra. Esto hace que sea muy difícil llegar a fin de mes y es una de las principales razones por las que las personas recurren al crédito. Por tanto, es importante abordar estos problemas fundamentales de pobreza y precariedad, así como el tema del crédito de alto costo.

El crédito puede ser un salvavidas vital para muchas personas y no debe quitarse por completo. Pero tampoco se debe permitir que los prestamistas se aprovechen de las personas en situaciones desesperadas. La End High Cost Credit Alliance es, por tanto, una iniciativa muy necesaria, apoyando alternativas al crédito de alto costo y mejorando así el panorama crediticio en Gran Bretaña hoy.

deuda

- 5 formas de ganar dinero por arte de magia

- Presupuesto para un nuevo bebé

- ¿Son los usuarios autorizados responsables de las deudas de tarjetas de crédito?

- Lo que desearía que la escuela me hubiera enseñado sobre finanzas:consejos para nuevos graduados

- ¿No puede pagar su hipoteca? Opciones para propietarios de viviendas que están luchando por llegar a fin de mes

- 7 propósitos profesionales para el año nuevo

- ¿Cuánto tiempo seré castigado por el historial de pago deficiente de mi ex?

- Tarjeta de crédito o débito para adictos a las compras

- 5 consejos financieros para personas de 30 años

-

El desempleo impulsado no está regresando. Aquí está cómo llegar a fin de mes mientras busca trabajo

El desempleo impulsado no está regresando. Aquí está cómo llegar a fin de mes mientras busca trabajo Muchos o todos los productos aquí son de nuestros socios que nos pagan una comisión. Así es como ganamos dinero. Pero nuestra integridad editorial garantiza que las opiniones de nuestros expertos no s...

-

Los estafadores vienen por sus pagos de crédito tributario por hijos. Aquí está cómo detenerlos

Los estafadores vienen por sus pagos de crédito tributario por hijos. Aquí está cómo detenerlos Muchos o todos los productos aquí son de nuestros socios que nos pagan una comisión. Así es como ganamos dinero. Pero nuestra integridad editorial garantiza que las opiniones de nuestros expertos no s...