¿Qué es el ingreso bruto ajustado modificado (MAGI)?

El Ingreso Bruto Ajustado Modificado (MAGI) es una medida utilizada por el Servicio de Impuestos Internos (IRS) para determinar si un contribuyente es elegible para ciertas deducciones o contribuciones a un Roth IRARoth IRARoth IRA se refiere a un tipo de cuenta de jubilación individual que un titular financia sin deducción de impuestos y hace retiros libres de impuestos mientras está jubilado. La IRA también usa MAGI para determinar si un contribuyente es elegible para ciertos beneficios tributarios educativos y créditos tributarios sobre la renta.

Por ejemplo, el IRS determina la elegibilidad para créditos fiscales para primas por ingresos que no exceden el 400% de la línea de pobreza federal. El ingreso bruto ajustado modificado también se utiliza para determinar la elegibilidad para planes de seguro médico subsidiados y Medicaid basado en ingresosMedicaidMedicaid es un programa estatal y federal conjunto en los Estados Unidos que ayuda a financiar los costos de atención médica para poblaciones de bajos ingresos. Los. Generalmente, MAGI no está incluido en el formulario de declaración de impuestos, y los contribuyentes deben calcular los números por sí mismos.

Resumen

- El ingreso bruto ajustado modificado (MAGI) se calcula tomando el ingreso bruto ajustado y agregando ciertas deducciones permitidas.

- El IRS usa MAGI para determinar si un contribuyente es elegible para hacer ciertas deducciones de impuestos, créditos fiscales, o planes de jubilación.

- MAGI también determina si una persona es elegible para una cobertura de seguro de salud basada en los ingresos en un intercambio de seguro de salud.

Comprensión del ingreso bruto ajustado modificado

Al calcular MAGI, Es importante reconocer que el ingreso bruto ajustado modificado (MAGI) y el ingreso bruto ajustado (AGI) son dos conceptos diferentes. El AGI se determina obteniendo el ingreso total del año, menos ciertos gastos deducibles. AGI tiene en cuenta varios ingresos como salarios, Ingreso de jubilación, ingresos de alquiler, ingresos agrícolas, Ingreso de inversión, e ingresos comerciales.

Luego, el ingreso total del año se ajusta deduciendo los gastos deducibles de impuestos, tales como gastos de seguro médico HMO vs PPO:¿Cuál es mejor? Obtener la mejor atención médica a menudo requiere elegir entre un HMO o PPO. Debe poder tomar una decisión informada sobre qué plan funcionará mejor. intereses de préstamos estudiantiles, cuenta de ahorros para la salud, contribuciones al plan de jubilación, sanciones por retiro prematuro de ahorros, Deducciones IRA, y gastos de educadores. El IRS usa AGI como punto de partida al calcular el impuesto total y para determinar si un contribuyente es elegible para créditos y deducciones.

Luego, el MAGI se calcula tomando el ingreso bruto ajustado y sumando las siguientes deducciones:

- Ingresos o pérdidas pasivas

- Pérdidas de alquiler

- Intereses de los bonos de ahorro de EE.

- Ingresos extranjeros excluidos

- La mitad del impuesto sobre el trabajo por cuenta propia

- Deducciones por contribuciones IRA

- Deducciones por intereses de préstamos estudiantiles

Cómo calcular el ingreso bruto ajustado modificado

El ingreso bruto ajustado modificado se calcula de manera diferente según el propósito para el cual se calcula y el beneficio fiscal que se evalúa. El IRS proporciona instrucciones sobre cómo calcular MAGI para cualquier propósito que sea necesario.

A continuación se muestran algunos ejemplos de cómo se calcula el MAGI:

Créditos de educación

Un crédito educativo ayuda a los estudiantes con el costo de la educación superior al reducir la cantidad total de impuestos adeudados en la declaración de impuestos. Si el crédito fiscal reduce el impuesto adeudado a menos de cero, el contribuyente puede ser elegible para un reembolso de impuestos. Para créditos de educación, MAGI se calcula tomando el ingreso bruto ajustado más el ingreso extranjero y las exclusiones de vivienda.

Crédito fiscal de prima

El crédito fiscal para la prima se refiere a un crédito fiscal de los EE. UU. Que proporciona el IRS para ayudar a los hogares elegibles con ingresos bajos a moderados a comprar un seguro médico a través de un intercambio de atención médica. En este caso, MAGI se calcula tomando el AGI más los ingresos obtenidos en el extranjero, intereses exentos de impuestos, y la parte libre de impuestos de los beneficios de la seguridad social.

Deducción de contribución tradicional IRA

MAGI se calcula tomando el ingreso bruto ajustado más el ingreso del trabajo en el extranjero y la exclusión de vivienda, intereses de préstamos estudiantiles, deducción de vivienda extranjera, intereses de bonos de ahorro excluidos, deducción de matrícula y tarifas, beneficios de adopción del empleador excluidos, y deducciones por actividades de producción nacional.

Cómo se usa MAGI

MAGI se utiliza como base principal al determinar los límites de ingresos para determinar la elegibilidad de un contribuyente para créditos y deducciones fiscales. Las siguientes son formas en las que se utiliza MAGI:

1. Contribuciones a una cuenta IRA Roth

MAGI afecta directamente la cantidad que un contribuyente puede contribuir a una Roth IRA. La IRA considera el MAGI del contribuyente para determinar el punto en el que sus ingresos se consideran demasiado altos para contribuir a una Roth IRA. Al presentar la solicitud como persona soltera, el MAGI debe estar por debajo de $ 137, 000 y $ 139, 000 para 2019 y 2020, respectivamente. Para una pareja casada y declarando conjuntamente, el MAGI debe ser inferior a $ 203, 000 y $ 206, 000 para 2019 y 2020, respectivamente.

2. Compra de un seguro médico

MAGI es un factor común al comprar cobertura de seguro médico a través de un intercambio de seguro médico estatal. La mayoría de los proveedores de seguros utilizan MAGI como base para determinar la elegibilidad para la cobertura del seguro. El intercambio también utiliza MAGI para determinar si un cliente ahorrará en planes de seguro médico y cuánto ahorrará.

3. Detalle de las deducciones de impuestos

Las deducciones detalladas son gastos que se pueden restar del ingreso bruto ajustado para reducir la factura fiscal general. Esto permite a los contribuyentes calificar para pagar una factura de impuestos más baja que si optaran por tomar las deducciones estándar. Si un contribuyente opta por detallar las deducciones al declarar impuestos, se les puede solicitar que calculen su MAGI.

Dependiendo del MAGI, el IRS determinará el punto en el que ciertas deducciones se reducirán o eliminarán por completo. Las deducciones detalladas se registran en el Formulario 1040 y en el Anexo A. El Anexo A es un formulario de impuestos sobre la renta que se utiliza en los Estados Unidos para declarar las deducciones detalladas y se adjunta al Formulario 1040 para los contribuyentes que pagan impuestos sobre la renta anuales. Los contribuyentes pueden optar por reclamar una deducción estándar de la declaración de impuestos o detallar sus deducciones calificadas línea por línea. Ejemplos de deducciones detalladas permitidas incluyen intereses hipotecarios y gastos médicos no reembolsados.

Lecturas relacionadas

CFI es el proveedor oficial de la página del programa de Analista de Crédito y Banca Comercial (CBCA) ™ global - CBCAG Obtenga la certificación CBCA ™ de CFI y conviértase en Analista de Crédito y Banca Comercial. Inscríbase y avance en su carrera con nuestros programas y cursos de certificación. programa de certificación, diseñado para ayudar a cualquier persona a convertirse en un analista financiero de clase mundial. Para seguir avanzando en tu carrera, Los recursos adicionales de CFI a continuación serán útiles:

- Plan 401 (k) Plan 401 (k) El plan 401 (k) es un plan de ahorro para la jubilación que permite a los empleados ahorrar una parte de su salario antes de impuestos a través de la contribución a un fondo de jubilación.

- Crédito tributario adicional por hijos (ACTC) Crédito tributario adicional por hijos (ACTC) El Crédito tributario adicional por hijos (ACTC) se refiere a un crédito tributario reembolsable que una persona puede recibir si su Crédito tributario por hijos es mayor que el total

- Ingresos devengados Ingresos devengados Los ingresos devengados se perciben como un pago a través de un empleador o de su propia empresa. Puede incluir lo siguiente:salarios, salarios, bonificaciones consejos

- El formulario 1040EZForm 1040EZForm 1040-EZ es un formulario de impuesto sobre la renta federal de EE. UU. Que ofreció el Servicio de Impuestos Internos (IRS) hasta el año fiscal 2017. Muchos estadounidenses

Contabilidad

- ¿Un ingreso bruto ajustado modificado incluye una contribución 401k?

- ¿Qué son los ingresos contables?

- ¿Qué son los ingresos acumulados?

- ¿Qué es el ingreso bruto ajustado (AGI)?

- ¿Qué son los ingresos después de impuestos?

- ¿Qué es el ingreso anual bruto?

- Ingreso bruto ajustado (AGI):definido y explicado

- Ingreso bruto ajustado modificado:¿Qué es MAGI?

- ¿Qué es el ingreso bruto mensual?

-

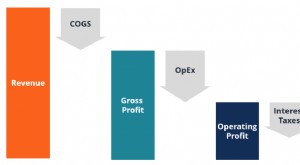

¿Qué es el beneficio?

¿Qué es el beneficio? La ganancia es el valor que queda después de que se han pagado los gastos de una empresa. Se puede encontrar en un estado de resultados. Si el valor que queda después de deducir los gastos de los ingr...

-

¿Qué son los ingresos?

¿Qué son los ingresos? Los ingresos son el valor de todas las ventas de bienes y servicios reconocidos por una empresa en un período. Los ingresos (también denominados Ventas o Ingresos) forman el comienzo del estado de res...