Las 5 mejores inversiones para periodos inflacionarios

La inflación puede asustar a los inversores porque muchos de ellos ven la inflación como una erosión de los rendimientos de sus inversiones. Esto es cierto hasta cierto punto, pero dependiendo de la inversión, puede aumentar con la inflación, compensando gran parte de los efectos negativos de la inflación.

¿Es la inflación una preocupación en el entorno económico actual?

“La fuerte voluntad de las empresas de aferrarse a la mano de obra es una fuerte señal de la dificultad de reemplazar a los trabajadores”, dijo a Reuters John Ryding, economista jefe de RDQ Economics en Nueva York. . "En este punto, esperaríamos otro aumento sólido en el empleo (en marzo) y una caída en la tasa de desempleo al 4,0 por ciento".

Sin embargo, la inflación realmente no ha sido un problema durante varias décadas... eso generalmente significa que, tarde o temprano, vamos a ver presión inflacionaria nuevamente. Y con la Reserva Federal todavía cerca de los mínimos históricos para las tasas de interés, podría ser difícil combatirlo en este momento.

En este artículo, aprenderá sobre cinco clases de inversión diferentes y cómo funcionan durante los períodos inflacionarios.

Períodos inflacionarios históricos en los EE. UU.

La inflación se mide por el Índice de Precios al Consumidor (IPC), que publica mensualmente la Oficina de Estadísticas Laborales del Departamento de Trabajo de EE. UU.

Para comprender cómo se desempeñaron ciertas clases de inversión durante los períodos inflacionarios, esos períodos deben definirse junto con lo que se considera una inflación superior al promedio. Los años 70 y 80 tuvieron la inflación reciente más alta, según InflationData.com. La tasa de inflación promedio de 1913 a 2013 fue de 3,22%. Cualquier valor superior al 3,22 % puede considerarse inflación alta.

Los siguientes son años recientes que tuvieron una inflación por encima del promedio:

- 2008:3,8 %

- 2005:3,4%

- 2000:3,4%

- 1991:4,2%

- 1990:5,4%

Entrando en la década de 1980, la inflación oscilaba entre el 1,9% y el 13,5%. 1986 fue el valor atípico con un 1,9%. En la década de 1970 osciló entre el 3,2 % y el 11,3 %.

Desempeño de la inversión durante períodos inflacionarios

Con algunos rangos de fechas recientes de alta inflación, es posible ver cómo se desempeñaron las diferentes clases de inversión.

Acciones de pequeña capitalización

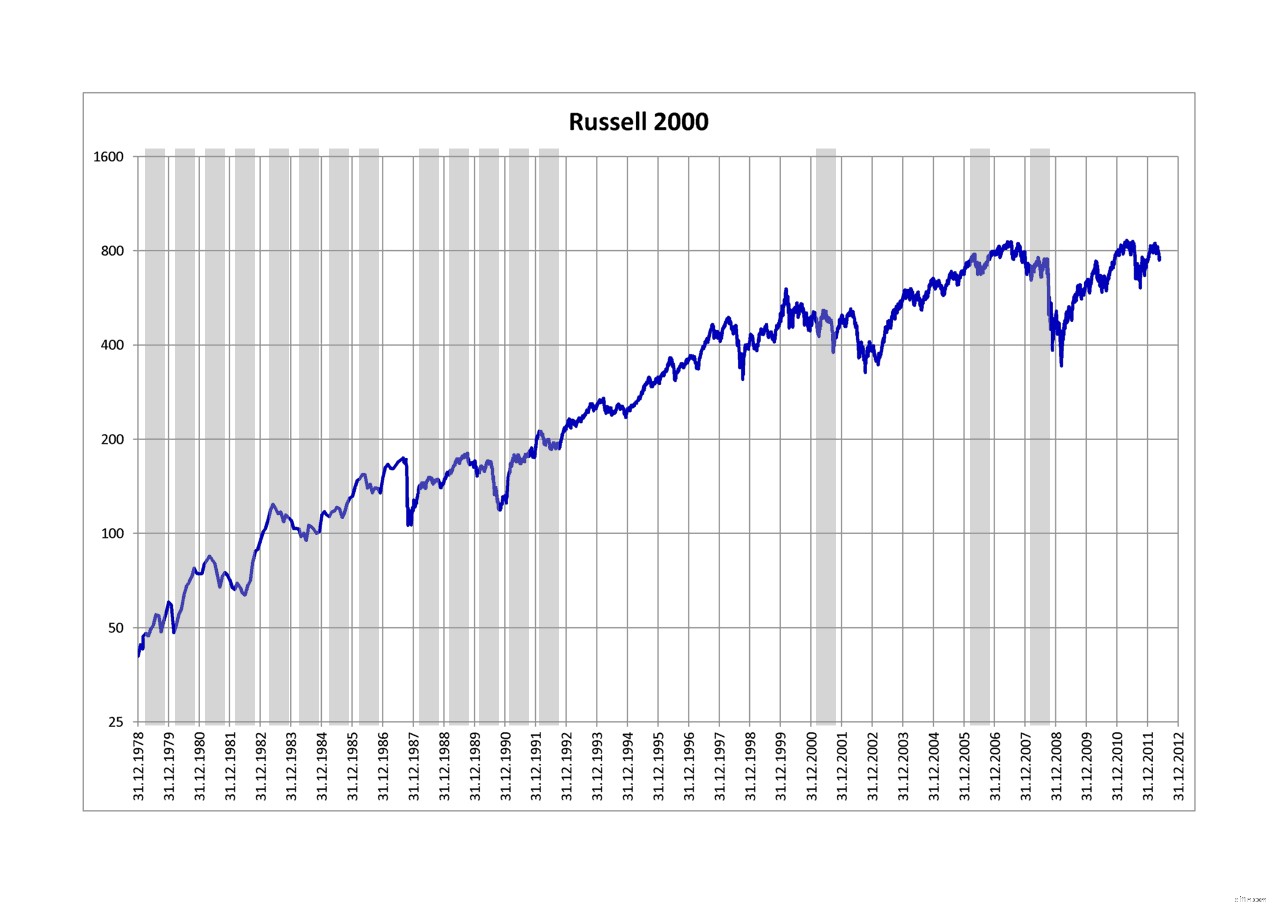

Fuente:por Jashuah:trabajo propio del cargador, datos de Yahoo.com, CC BY-SA 3.0, https://commons.wikimedia.org/w/index.php?curid=19555647

Los años inflacionarios están resaltados en gris. No parece haber ninguna correlación definitiva entre la inflación y las acciones de pequeña capitalización. Las empresas de pequeña capitalización aumentaron desde 1983 hasta mediados de 1985, cuando la inflación era del 3,2 %, 4,3 % y 3,6 %, respectivamente. Son casi tres años seguidos de aumento de las empresas de pequeña capitalización mientras la inflación sube y baja.

Productos básicos

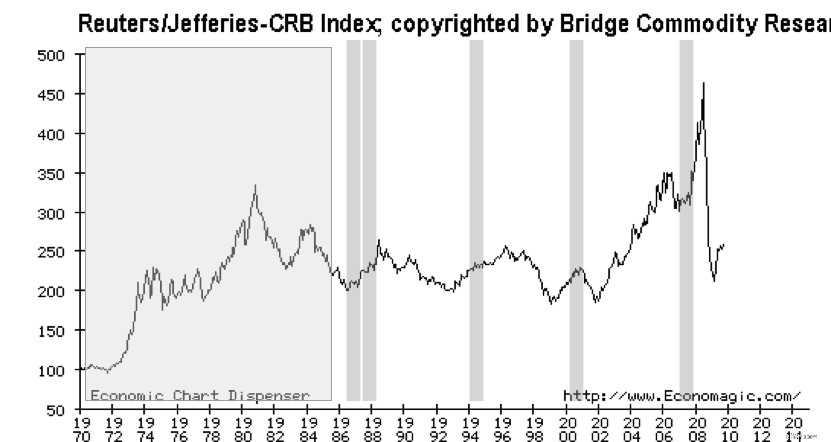

Fuente:https://www.econmagic.com

Según el gráfico anterior, las materias primas se comportaron bastante bien durante los períodos inflacionarios. Muchas veces están aumentando en general. El gráfico representa el índice de materias primas CRB. Esto es muy diferente de invertir en materias primas como la plata o el oro.

"Las materias primas son para los comerciantes, no para los inversores", dijo Jay Hatfield, cofundador y presidente de Infrastructure Capital Advisors, a U.S. Noticias .

Sin embargo, si cree que existe presión inflacionaria, podría ser beneficioso pasarse a las materias primas.

CONSEJOS

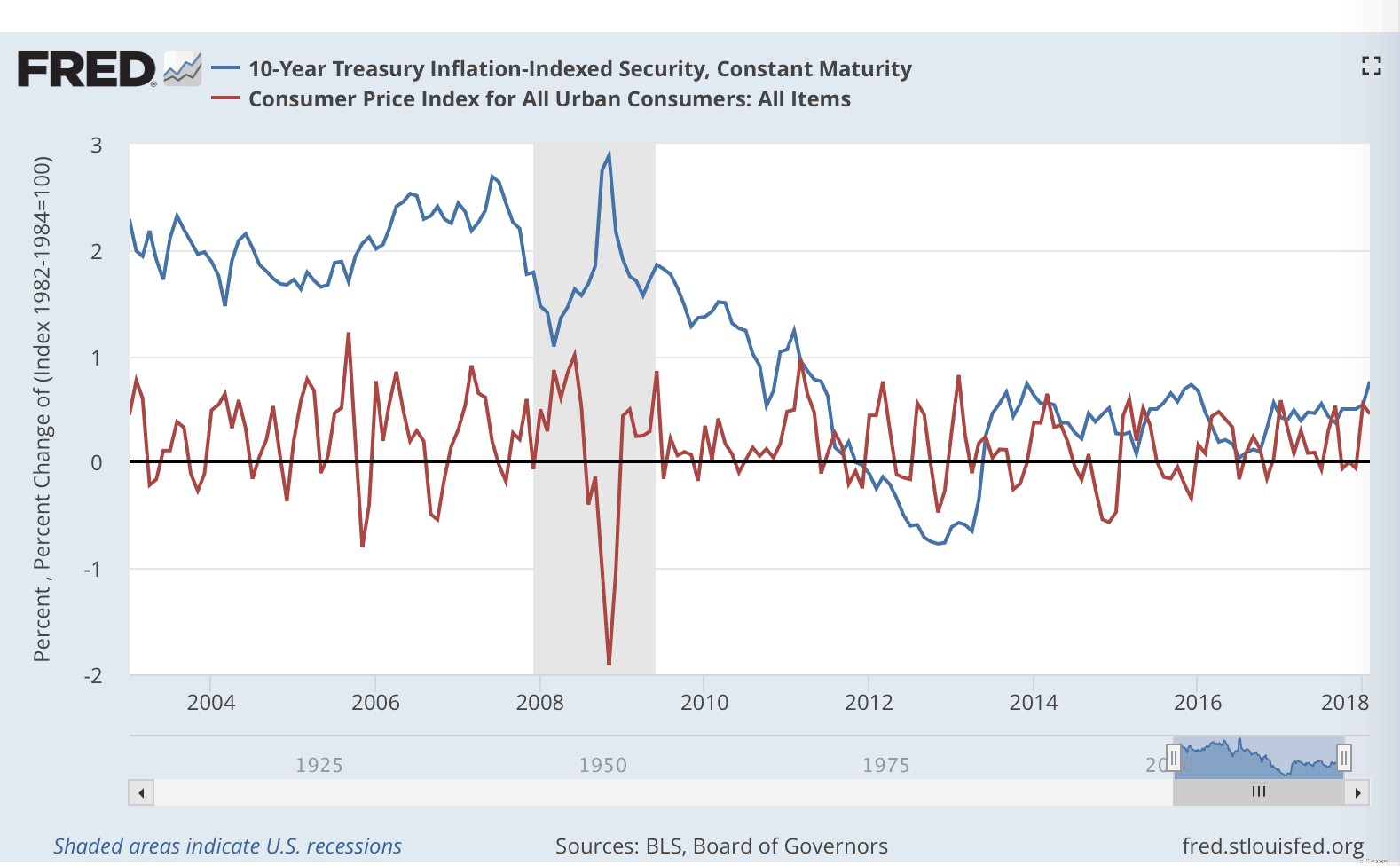

Los TIPS son un valor bastante reciente, formado en 1997. El gráfico anterior muestra los TIPS (línea azul) frente al CPI (línea roja), que no está ajustado estacionalmente. A partir del gráfico, es difícil saber si los TIPS fueron una buena inversión contra la inflación. En algunos casos lo fueron y en otros no. Desafortunadamente, no hay nada especial en los TIPS que los convierta en una excelente protección contra la inflación.

“Sin embargo, la década de 1990 fue una época diferente y durante la cual los rendimientos reales fueron mucho más altos, típicamente entre 3,5 y 4%. En aquellos días, el mercado de TIPS no era tan grande ni se negociaba tan activamente, y los rendimientos reales no se movían demasiado. Hoy, sin embargo, los rendimientos reales están por debajo del 1,5 %, en parte porque mucha gente ha comprado TIPS para protegerse de la inflación, lo que eleva los precios y reduce los rendimientos reales. De hecho, 2009 fue el mayor hasta ahora en cuanto a entradas de fondos enfocados en TIPS, con más de $18 mil millones en la categoría”. Eric Jacobson, analista senior de investigación de gestión de Morningstar , explicado en un Morningstar artículo.

Bienes inmuebles ligeramente apalancados

¿Cómo les ha ido a los propietarios durante los períodos de inflación? A medida que aumenta la inflación, los precios de las viviendas generalmente también lo hacen. La mayoría de los propietarios harán un pago inicial del 20 al 30% de una casa. Su hipoteca es un préstamo de tasa fija, lo que significa que la casa está apalancada. A medida que aumenta la inflación, aumenta el valor de la vivienda, pero no el préstamo porque es fijo. Esto significa que el propietario acumula más capital y aumenta el valor de préstamo de su vivienda.

Por supuesto, ser propietario de una casa no es la única forma de poseer bienes raíces. Los REIT son derivados inmobiliarios que se pueden negociar como acciones.

"Los bienes raíces son una cobertura natural contra la inflación que también tiende a pagar un ingreso actual decente. Una canasta de REIT generalmente es una buena adición a cualquier cartera, y ahora más que nunca", dijo Charles Sizemore, fundador de Sizemore Capital Management, en un artículo. para EE.UU. Noticias .

Por eso nos encantan herramientas como Roofstock y Fundrise.

Recursos Naturales

La exposición a empresas del sector de los recursos naturales puede proporcionar una cobertura frente a la inflación. Estos negocios incluyen metales y minería, agronegocios y energía. Los ETF que tienen exposición al sector de los recursos naturales también pueden proporcionar una cobertura contra la inflación.

De 2002 a 2016, a medida que aumentaba el IPC (inflación), el índice de recursos naturales globales de S&P superó al índice mundial MSCI en rentabilidad.

Reflexiones finales

La parte difícil de invertir para la inflación es que varias de estas clases de activos funcionan muy mal fuera de esas circunstancias específicas. Y dado que no recomendamos sincronizar el mercado, podría ser difícil aprovechar cosas como productos básicos o recursos naturales.

Sin embargo, invertir en acciones de pequeña capitalización o bienes raíces es algo que funciona bien en muchos entornos diferentes y podría ser una inversión sólida a largo plazo.

Habilidades de inversión en acciones

- Las mejores cuentas de ahorro para recién nacidos

- Las 5 mejores coberturas para una caída en el S&P 500

- Los 10 mejores fondos de capital fijo (CEF) para 2021

- Las 21 mejores acciones para comprar para el resto de 2021

- Los 5 mejores fondos de vanguardia para jubilados

- Los 10 mejores ETF de Vanguard para una cartera muy barata

- Las 5 mejores inversiones para familias militares

- El mejor libro de inversiones para principiantes

- Los mejores tipos de inversiones a corto plazo para obtener el máximo beneficio

-

Los 8 mejores tipos de inversiones líquidas

Los 8 mejores tipos de inversiones líquidas La inversión líquida ofrece la oportunidad de construir su patrimonio mientras mantiene sus fondos fácilmente accesibles. Con la ayuda de inversiones líquidas, puede aumentar constantemente su patrimo...

-

Los mejores consejos para invertir $ 20k

Los mejores consejos para invertir $ 20k ¡Repasemos cómo invertir $ 20k! Si tiene $ 20 mil por ahí, ya sea en su cuenta de ahorros o acaba de entrar en dinero, es hora de hacer algo con ese dinero. Dejarlo reposar no hace nada por sus objeti...