Los préstamos basados en dispositivos móviles son enormes en Kenia, pero también tienen una desventaja

Durante los últimos 10 años, los préstamos basados en dispositivos móviles han crecido en Kenia. Algunas estimaciones sitúan el número de plataformas de préstamos móviles en 49. La industria no está regulada en gran medida, pero incluye importantes actores financieros. Bancos como Kenya Commercial Bank, Banco Comercial de África, Equity Bank y Coop Bank ofrecen préstamos móviles instantáneos.

Estos servicios de préstamos han sido posibles gracias a la creciente industria de la tecnología financiera (fintech).

Desde principios de la década de 2000, Kenia ha sido promocionada como un centro de innovación tecnológica del que han surgido nuevas ofertas financieras. M-Pesa de la empresa móvil Safaricom es un ejemplo bien conocido. No es ninguna sorpresa por lo tanto, que la tecnología y los préstamos no regulados se han desarrollado juntos con tanta fuerza en Kenia.

Los servicios de préstamos digitales parecen cerrar la brecha para los kenianos que no tienen cuentas bancarias formales, o cuyos ingresos no son lo suficientemente estables para obtener préstamos de instituciones financieras formales. Estos servicios han mejorado el acceso a préstamos, pero hay dudas sobre si se está abusando de los pobres en el proceso.

Quién pide prestado y por qué

Una encuesta publicada a principios de este año mostró que la inclusión financiera formal (acceso a productos y servicios financieros) había aumentado del 27% de la población de Kenia en 2006 al 83%. M-Pesa se lanzó en 2007.

Los servicios de dinero móvil han beneficiado a muchas personas que de otro modo habrían permanecido sin servicios bancarios. Estos incluyen a los pobres, la juventud, y mujeres.

El siguiente paso lógico fue hacer que los préstamos estuvieran disponibles. Los primeros préstamos móviles fueron emitidos en 2012 por Safaricom a través de M-Pesa.

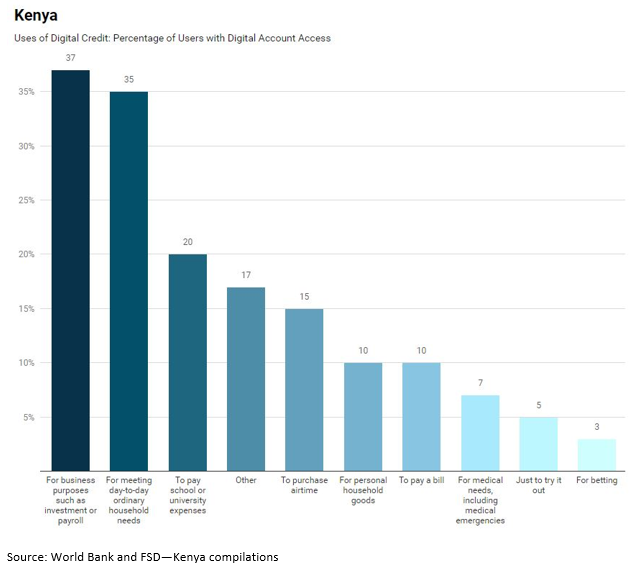

En 2017, la organización de inclusión financiera Financial Sector Deepening Kenya informó que la mayoría de los kenianos acceden al crédito digital para fines comerciales, como invertir y pagar salarios, y para satisfacer las necesidades diarias del hogar.

Algunos de sus hallazgos se ilustran en la siguiente figura.

Desempaquetando la historia de los préstamos digitales

Las implicaciones de estos hallazgos son dobles. El crédito digital puede ayudar a las pequeñas empresas a escalar y gestionar su flujo de caja diario. También puede ayudar a los hogares a hacer frente a situaciones como emergencias médicas.

Pero, como muestra la figura, 35% del endeudamiento es para consumo, incluidas las necesidades domésticas ordinarias, tiempo aire y enseres personales o domésticos. Estas no son las necesidades comerciales o de emergencia que muchos en el mundo de las inversiones prevén como un uso para el crédito digital.

Solo el 37% de los prestatarios reportaron haber usado crédito digital para negocios, y el 7% lo utilizó para emergencias. Muchos en el mundo del desarrollo pensaron que esta cifra sería mucho mayor.

Segundo, La rapidez y facilidad de acceso al crédito a través de aplicaciones móviles ha provocado que muchos prestatarios se endeuden mucho. En Kenia, al menos uno de cada cinco prestatarios tiene dificultades para pagar su préstamo. Esto es el doble de la tasa de préstamos comerciales en mora en la banca convencional.

A pesar de su pequeño tamaño, Los préstamos móviles suelen ser muy caros. Las tasas de interés son altas, algunas de hasta el 43%, y se cobra a los prestatarios por pagos atrasados.

El modelo de negocio de préstamos basados en dispositivos móviles depende de invitar constantemente a las personas a pedir préstamos. Los prestatarios potenciales reciben mensajes de texto y llamadas telefónicas no solicitados que los animan a pedir prestado a tasas extraordinarias. Algunas plataformas incluso se ponen en contacto con familiares y amigos de los prestatarios cuando buscan el reembolso.

Los clientes no siempre tienen claro qué tendrán que pagar en concepto de tarifas y tasas de interés o qué otros términos acordaron. El modelo ha sido acusado de hacer que los prestatarios, sin saberlo, entreguen partes importantes de sus datos personales a terceros y renuncien a sus derechos a la dignidad.

Preocupaciones y remedios

Existe preocupación sobre cómo el modelo empresarial puede hacer que las personas sean aún más vulnerables.

El más destacado es la cultura de la deuda que se ha convertido en un subproducto de los préstamos basados en dispositivos móviles:los prestatarios caen en la trampa de vivir de préstamos y acumular deudas incobrables.

Entonces, ¿Qué se puede hacer para mejorar el sistema para que todos se beneficien?

Primero, aunque los préstamos digitales son de bajo valor, pueden representar una parte significativa de los ingresos de los prestatarios. Esto significa que tendrán dificultades para devolverles el dinero. En general, el uso de costosos, crédito a corto plazo principalmente para consumo, junto con sanciones por pagos tardíos e impagos, sugiere que los prestamistas basados en dispositivos móviles deberían adoptar un enfoque más cauteloso en el desarrollo de los mercados crediticios digitales.

Segundo, algunos prestamistas digitales no están regulados por el Banco Central de Kenia. En general, Los proveedores de crédito digital no se definen como instituciones financieras según la Ley Bancaria actual, la Ley de Microfinanzas o la Ley del Banco Central de Kenia.

Las plataformas de préstamos móviles son ofrecidas por cuatro grupos principales:empresas prudenciales (como bancos, cooperativas de captación de depósitos y proveedores de seguros), entidades no prudenciales, organismos registrados y cooperativas que no aceptan depósitos, así como grupos informales como círculos de ahorro, empleadores, comerciantes y prestamistas.

Bajo la ley actual, el Banco Central de Kenia regula solo a los dos primeros miembros de esta lista. Por lo tanto, ambos deberían estar sujetos al límite de la tasa de interés que se introdujo en 2016. Pero algunas de las instituciones financieras reguladas que también ofrecen productos de crédito digital no han cumplido con el límite de la tasa de interés. argumentando que cobran una "tarifa de facilitación", y no intereses en sus productos de crédito digital.

Tercera, y estrechamente relacionado con el punto anterior, es el tema de la divulgación. Los prestatarios a menudo toman préstamos sin comprender completamente los términos y condiciones. Las divulgaciones deben incluir términos clave y todas las condiciones de los productos crediticios, como los costos del préstamo, tarifas de transacción en préstamos fallidos, productos empaquetados (servicios ofrecidos y cobrados en conjunto con el préstamo) y cualquier otra responsabilidad del prestatario.

Cuatro, Con 49 plataformas de préstamos digitales, es imperativo que los prestamistas sean monitoreados y evaluados para verificar su viabilidad y cumplimiento. Muchas plataformas de préstamos móviles son de propiedad privada (y algunas son de propiedad extranjera) y no están sujetas a leyes de divulgación pública.

Finalmente, cambios en el actual sistema de crédito digital en todas las categorías de préstamos:prudencial, no prudencial, entidades registradas e informales - son necesarias. Una falla obvia del sistema permite a los prestatarios buscar fondos de varias plataformas al mismo tiempo, creando un escenario de “pedir prestado a Pedro para pagar a Pablo”. Al mismo tiempo, se ha culpado a la Oficina de Referencia de Crédito del país por basar ocasionalmente sus informes en datos incompletos.

Los sistemas de informes crediticios deben ser más sólidos. Deben obtener información de todas las fuentes de crédito, incluidos los prestamistas digitales, para mejorar la precisión de las evaluaciones crediticias. Los esfuerzos para hacer que el sistema funcione mejor deben considerar si los modelos de evaluación de crédito digital son lo suficientemente sólidos y si se necesitan reglas para garantizar que los prestatarios primerizos no se enumeren de manera injusta. También podría haber reglas sobre préstamos imprudentes o requisitos de idoneidad para prestamistas digitales.

bancario

- Las desventajas de la ayuda financiera

- Hayne sostiene el fuego

- Préstamos entre pares frente a préstamos familiares

- 3 tipos de préstamos financieros militares para personal en servicio activo

- Volatilidad del mercado:desagradable pero inevitable

- Una guía para los préstamos entre pares (P2P)

- ¿Están garantizados los préstamos de persona a persona?

- Revisión de Lending Club:compra de préstamos en Lending Club

- Solicitud de préstamos Cuestionario de educación financiera

-

Los 3 principales riesgos de los préstamos P2P

Los 3 principales riesgos de los préstamos P2P Los riesgos de los préstamos entre pares que en realidad pueden resultar en pérdidas monetarias se dividen en tres categorías distintas. A continuación se presenta una lista de los principales tipos d...

-

5 errores fiscales que veo con demasiada frecuencia como planificador financiero certificado

5 errores fiscales que veo con demasiada frecuencia como planificador financiero certificado Estos son algunos errores fiscales comunes que se pueden evitar fácilmente. El código fiscal de los EE. UU. es complejo, incluso después de que la Ley de Empleos y Reducción de Impuestos simplific...