El apasionante mundo del comercio de bonos del tesoro (en serio)

Para algunas personas, la idea de negociar bonos evoca imágenes de Mortimer y Randolph bebiendo brandy con chaqueta de fumar, o tal vez jubilados que esperan pacientemente el pago de sus cupones semestrales. Tedioso, ¿Derecha? Pero luego hay algunos comerciantes para quienes los bonos representan lo más importante, El mercado más malo de todos ellos:el único que hace que el S&P 500 parezca un pipsqueak. ¿Quieres echar un vistazo detrás de la cortina para ver de qué se trata toda la emoción?

Los bonos no tienen que ser un marcador de posición para su dinero. Para algunos comerciantes, los bonos son solo otro instrumento comercial. Período. Y para algunos inversores, son una opción predeterminada para el dinero que no obtendrías, o no, invertir en acciones. Los planes financieros del tipo "cortador de galletas" a menudo sugieren que asigne un porcentaje de sus inversiones a bonos como un lugar "seguro" para su dinero. sin importar cuál sea la condición del mercado de bonos. Pero si alguna vez ha visto la negociación de futuros de bonos cuando las tasas de interés están en movimiento, puede cambiar su opinión. O al menos comprender la diferencia entre el dinamismo de los bonos como contrato de futuros y la seguridad relativa de los bonos como garantía de renta fija.

Cautiverio, Notas y facturas

Lo primero es lo primero. Cuando se habla de valores del Tesoro, muchos comerciantes utilizan el término "bonos" como descriptor general. Técnicamente, Los bonos del tesoro son inversiones a largo plazo con vencimientos de 10 años o más. Los vencimientos entre dos y 10 años se denominan "pagarés" y los vencimientos de un año o menos son "letras".

Un bono representa deuda a diferencia de una acción, que representa propiedad. Cuando compras un bono, ya sea del Tesoro de EE. UU., una corporación, un estado, o un municipio, esa entidad le está pidiendo dinero prestado y se compromete a pagarle una tasa de rendimiento fija más su dinero en una fecha de vencimiento futura. La probabilidad de que la entidad le pague el dinero se refleja en la calificación crediticia del emisor del bono. ¿Recuerda cuando EE. UU. Perdió su calificación AAA en 2011? Eso sucedió porque la gente pensó que era un poco menos probable que Estados Unidos pagara los pagos de bonos prometidos. Una calificación afecta naturalmente el precio y la volatilidad de un bono.

Debido a que la tasa de rendimiento es fija cuando se emite el bono, los precios de los bonos y las tasas de interés se mueven inversamente entre sí. Las tasas de interés suben los precios de los bonos bajan, y viceversa. Si un bono paga alguna tasa de cupón, decir, 5%, y las tasas de interés bajan al 4%, ese bono del 5% se vuelve más atractivo y la gente pagará más por él. Recuerde esta relación inversa entre las tasas de interés y los precios de los bonos. Es importante porque las expectativas de cambios en las tasas de interés pueden tener un gran impacto en los precios de los bonos. Y pequeña, los cambios incrementales en los precios de los bonos pueden tener un gran impacto en el rendimiento de un bono. El rendimiento es la tasa de cupón del bono dividida por el precio del bono.

Actúa según tu edad:madurez, Volatilidad, y precios de los bonos

Los bonos también tienen diferentes tiempos de vencimiento, que van desde certificados de depósito (CD) y letras del tesoro con vencimiento en unos pocos meses hasta bonos del Tesoro a 30 años. El vencimiento de un bono no solo afecta la tasa que ofrece, sino también su volatilidad de precios. En lenguaje sencillo, un bono con un plazo de vencimiento más corto, como una letra del tesoro a 90 días, generalmente tendrá una tasa de cupón más baja que un bono a 30 años porque las personas generalmente requieren menos rendimiento para asumir un riesgo en un período de tiempo más corto.

Un concepto algo más complejo es la relación entre el tiempo de vencimiento de un bono y la volatilidad de su precio. Sin entrar en todos los placeres de las matemáticas de bonos con duración y convexidad modificadas, Baste decir que el precio de un bono con más tiempo de vencimiento será más sensible a los cambios en las tasas de interés que un bono con menos tiempo. Puedes ver eso reflejado en la volatilidad implícita (IV) de las opciones sobre futuros para bonos de diferentes vencimientos. Por ejemplo, a principios de 2019, El IV general en opciones sobre futuros de bonos del Tesoro a 30 años fue del 6,4%, y el IV general en opciones sobre futuros de bonos del Tesoro a 10 años fue de 3,5%. Ambos tienen la misma calificación crediticia del gobierno de EE. UU., pero el mayor tiempo hasta el vencimiento del bono a 30 años significa mayores cambios de precio potenciales, lo que puede traducirse en un IV más alto en opciones sobre futuros de bonos. Cuando la IV es más alta, las primas de las opciones se vuelven más caras.

Okey, ¿Qué bonos?

Con un conocimiento básico de cómo funcionan los precios de los bonos, ahora tiene que examinar la gama de productos de bonos y deudas. La mayoría de los comerciantes e inversores generalmente consideran cuatro tipos:

- Los bonos gubernamentales y de agencias incluyen bonos del Tesoro de EE. UU. Y valores respaldados por hipotecas que tienen altas calificaciones crediticias y se negocian activamente.

- Bonos municipales son emitidos por entidades como ciudades y estados que utilizan impuestos y otros ingresos para pagar los bonos. Los munis son populares entre algunos inversores debido a ciertas ventajas fiscales, pero es posible que no se negocien activamente bonos municipales específicos, y los ingresos por intereses y las ganancias de capital de algunos pueden estar sujetos al impuesto mínimo alternativo.

- Bonos corporativos utilizar los ingresos de una empresa para pagar los bonos y ofrecer una gama mucho más amplia de calificaciones crediticias y rendimientos, desde nombres relativamente seguros hasta bonos "basura" de alto rendimiento. Aunque es posible que los operadores de bonos no negocien bonos corporativos por sí mismos, A veces, verán la diferencia en los rendimientos entre los bonos corporativos y los bonos del Tesoro para ver si uno puede estar sobrecomprado o sobrevendido en relación con el otro.

- Instrumentos de deuda a corto plazo normalmente incluyen letras del Tesoro y CD. Tienen diferentes niveles de calificación crediticia y es más probable que se ofrezcan con un descuento con el capital y los intereses pagados al vencimiento. Puede comprar cualquiera de estos bonos en su cuenta TD Ameritrade. Con TD Ameritrade CD Center y Bond Wizard, puede filtrar todas las ofertas de bonos para encontrar una que cumpla con sus criterios de calificación, madurez, y ceder, y cómprelo con unos pocos clics.

Todos estos instrumentos prometen pagar intereses y devolver su capital al vencimiento, pero pueden tener diferentes calificaciones, rendimientos, y vencimientos. Algunos se negocian más activamente que otros y ofrecen más flexibilidad. Los inversores minoristas no negocian fácilmente bonos extranjeros en EE. UU. e involucran riesgos monetarios y políticos que están más allá del alcance de este artículo.

En cuanto a negociar con ellos ...

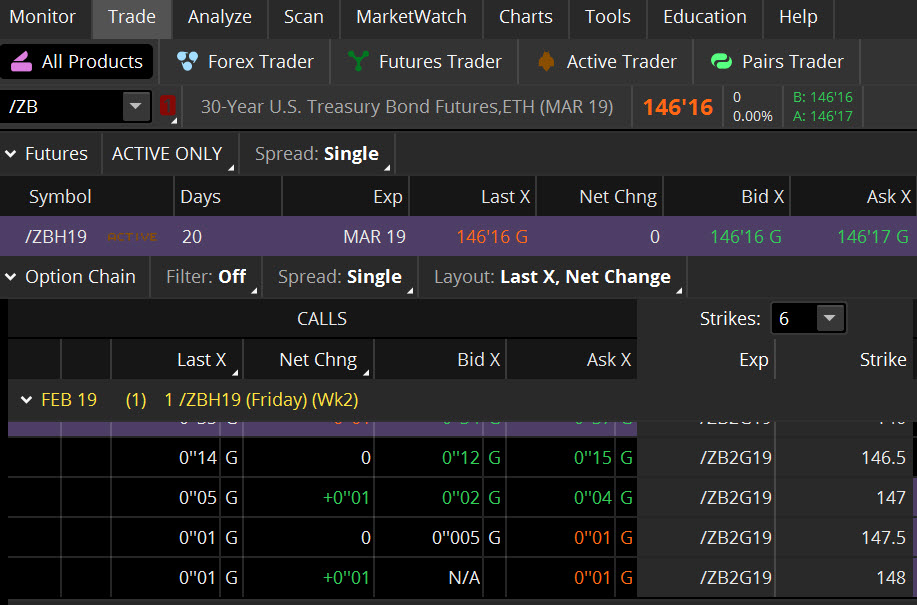

Si le pregunta a un comerciante cómo les va a los bonos hoy, probablemente responderá con una de dos cosas en mente:futuros de bonos del Tesoro a 30 años o futuros de bonos del Tesoro a 10 años. Estos contratos y sus opciones son los productos de bonos negociados más activamente para inversores minoristas y comerciantes. Munis y CD son agradables, pero cuando los comerciantes negocian "bonos, ”En su mayoría negocian bonos y pagarés y opciones de futuros. Si desea negociar futuros de bonos, necesitará una cuenta de futuros. Se requieren ciertas calificaciones y permisos para negociar futuros u opciones sobre futuros (consulte la figura 2 al final de este artículo). Pero cualquier cliente de TD Ameritrade puede ver cotizaciones de futuros en la plataforma thinkorswim. Por ejemplo, escriba el símbolo de la raíz / ZB (para futuros de bonos a 30 años) o / ZN (para futuros de notas a 10 años) en un campo de símbolo para ver cotizaciones, gráficos y opciones. (Ver figura 1.)

FIGURA 1:COTIZACIONES DE FUTUROS DE BONOS. Lanzar cotizaciones de bonos en thinkorswim es fácil. Simplemente vaya a la pestaña Comercio y escriba el símbolo (/ ZB se muestra aquí). La cotización que ve es la negociación de contratos de futuros más "activa". Solo con fines ilustrativos.

Tirando de cotizaciones

Cuando tira hacia arriba / ZB en el Comercio pestaña de pensadores nadar, extrae las cotizaciones de todas las fechas de vencimiento de los futuros de bonos, que son siempre en marzo, Junio, Septiembre, y / o diciembre. El contrato de futuros que se negocia más activamente, que suele ser el que tiene más volumen y menos tiempo para la expiración, está convenientemente marcado como "Activo".

Interesado en privilegios de margen?

Conozca los beneficios y riesgos del comercio de márgenes.

Cuando tira hacia arriba / ZB en el Comercio pestaña, también verá muchas opciones de futuros de bonos del Tesoro. Las opciones tienen diferentes vencimientos. Las opciones expirarán en, y tienen un precio reducido, el contrato de futuros con el vencimiento correspondiente. Por ejemplo, Abril, Mayo, y las opciones de futuros de bonos del Tesoro de junio vencen en los futuros de bonos del Tesoro de junio. Las opciones de septiembre expiran en los futuros de bonos del Tesoro de septiembre. Los vencimientos de las opciones son un poco extravagantes. Su último día de negociación es el último viernes que precede al menos dos días hábiles al último día hábil del mes anterior al mes de vencimiento indicado de las opciones. Así que las opciones de junio dejan de cotizar el tercer viernes de mayo. Las opciones sobre futuros de bonos también son de estilo estadounidense, lo que significa que pueden ejercitarse en cualquier momento antes de su vencimiento, inclusive, y están físicamente asentados. Eso significa que usted compra o vende un contrato de futuros de bonos por cada opción que se ejerce o se asigna.

Una diferencia principal entre los futuros de bonos, opciones sobre futuros, y las opciones sobre acciones son valor en puntos. Verá futuros de bonos cotizados en incrementos de 1/32 y opciones en incrementos de 1/64. Si / ZB tiene un precio de 145,20, eso significa que el precio de los futuros es 145 y 20/32. Una opción en / ZB podría ser "58 oferta y" 60 demanda. Eso es 58/64 de oferta y 60/64 de demanda. Multiplica cada uno de ellos por $ 1, 000 para obtener el valor total en puntos, como un cambio de un punto en los futuros u opciones de bonos vale $ 1, 000. Para aclarar más, si vendió una llamada a 147 y compró una llamada a 148 para crear un margen vertical en / ZB para un crédito neto de "22, ese crédito es 22/64, y generaría $ 343.75 en efectivo en su cuenta. La pérdida potencial máxima en el comercio es la diferencia entre los strikes de un punto, que vale $ 1, 000, menos el crédito. Por ejemplo, $ 1, 000 - $ 343,75 =$ 656,25. Eso también es 42/64 veces $ 1, 000. Entonces, vender una vertical de un punto en futuros de bonos con una ganancia máxima de 22/64 tiene una pérdida potencial máxima de 42/64 (antes de comisiones).

Requisitos de margen

A febrero de 2019, el requisito de margen en cada contrato de futuros de bonos es de aproximadamente $ 2, 800. El requisito de margen para los futuros de bonos lo establece la bolsa y está sujeto a cambios en cualquier momento. Tenga en cuenta que aunque las bolsas establecen los requisitos de margen mínimo para futuros, su corredor puede tener un requisito de margen más alto si lo considera necesario. Los requisitos de margen para las opciones de bonos utilizan un método llamado SPAN (análisis de riesgo de cartera estándar), que determina la pérdida potencial de la posición en base a diferentes escenarios en el precio de futuros de bonos, tiempo, y volatilidad. Es similar al margen de cartera para cuentas de capital.

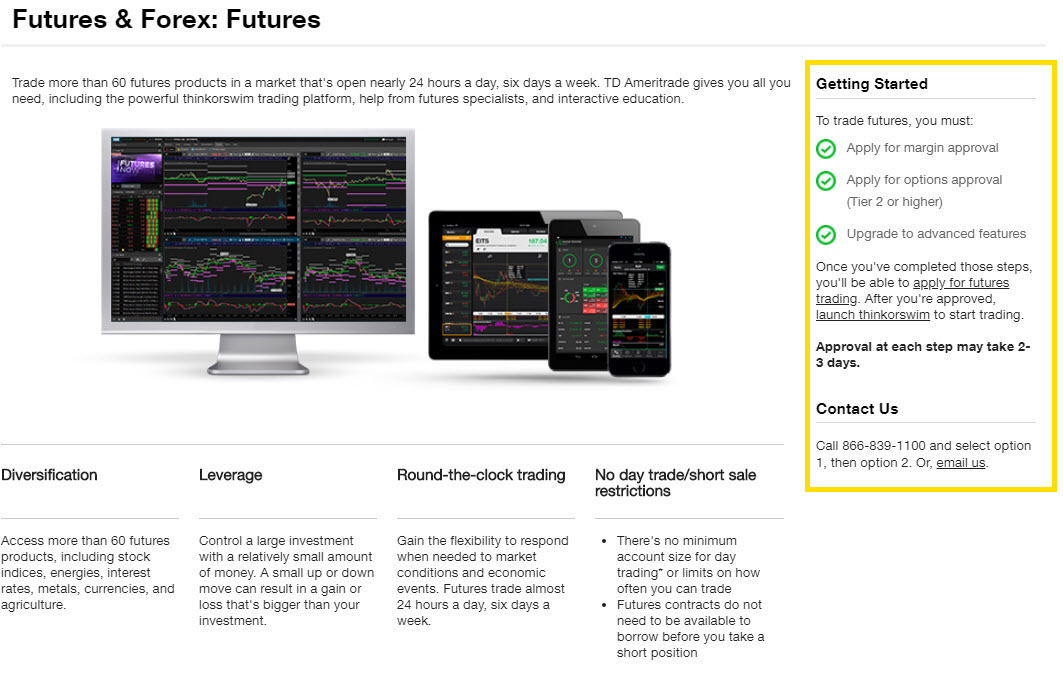

¿Interesado en solicitar una cuenta de futuros? Consulte la figura 2 a continuación.

FIGURA 2:ABRIR UNA CUENTA DE FUTUROS. Para solicitar la negociación de futuros, su cuenta debe estar habilitada para margen, Opciones de Nivel 2 (Nivel 3 para opciones sobre futuros), y funciones avanzadas. Verificar, inicie sesión en su cuenta en el sitio web de TD Ameritrade y navegue hasta Comercio> Futuros . Eche un vistazo al Empezando sección (resaltada). Desde allí, puede solicitar los requisitos previos necesarios o para el comercio de futuros.

Escoger estrategias

Las estrategias que utiliza para los futuros y las opciones de bonos pueden basarse en la probabilidad y la volatilidad, similar a las estrategias de opciones sobre acciones. Los bonos solo ofrecen al comerciante oportunidades comerciales adicionales, particularmente en torno a eventos económicos como reuniones de la Fed e informes de empleo. Puede ser alcista o bajista a largo plazo con respecto a los bonos si espera que las tasas de interés disminuyan o aumenten con el tiempo en función de la actividad económica de EE. UU. pero los futuros a 30 años suelen realizar cambios de precio lo suficientemente grandes al alza y a la baja diaria y semanalmente para adaptarse a los revendedores y comerciantes de swing que buscan capturar movimientos a corto plazo. Pero, por supuesto, El rendimiento pasado no es garantía de resultados futuros. Los operadores de opciones a menudo utilizan estrategias de riesgo definido, como verticales y cóndores de hierro, para especular sobre la subida de los bonos. abajo, o de lado. Es mejor mantener el tamaño de su posición pequeño mientras aprende a negociar opciones de futuros de bonos. Se negocian activamente con márgenes de oferta / demanda ajustados, pero los enlaces pueden moverse bruscamente en cuestión de minutos.

Ya sea que esté listo para comenzar a operar en el campo de los bonos, o simplemente quieres empezar como espectador, familiarícese con las herramientas de negociación de bonos en el sitio web de TD Ameritrade y la plataforma thinkorswim y es posible que se encuentre enseñándole a su planificador financiero una o dos cosas en su próxima reunión.

El comercio de futuros y opciones de futuros es especulativo, y no es apto para todos los inversores. Lea la Divulgación de riesgos para futuros y opciones

Las cuentas de futuros no están protegidas por la Securities Investor Protection Corporation (SIPC).

Servicios de negociación de futuros y opciones de futuros proporcionados por TD Ameritrade Futures &Forex LLC. Los privilegios comerciales están sujetos a revisión y aprobación. No todos los clientes calificarán.

Negociación de futuros

-

Una descripción general de las cuentas de custodia y el plan 529

Una descripción general de las cuentas de custodia y el plan 529 Hablemos de ahorrar para su hijo a través de cuentas de custodia y el plan 529b. No es ningún secreto que la universidad es cara. Los padres se han dado cuenta y están haciendo del ahorro una priorida...

-

¿Deberían los autónomos aprovechar una IRA?

¿Deberían los autónomos aprovechar una IRA? Uno de los preciosos Oh, cosas tan dulces a las que renuncias cuando te conviertes en autónomo es un plan 401 (k) patrocinado por el empleador, junto con las contribuciones equivalentes. Pero en el ot...

-

35 deliciosas comidas frugales para cada categoría de alimentos

35 deliciosas comidas frugales para cada categoría de alimentos Para mucha gente, los alimentos constituyen una de las partidas más importantes del presupuesto. Y sé por experiencia lo frustrante que puede ser tratar de reducir sus gastos en comestibles con poco o...

-

20 importantes lecciones de vida que todos necesitamos (que también ayudarán a sus finanzas)

20 importantes lecciones de vida que todos necesitamos (que también ayudarán a sus finanzas) ¿Sabías que muchas de nuestras lecciones de vida más importantes pueden enseñarnos un par de cosas sobre cómo manejar también nuestro dinero? ¡Eso es correcto! Muchos de los principios por los que apr...