¿Cuál es la fecha límite de contribución para un SEP?

Debe hacer su contribución al SEP antes de la fecha límite de presentación de impuestos.

Debe hacer su contribución al SEP antes de la fecha límite de presentación de impuestos. Si trabaja por cuenta propia o es propietario de una pequeña empresa, puede reducir su obligación tributaria mientras guarda dinero para el futuro. Cuando abre y financia una SEP-IRA, puede tomar una deducción de impuestos por la cantidad que ingresó, reducir su renta imponible y su obligación tributaria. Pero dado que la cantidad que puede depositar en un SEP está determinada por los ingresos de su negocio o trabajo por cuenta propia, Es mejor esperar hasta que todas las cifras estén listas antes de finalizar su contribución anual.

Fecha límite de impuestos

Las reglas que rigen la SEP-IRA son similares a las pautas para otros tipos de cuentas IRA, incluidas las cuentas IRA deducibles y las cuentas IRA Roth. Esto significa que no tiene que finalizar su contribución SEP-IRA al final del año calendario. De hecho, es posible que no tenga toda la información necesaria para calcular su SEP-IRA máximo, ya que la cantidad que puede contribuir depende de la cantidad de ingresos que tuvo durante el año. Puede esperar hasta la fecha límite de presentación de impuestos del 15 de abril para hacer su contribución SEP-IRA del año anterior.

Extensiones de presentación

Si su empresa necesita presentar una extensión, esa extensión también le da tiempo adicional para hacer su contribución SEP-IRA. Si presenta una prórroga de seis meses antes de la fecha límite del 15 de abril, tiene hasta el 15 de octubre para hacer su contribución SEP-IRA anual. Asegúrese de mantener un registro cuidadoso de cualquier contribución SEP-IRA que realice, incluidos los realizados antes y después de la presentación de la prórroga.

Ingresos de trabajo por cuenta propia

El SEP-IRA está diseñado para personas con ingresos de trabajo por cuenta propia o de una pequeña empresa. Si todos sus ingresos provienen de salarios, no puede contribuir a un SEP-iRA. Sin embargo, si obtiene parte de sus ingresos del salario y parte del trabajo por cuenta propia, puede contribuir a una SEP-IRA. Puede contribuir a una SEP-IRA incluso si contribuye a una IRA regular o Roth utilizando los ingresos salariales. Esto puede reducir su factura de impuestos y, al mismo tiempo, ayudarlo a acumular sus ahorros para la jubilación.

Calculadoras SEP

La cantidad de dinero que puede depositar en un SEP-IRA depende de los ingresos generados por su pequeña empresa o actividades de trabajo por cuenta propia. La forma más fácil de determinar su contribución máxima de SEP-IRA es utilizar una calculadora de SEP-IRA. Muchos fondos mutuos y firmas de corretaje que ofrecen cuentas SEP-IRA también proporcionan calculadoras SEP-IRA que los dueños de negocios y los trabajadores independientes pueden usar para maximizar sus contribuciones. Si usa un paquete de software de preparación de impuestos, ese software también puede incluir un maximizador SEP-IRA que calcula la cantidad máxima que puede poner en su SEP-IRA.

Artículos Destacados

- ¿Cuál es el límite de ingresos para la elegibilidad para la subvención Pell?

- ¿Cuáles son los factores para preparar un presupuesto?

- ¿Cuáles son las pautas de ingresos bajos para Florida?

- ¿Cuáles son las limitaciones de las declaraciones de ingresos?

- ¿Cuál es la contribución máxima para un 401k?

- ¿Qué es el mercado gris de acciones?

- ¿Cuál fue el máximo histórico para el Dow?

- ¿Cuáles son los requisitos para abrir una cuenta IRA?

- ¿Qué es la clase capitalista?

-

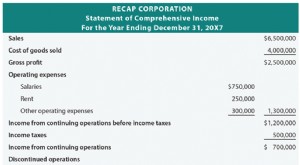

¿Qué es el estado de resultados integrales?

¿Qué es el estado de resultados integrales? El estado de resultados integrales es un estado financiero Análisis de estados financieros Cómo realizar Análisis de estados financieros. Esta guía le enseñará a realizar un análisis del estado financ...

-

¿Cuál es la regla del 4% para los retiros de jubilación?

Dentro del vasto tema de la jubilación, el concepto de la regla del 4% golpea directamente en el centro de las preocupaciones de la mayoría de las personas:¿cuánto dinero es suficiente dinero para ten...