Cómo eliminar préstamos estudiantiles cerrados del informe de crédito

Los préstamos para estudiantes en su informe crediticio pueden afectar negativamente el puntaje FICO. Si está pensando en eliminarlos, no siempre es posible. Cuando la información sea precisa, solo puede esperar hasta que desaparezca de los registros. Si nunca ha obtenido el préstamo estudiantil en cuestión, o sus detalles son defectuosos, hay algunas cosas que puede hacer.

Efectos negativos en su puntuación

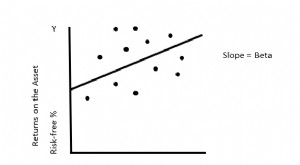

Los datos de sus informes de las principales oficinas:Equifax, TransUnion, y Experian:determina su estado en el sistema FICO. Por ejemplo, cualquier cosa por encima de 800 es excepcional, mientras que cualquier valor entre 500 y 600 es pobre. El total se compone de cinco elementos, donde el historial de pagos es el más influyente. Determina el 35% de la puntuación, por lo que los pagos atrasados pueden causar daños sustanciales.

Si ha pagado el préstamo estudiantil en su totalidad, pero su historial registrado incluye pagos atrasados, estos permanecerán en los registros durante 7 años. Si alguna información es incorrecta, Las compañías de ayuda crediticia en creditrepairpartner.com lo ayudarán a hacer que desaparezca. Identificarán los errores más dañinos, recopilar pruebas para refutarlos, y comunicarse con las oficinas y los prestamistas para eliminar las entradas.

¿Puede eliminar los préstamos cerrados de sus registros?

Manténgase alejado de las empresas que prometen eliminar cualquier elemento independientemente de su precisión. Eliminar la información correcta es absolutamente imposible. Si los detalles de sus préstamos están en regla, no hay forma de hacerlos desaparecer. Todo lo que puede hacer es reconstruir su historial obteniendo nuevos préstamos y devolviéndolos diligentemente.

Paso 1. Recopilación de informes

Entonces, ¿Cómo se pueden eliminar las inexactitudes? El primer paso es recopilar sus registros oficiales. Ahora y hasta el 20 de abril 2022, esto se puede hacer todas las semanas. Vaya a www.annualcreditreport.com y envíe su solicitud. Descargar las copias es la forma más rápida, pero también puede llamar a la organización o enviar una carta formal. Antes de la pandemia solo podías hacerlo una vez al año.

Paso 2. Análisis

Una vez que se recopilan los datos, escudriñar los registros que van línea por línea. Aparte de los préstamos estudiantiles inexistentes, podría haber otra información falsa que afecte la puntuación. Al analizar los registros, es fundamental considerar los datos de las tres fuentes. Cada prestamista puede compartir sus registros con una sola agencia, entonces necesitas una imagen completa.

Desafortunadamente, las inexactitudes no son infrecuentes, razón por la cual la industria de la reparación está prosperando. Muy pocos consumidores tienen la experiencia y la paciencia necesarias para lograrlo por sí mismos. Los profesionales les ayudan a conseguir el objetivo de forma más rápida y eficaz.

Paso 3. Recopilación de pruebas

Después de encontrar los errores, debe recopilar evidencia de respaldo, como extractos bancarios. Si va a disputar pagos atrasados o atrasados, También puede recopilar correos electrónicos que muestren que realizó todos los pagos a tiempo.

Paso 4. Disputas formales

Los datos defectuosos pueden desaparecer de sus registros en dos casos:(a) el prestamista deja de informarlos, o (b) la oficina lo elimina. Significa que puede comunicarse con el prestamista o escribir directamente a la agencia de recopilación de datos. No se eliminará ninguna información a menos que demuestre que es falsa.

Cualquier comunicación de este tipo debe estar escrita de manera que tenga pruebas sólidas. Puede comenzar comunicándose con el prestamista para informarle de los errores. Envíe comprobantes y solicite que se eliminen los datos de los informes. Si no recibe respuesta en 2-3 semanas, Traiga la artillería pesada:escriba una carta formal de disputa a TransUnion u otra oficina involucrada.

Los consumidores que quieran hacer todo por sí mismos pueden encontrar plantillas en el sitio web de la Oficina de Protección Financiera del Consumidor. La organización tendrá 30 días para responder. Ahora, es posible enviar cartas de disputa en línea, pero puede elegir correo certificado para tener prueba del intercambio.

La oficina considerará sus pruebas y se pondrá en contacto con el prestamista para tomar una decisión. Si se realizan cambios en sus registros, recibirá una copia gratuita del documento enmendado. De lo contrario, la oficina puede solicitar información adicional, lo que prolonga el proceso.

Beneficios de mantener registros de préstamos cerrados

Si realmente sacó el préstamo en cuestión, todo lo que puede hacer es eliminar los detalles incorrectos asociados con él. El préstamo en sí permanecerá en sus registros, pero no siempre es algo malo. De hecho, puede ser bueno para su puntuación. He aquí por qué.

Si el historial de pagos es perfecto o solo menciona algunos errores antiguos, esto tiene un efecto positivo en su estado. Los componentes del cálculo FICO incluyen la duración de su historial y combinación de crédito:el uso de diferentes formas de crédito. Cuando los datos son positivos, permanecerá en sus registros durante 10 años, 3 años más que la mayoría de los elementos negativos.

Finanzas personales

- Cómo verificar su puntaje de crédito en línea de forma gratuita

- 4 consejos para utilizar su FSA 2021

- ¿Necesita vender su casa? Aquí está cómo dejarlo ir

- ¿Qué debería uno saber todo sobre Bitcoin?

- Cómo responder a la vergüenza doméstica

- Los precios al consumidor aumentaron en octubre. ¿Cuándo se detendrá la inflación?

-

Cómo detener las compras en línea:romper el hábito

Cómo detener las compras en línea:romper el hábito ¿Se pregunta cómo dejar de comprar en línea? No es difícil volverse adicto a las compras en línea. Con la accesibilidad de Internet y las aplicaciones de compras, Los minoristas le han facilitado enor...

-

12 molestas comisiones bancarias y cómo evitarlas

12 molestas comisiones bancarias y cómo evitarlas En años recientes, hemos visto mucho sobre los costos crecientes asociados con la banca. Buscando formas de aumentar las ganancias, los bancos están recurriendo a las comisiones a un ritmo cada vez ma...

-

Patrimonio total frente a activos netos

Patrimonio total frente a activos netos El balance es un registro anual de la situación financiera de una empresa. De todos los estados financieros, el balance general puede considerarse el más importante si por la única razón que casi tod...

-

¿Puede un propietario demandar a la HOA por no seguir las reglas y regulaciones de CC &Rs?

¿Puede un propietario demandar a la HOA por no seguir las reglas y regulaciones de CC &Rs? Los propietarios pueden demandar a las HOA mal administradas. Una asociación de propietarios, para HOA para abreviar, es una empresa creada para administrar y regular una subdivisión o desarrollo de ...