¿Qué es el rendimiento financiero?

El desempeño financiero es una evaluación completa de la posición general de una empresa en categorías como activos, pasivo, capital, gastos, ingresos, y rentabilidad global. Se mide a través de varias fórmulas relacionadas con el negocio que permiten a los usuarios calcular detalles exactos sobre la eficacia potencial de una empresa.

Para usuarios internos, El desempeño financiero se examina para determinar el bienestar y la posición de sus respectivas empresas, entre otros puntos de referencia. Para usuarios externos, El desempeño financiero se analiza para determinar las posibles oportunidades de inversión y determinar si una empresa vale la pena.

Antes de que se puedan hacer cálculos sobre ciertos indicadores financieros que establecen el desempeño general, debe realizarse un análisis del estado financiero.

¿Qué es el análisis de estados financieros?

El análisis de estados financieros es un proceso realizado en organizaciones por partes internas y externas para obtener una mejor comprensión de cómo se está desempeñando una empresa. El proceso consiste en analizar cuatro estados financieros críticos en una empresa.

Los cuatro estados que se estudian extensamente son el balance de una empresa, estado de resultados, estado de flujo de efectivo, e informe anual.

1. Balance

En el análisis de estados financieros, Se analiza el balance de una organización para determinar la eficiencia operativa de una empresa.

Primeramente, El análisis de activos se realiza y se centra principalmente en activos más importantes, como efectivo y equivalentes de efectivo, inventario, y PP&E, que ayudan a predecir el crecimiento futuro.

Próximo, Los pasivos a largo y corto plazo se examinan para determinar si existen problemas futuros de liquidez o de pago de deudas que la organización no pueda cubrir.

Finalmente, se inspecciona la sección de capital del propietario de una empresa, permitiendo al usuario determinar el capital social distribuido dentro y fuera de la organización.

2. Estado de resultados

En el análisis de estados financieros, Se investiga el estado de resultados de una empresa para determinar la rentabilidad general presente y futura.

El examen del estado de resultados de los años fiscales anteriores y actuales de una empresa permite al usuario determinar si existe una tendencia en los ingresos y gastos. que a su vez, muestra el potencial para aumentar la rentabilidad futura.

3. Estado de flujo de efectivo

Un estado de flujo de efectivo es fundamental en el análisis de un estado financiero para identificar dónde la organización genera y gasta el dinero.

Si un segmento de la empresa está experimentando grandes salidas, para seguir siendo viable, la empresa debe estar generando entradas a través de financiamiento o venta de activos.

4. Informe anual

La última declaración, el informe anual, proporciona información cualitativa que es útil para analizar más a fondo las actividades operativas y financieras generales de una empresa.

El informe anual consta de todas las declaraciones enumeradas anteriormente, pero agrega ideas y narrativas adicionales sobre figuras críticas dentro de la organización.

Los conocimientos y descripciones adicionales dentro del informe anual incluyen un extenso desglose narrativo de los diversos segmentos comerciales, puntos de referencia, y crecimiento general.

Como un todo, El análisis del desempeño financiero es fundamental, ya sea que se realice para uso interno o externo, porque ayuda a determinar el crecimiento futuro potencial de una empresa. estructura, eficacia, y más importante, rendimiento.

Medir el desempeño financiero

A través de un análisis de desempeño financiero, se calculan fórmulas y ratios financieros específicos, cuales, en comparación con métricas históricas y de la industria, proporciona información sobre la situación financiera y el rendimiento de una empresa.

Al calcular el rendimiento financiero, Hay siete índices críticos que se utilizan ampliamente en el mundo empresarial para ayudar y evaluar el desempeño general de una empresa.

1. Margen de beneficio bruto

El margen de utilidad bruta es una proporción que mide la cantidad restante de ingresos que queda después de deducir el costo de ventas.

La relación es útil porque indica como porcentaje la porción de cada dólar de ventas que se puede aplicar para cubrir los gastos operativos de una empresa.

2. Capital de trabajo

La medición del capital de trabajo se utiliza para determinar los activos netos líquidos de una organización disponibles para financiar las operaciones diarias.

Determinar la liquidez en una empresa es importante porque indica si una empresa posee recursos que se pueden convertir rápidamente en efectivo si es necesario.

3. Razón actual

El índice actual es un índice de liquidez que ayuda a una empresa a determinar si posee suficientes activos corrientes para cubrir o pagar sus pasivos corrientes.

4. Tasa de rotación de inventarios

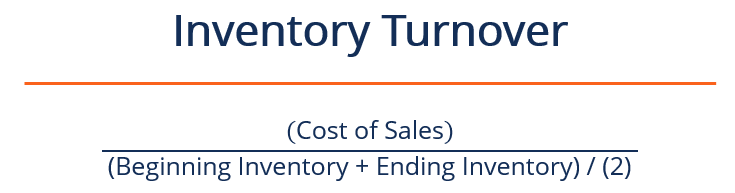

El índice de rotación de inventario es un índice de eficiencia que se utiliza para medir la cantidad de veces que una empresa vende su inventario promedio en un año fiscal.

La proporción es beneficiosa porque le permite a la organización determinar fácilmente si su inventario tiene demanda, obsoleto, o si llevan demasiado.

4. Apalancamiento

El apalancamiento es un multiplicador de capital que una empresa calcula para ilustrar cuánta deuda se está utilizando realmente para comprar activos.

El multiplicador de apalancamiento permanece en uno si todos los activos se financian con capital, pero comienza a aumentar a medida que se utiliza cada vez más deuda para comprar activos.

5. Rentabilidad de los activos

Rendimiento de los activos, Como el nombre sugiere, ayuda a una organización a determinar qué tan bien se están empleando sus activos para ser más rentables.

Si los activos no se utilizan de forma eficaz, la suma de la rentabilidad de los activos de la empresa será baja.

6. Rentabilidad sobre el capital

Similar al rendimiento de los activos, el rendimiento sobre el capital es un índice de rentabilidad que se utiliza para analizar la eficacia del capital, cuales, Sucesivamente, genera beneficios para los inversores.

Un mayor rendimiento del capital social sugiere que los inversores obtienen ingresos a una tasa mucho más eficiente. que es más rentable para la empresa en su conjunto.

Más recursos

CFI ofrece la página del programa Commercial Banking &Credit Analyst (CBCA) ™ - CBCAG Obtenga la certificación CBCA ™ de CFI y conviértase en un analista de banca comercial y crédito. Inscríbase y avance en su carrera con nuestros programas y cursos de certificación. programa de certificación para aquellos que buscan llevar sus carreras al siguiente nivel. Para seguir aprendiendo y avanzar en su carrera, los siguientes recursos serán útiles:

- Análisis de Estados Financieros Análisis de Estados Financieros Cómo realizar Análisis de Estados Financieros. Esta guía le enseñará a realizar un análisis del estado financiero del estado de resultados,

- Razones financieras Razones financieras Las razones financieras se crean con el uso de valores numéricos tomados de los estados financieros para obtener información significativa sobre una empresa.

- Ingresos frente a ingresos frente a ganancias Ingresos frente a ingresos frente a ganancias Ingresos, ingresos, y las ganancias son probablemente los tres conceptos más utilizados en contabilidad y finanzas. Todos los términos denotan medidas de un

- Proyectar elementos de línea del balance general Proyectar elementos de línea del balance general Proyectar elementos de línea del balance general implica analizar el capital de trabajo, PP&E, deuda capital social e ingresos netos. Esta guía desglosa cómo calcular

Artículos Destacados

-

¿Qué es MiFID II?

¿Qué es MiFID II? MiFID II es la revisión de la Directiva de Mercados de Instrumentos Financieros (MiFID), publicado originalmente en 2004. Es la base de la legislación financiera de la Unión Europea Unión Económica Un...

-

¿Qué es el análisis financiero?

¿Qué es el análisis financiero? El análisis financiero implica el uso de datos financieros Datos financieros Dónde encontrar datos para analistas financieros - Bloomberg, CapitalIQ, Libro de tono, EDGAR, SEDAR y más fuentes de datos...