¿Qué es el apalancamiento financiero?

El apalancamiento financiero es el uso de dinero prestado (deuda) para financiar la compra de activos. no corriente, físico, intangible, operando, y no operativo. Identificar correctamente y con la expectativa de que el ingreso o la ganancia de capital del nuevo activo exceda el costo del préstamo Tasa de interés Una tasa de interés se refiere a la cantidad que cobra un prestamista a un prestatario por cualquier forma de deuda dada, generalmente expresado como porcentaje del capital.

En la mayoría de los casos, el proveedor de la deuda pondrá un límite a la cantidad de riesgo que está dispuesto a asumir e indicará un límite al grado de apalancamiento que permitirá. En el caso de préstamos respaldados por activos, el proveedor financiero utiliza los activos como garantía hasta que el prestatario reembolsa el préstamo. En el caso de un préstamo de flujo de caja, la solvencia general de la empresa se utiliza para respaldar el préstamo.

Esta guía describirá cómo funciona el apalancamiento financiero, cómo se mide, y los riesgos asociados con su uso.

Cómo funciona el apalancamiento financiero

Al comprar activos, La empresa dispone de tres opciones de financiación:con capital social, deuda, y arrendamientos. Aparte de la equidad, el resto de opciones incurren en costos fijos inferiores a los ingresos que la empresa espera obtener del activo. En este caso, asumimos que la empresa utiliza deuda para financiar la adquisición de activos.

Ejemplo

Suponga que la Compañía X quiere adquirir un activo que cuesta $ 100, 000. La empresa puede utilizar financiación mediante capital o deuda. Si la empresa opta por la primera opción, poseerá el 100% del activo, y no habrá pagos de intereses. Si el valor del activo se aprecia en un 30%, el valor del activo aumentará a $ 130, 000 y la empresa obtendrá una ganancia de $ 30, 000. Del mismo modo, si el activo se deprecia en un 30%, el activo se valorará en $ 70, 000 y la empresa incurrirá en una pérdida de $ 30, 000.

Alternativamente, la empresa puede optar por la segunda opción y financiar el activo con un 50% de acciones ordinarias y un 50% de deuda. Si el activo se aprecia en un 30%, el activo se valorará en 130 dólares, 000. Significa que si la empresa paga la deuda de $ 50, 000, tendrá $ 80, 000 restantes, lo que se traduce en una ganancia de $ 30, 000. Del mismo modo, si el activo se deprecia en un 30%, el activo se valorará en $ 70, 000. Esto significa que después de pagar la deuda de $ 50, 000, la empresa se quedará con $ 20, 000 que se traduce en una pérdida de $ 30, 000 ($ 50, 000 - $ 20, 000).

Cómo se mide el apalancamiento financiero

Coeficiente de endeudamiento

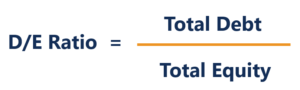

La relación deuda-capital Los artículos financieros de FinanceCFI están diseñados como guías de autoaprendizaje para aprender conceptos financieros importantes en línea a su propio ritmo. ¡Explore cientos de artículos! se utiliza para determinar la cantidad de apalancamiento financiero de una entidad, y muestra la proporción de deuda en el capital social de la empresa. Ayuda a la gestión de la empresa, prestamistas, accionistas, y otras partes interesadas entienden el nivel de riesgo en la estructura de capital de la empresa Estructura de capital La estructura de capital se refiere a la cantidad de deuda y / o capital que emplea una empresa para financiar sus operaciones y financiar sus activos. Estructura de capital de una empresa. Muestra la probabilidad de que la entidad prestataria enfrente dificultades para cumplir con sus obligaciones de deuda o si sus niveles de apalancamiento se encuentran en niveles saludables. La relación deuda-capital se calcula de la siguiente manera:

Deuda total, en este caso, se refiere a los pasivos corrientes de la empresa (deudas que la empresa pretende pagar en un año o menos) y pasivos a largo plazo (deudas con vencimiento superior a un año).

La equidad se refiere a la equidad de los accionistas (la cantidad que los accionistas han invertido en la empresa) más la cantidad de utilidades retenidas (la cantidad que la empresa retuvo de sus utilidades).

Las empresas del sector manufacturero suelen tener una relación deuda / capital más alta que las empresas de la industria de servicios. reflejando el mayor monto de la inversión del primero en maquinaria y otros activos. Generalmente, la relación supera la relación deuda / capital social promedio de EE. UU. de 54,62%.

Otras razones de apalancamiento

Otras razones de apalancamiento comunes Razones de apalancamiento Una razón de apalancamiento indica el nivel de deuda contraída por una entidad comercial contra varias otras cuentas en su balance. estado de resultados, o estado de flujo de efectivo. La plantilla de Excel utilizada para medir el apalancamiento financiero incluye:

- Relación deuda / capital

- Ratio Deuda a EBITDA

- Porcentaje de cobertura de intereses

Si bien el índice de deuda a capital es el índice de apalancamiento más utilizado, Los tres índices anteriores también se utilizan con frecuencia en las finanzas corporativas Descripción general de las finanzas corporativas Las finanzas corporativas tratan con la estructura de capital de una corporación, incluyendo su financiamiento y las acciones que la gerencia toma para aumentar el valor de para medir el apalancamiento de una empresa.

Riesgos del apalancamiento financiero

Aunque el apalancamiento financiero puede resultar en mayores ganancias para una empresa, también puede resultar en pérdidas desproporcionadas. Las pérdidas pueden ocurrir cuando los pagos de gastos por intereses del activo abruman al prestatario porque los rendimientos del activo no son suficientes. Esto puede ocurrir cuando el valor del activo disminuye o las tasas de interés suben a niveles inmanejables.

Volatilidad del precio de las acciones

Una mayor cantidad de apalancamiento financiero puede resultar en grandes cambios en las ganancias de la empresa. Como resultado, el precio de las acciones de la empresa subirá y bajará con más frecuencia, y obstaculizará la contabilidad adecuada de las opciones sobre acciones propiedad de los empleados de la empresa. El aumento de los precios de las acciones significará que la empresa pagará mayores intereses a los accionistas.

Bancarrota

En un negocio donde hay pocas barreras de entrada Barreras de entrada Las barreras de entrada son los obstáculos u obstáculos que dificultan la entrada de nuevas empresas en un mercado determinado. Estos pueden incluir, es más probable que los ingresos y las ganancias fluctúen que en una empresa con altas barreras de entrada. Las fluctuaciones en los ingresos pueden llevar fácilmente a una empresa a la quiebra, ya que no podrá cumplir con sus crecientes obligaciones de deuda y pagar sus gastos operativos. Con deudas impagas que se avecinan, Los acreedores pueden presentar un caso en el tribunal de quiebras para que se subasten los activos comerciales a fin de recuperar sus deudas.

Acceso reducido a más deudas

Al prestar dinero a empresas, los proveedores financieros evalúan el nivel de apalancamiento financiero de la empresa. Para empresas con una alta relación deuda-capital, Es menos probable que los prestamistas anticipen fondos adicionales ya que existe un mayor riesgo de incumplimiento. Sin embargo, si los prestamistas acuerdan adelantar fondos a una empresa altamente apalancada, otorgará préstamos a una tasa de interés más alta que sea suficiente para compensar el mayor riesgo de incumplimiento.

Palanca de operacion

El apalancamiento operativo se define como la relación entre los costos fijos y los costos variables incurridos por una empresa en un período específico. Si los costos fijos exceden la cantidad de costos variables, Se considera que una empresa tiene un alto apalancamiento operativo. Una empresa de este tipo es sensible a los cambios en el volumen de ventas y la volatilidad puede afectar el EBIT de la empresa y los rendimientos del capital invertido.

Un alto apalancamiento operativo es común en empresas intensivas en capital, como las empresas manufactureras, ya que requieren una gran cantidad de máquinas para fabricar sus productos. Independientemente de si la empresa realiza ventas o no, la empresa debe pagar costos fijos como la depreciación del equipo, gastos generales en plantas de fabricación, y costos de mantenimiento.

Otros recursos

CFI es el proveedor global oficial del Analista de valoración y modelado financiero (FMVA) ™ Conviértase en un analista certificado de valoración y modelado financiero (FMVA) ®La certificación de Analista de valoración y modelo financiero (FMVA) ® de CFI le ayudará a ganar la confianza que necesita en su carrera financiera. ¡Inscríbase hoy! Designación, un programa líder de certificación de analistas financieros. Para seguir aprendiendo y avanzando en su carrera, Estos recursos adicionales de CFI serán útiles:

- Razones de apalancamiento Razones de apalancamiento Una razón de apalancamiento indica el nivel de deuda contraída por una entidad comercial contra varias otras cuentas en su balance. estado de resultados, o estado de flujo de efectivo. Plantilla de Excel

- Rendimiento sobre el capital El rendimiento sobre el capital (ROE) El rendimiento sobre el capital (ROE) es una medida de la rentabilidad de una empresa que toma el rendimiento anual de una empresa (ingreso neto) dividido por el valor de su capital social total (es decir, 12%). El ROE combina el estado de resultados y el balance general, ya que la utilidad o ganancia neta se compara con el capital contable.

- Análisis de Estados Financieros Análisis de Estados Financieros Cómo realizar Análisis de Estados Financieros. Esta guía le enseñará a realizar un análisis del estado financiero del estado de resultados,

- Múltiplos de valoraciónAnálisis de estados financierosCómo realizar Análisis de estados financieros. Esta guía le enseñará a realizar un análisis del estado financiero del estado de resultados,

Finanzas

-

Cómo leer los números de cuenta y de enrutamiento en la parte inferior de los cheques

Cómo leer los números de cuenta y de enrutamiento en la parte inferior de los cheques Aprenda a leer la información de su cheque. Ya sea que esté realizando un pedido de cheques nuevos, completar un comprobante de depósito bancario o configurar pagos automáticos, un cliente bancario d...

-

Guía de inventario obsoleto:cómo identificar,

Guía de inventario obsoleto:cómo identificar, Manejarlo y evitarlo El inventario atrae la mayor cantidad de efectivo para cualquier negocio basado en productos; por lo tanto, también es un área con muchas oportunidades de ahorro. La Oficina d...

-

Cómo informar una cancelación de deuda en un Anexo K

Cómo informar una cancelación de deuda en un Anexo K Si ha experimentado una quiebra, una recuperación u otra condonación de deuda, Probablemente también se le haya informado de un requisito por parte del IRS de incluir cualquier monto de deuda que haya...

-

Los operadores utilizan este patrón de negociación clásico para determinar cuándo "comprar la caída"

Los operadores utilizan este patrón de negociación clásico para determinar cuándo "comprar la caída" Los operadores utilizan varias herramientas de análisis técnico para identificar tendencias emergentes y negociar de manera rentable en esa dirección. Un patrón popular que define tendencias en el que...