¿Quién puede invertir en la bolsa de valores de la India?

Los mercados de valores indios han evolucionado sustancialmente en los últimos 20 años en términos de gestión de riesgos, operaciones e incluso penetración. Sin embargo, la participación minorista sigue siendo bastante baja. Pero está repuntando dada la mejora en la tecnología y la infraestructura.

Los inversores indios están cambiando a la opinión de que solo las acciones pueden generar riqueza a largo plazo.

Pero, ¿cuál debería ser la cantidad mínima requerida para obtener los máximos beneficios? cual es la elegibilidad? en que acciones invertir? ¿como escoger?

Para mayor claridad sobre todas estas preguntas, sigue leyendo.

La cantidad mínima necesaria para invertir en el mercado de valores.

No hay una cantidad mínima o máxima para invertir en los mercados de valores indios. Depende de las acciones o ETF (fondos cotizados en bolsa) en los que desee invertir. Por ejemplo, el precio de una acción de la empresa A podría costarle 100 rupias, mientras que una acción de la empresa B podría costar 1 rupias, 000.

Dependiendo de su ancho de banda financiero, usted como inversor puede iniciar su inversión en el mercado de valores.

El mercado de valores de la India está representado predominantemente por dos bolsas de valores, que facilitan la plataforma de negociación (compra y venta) de acciones. Estos son:

- Bolsa Nacional de Valores (NSE), que tiene más de 2000 empresas que cotizan en él. El índice utilizado aquí es Nifty. Representa a 50 empresas.

- Bolsa de Valores de Bombay (BSE), que tiene alrededor de 5000 empresas que figuran en él. El índice utilizado aquí es Sensex. Representa a 30 empresas.

Las acciones de la empresa que se negocian en estos intercambios varían desde un mínimo de Re 1 hasta un máximo de 70 rupias, 000.

También, tenga en cuenta que el corredor involucrado en la realización de la transacción le cobrará cargos de corretaje. También cobrarán ciertos impuestos exigidos por el gobierno de la India.

Por lo tanto,

Cantidad de acciones =Capital / (Precio de la acción + comisiones de intermediación + impuestos)

Por ejemplo:

Una acción de la Compañía A es de 20 rupias. Y usted tiene 1 rupia, 000 (cápita) que desea invertir. Entonces, es posible que no pueda comprar 50 acciones de la empresa A como pensaba. Esto es porque, con Rs 1, 000 se le pedirá que pague impuestos y tasas de corretaje (si las hubiera) y márgenes (si corresponde). Así que teniendo en cuenta los cargos adicionales, es posible que pueda comprar 47 o 48 acciones de la Compañía A.

¿Pueden las NRI invertir en los mercados de valores? ¿Pueden los extranjeros invertir en las bolsas de valores de la India?

Los mercados de valores indios son específicamente para que los ciudadanos indios negocien. Pero también hay formas para que los extranjeros inviertan.

Plan de inversión de cartera (PIS), desarrollado por RBI, permite entidades elegibles, como inversores institucionales extranjeros (FII), indios no residentes (NRI), personas de origen indio (PIO) e inversores extranjeros calificados (QFI) para invertir en acciones y obligaciones convertibles de empresas indias.

Los NRI y los PIO pueden invertir en los mercados de valores de la India.

Los NRI y los PIO son elegibles para negociar acciones y obligaciones convertibles de empresas indias a través de un corredor registrado.

¿Quiénes son los NRI y los PIO según el proyecto de ley de finanzas? 2020?

¿Quién es un NRI? Cualquiera que haya estado en la India durante más de 182 días durante un año financiero y más de 365 días durante los cuatro años financieros anteriores califica como NRI. Según el Proyecto de Ley de Finanzas, 2020, este período se reduce a 120 días si el ingreso indio anual total de dicha persona es más de 15 rupias lakh. Los NRI pueden continuar disfrutando del estatus de no residente si su presencia en el país es de 60 días o más pero menos de 182 días. en cualquier ejercicio financiero, incluso si su estadía en la India durante los últimos cuatro años financieros es de más de 365 días que ha estado en el extranjero durante más de 6 meses, también califica para el estatus de no residente en la India ¿Quién es un PIO? Un ciudadano extranjero de origen indio que reside fuera de la India y ha tenido un pasaporte indio en cualquier momento o que él mismo o su padre o abuelo eran ciudadanos de la India.Inversores extranjeros calificados (QFI)

A principios del año 2012, el gobierno de la India dio un regalo de año nuevo a los mercados de valores. Permitió a los inversores extranjeros calificados (QFI), incluidas las personas en el extranjero, invertir directamente en los mercados de valores indios.

Las QFI incluirán a personas, grupos, o asociaciones que siguen a continuación mencionan pautas:

- Residente en un país que es miembro del Grupo de Acción Financiera Internacional (GAFI) o un país que es miembro de un grupo que es miembro de GAFI y

- Residente en un país signatario del MMOU de IOSCO o signatario de un memorando de entendimiento bilateral con la Securities and Exchange Board of India (SEBI).

- Un QFI no debe ser una persona residente en la India ni debe estar registrado en la SEBI como Inversor Institucional Extranjero (FII), Sub-cuenta, o Inversor Extranjero de Capital Riesgo.

- También, QFI debe establecerse con un participante depositario calificado (QDP) registrado en SEBI para comenzar las actividades. El QDP proporcionará, entre otros, servicios de custodia.

Los residentes de los siguientes 45 países serán elegibles para invertir como QFI según la definición de las pautas de SEBI.

AustraliaBélgicaCanadáRepública ChecaFinlandiaGreciaIslandiaRepublica de CoreaMaltaNueva ZelandaPoloniaRusiaEslovaquiaEspañaUAEustriaBrasilChinaDinamarcaFranciaHong KongItaliaLituaniaMéxicoNoruegaPortugalArabia SauditaEsloveniaSueciaReino UnidoBahéinJelandiaBulgariaRusia** Es importante tener en cuenta que, a menos que esté debidamente autorizado (o exento) por las regulaciones de la jurisdicción correspondiente, Los corredores indios no podrían prestar sus servicios a inversores extranjeros.

¿Cuál es la edad mínima para invertir en los mercados de valores de la India?

Como tal, no existe ninguna restricción de edad para invertir en los mercados de valores de la India.

Es solo que debe tener más de 18 años para crear una cuenta Demat y una cuenta de operaciones. Para abrir su cuenta Demat y comercial, es imprescindible una tarjeta PAN. Y solo puede solicitar una tarjeta PAN si tiene 18 años o más.

Invertir en Bolsa para menores / menores de 18 años

Incluso si su edad es menor de 18 años, todavía es posible abrir cuentas Demat y comerciales. Puede hacerlo enviando los documentos de su tutor.

Puede abrir una cuenta Demat y comercial en una correduría a nombre de un menor por los tutores naturales (como los padres) o el tutor designado por el tribunal.

Después de verificar todos los documentos necesarios, el participante depositario le permitirá negociar en los mercados de valores de la India.

¿Puede un estudiante invertir en los mercados de valores de la India?

Si. Si el alumno tiene más de 18 años, entonces será tratado como un inversor habitual. Si es menor de edad, entonces se aplicarán las reglas para menores.

¿Puedo invertir en el mercado de valores de la India sin un corredor de bolsa?

Cualquier persona que desee invertir en acciones indias, no puede ir directamente a las bolsas de valores para comprar o vender acciones. La compra y venta de acciones debe realizarse a través de corredores de bolsa. Puede estar en línea (como Groww) o fuera de línea.

Un corredor de bolsa es una persona física o una institución financiera, con licencia y autorización de SEBI para negociar en mercados de valores. También tienen acceso directo al mercado de valores. Pueden actuar como su agente en transacciones de acciones de empresas.

Un corredor de bolsa también puede ofrecer servicios adicionales como asesoramiento sobre acciones, debentures, bonos del gobierno, y fideicomisos inmobiliarios cotizados, y opciones de inversión no cotizadas. Por los servicios prestados, los corredores de bolsa cobran una tarifa de corretaje.

También, un corredor de bolsa puede planificar, implementar, y monitorear su cartera de inversiones, investigacion de conducta, y ayudarle a optimizar su rentabilidad en los mercados de valores.

¿Cómo invertir en acciones sin una cuenta Demat?

Tener una cuenta comercial y Demat es obligatorio para invertir en los mercados de valores de la India.

El primer paso es elegir un corredor de bolsa.

Próximo, abra un Demat y una cuenta comercial en la que las acciones se vincularán electrónicamente a su cartera.

La cuenta comercial es similar a su cuenta bancaria, que debe abrirse con un corredor de bolsa. Esta cuenta se utiliza para realizar pedidos en los mercados de valores, es decir, para comprar o vender acciones.

Una cuenta Demat es donde las acciones se mantienen en forma desmaterializada (es decir, electrónicamente en lugar de la posesión física de certificados por parte de los inversores). Se requiere recibir o transferir acciones cuando compra o vende acciones a través de su cuenta de operaciones.

Siga estos pasos para abrir una cuenta comercial / Demat:

- Acérquese a un corredor de bolsa registrado en BSE y NSE

- Complete el formulario KYC

- Adjuntar los documentos necesarios:comprobante de identidad y comprobante de domicilio

- Producir la tarjeta PAN durante la apertura de la cuenta

- Un cheque cancelado de la cuenta bancaria que desea vincular a su cuenta comercial y

- Fotografías suyas recientes tamaño pasaporte

Entonces, si cumple con todos los criterios anteriores, no deje de invertir en la bolsa de valores de la India.

Recuerde siempre que una decisión de inversión no debe basarse en los altibajos del mercado o su especulación. Entonces, evite invertir en una empresa simplemente porque los precios de las acciones de una empresa en particular están aumentando exponencialmente o porque el precio es demasiado bajo y espera que aumente. Tome decisiones respaldadas por datos.

¡Feliz inversión!

Descargo de responsabilidad:las opiniones expresadas aquí son del autor y no reflejan las de Groww.

Calculadora de fondos mutuos

Calculadora SIP Calculadora PPF Calculadora EMI Calculadora de suma global Calculadora de FP Calculadora de EMI de préstamo de automóvil Calculadora de rentabilidad de fondos mutuos Calculadora de propinas Calculadora de EMI de préstamos personales Calculadora SWP Calculadora de HRA Calculadora de EMI de préstamos hipotecarios Calculadora Sukanya Samriddhi Yojana Calculadora CAGR Calculadora SBI EMI Calculadora FD Calculadora de GST Calculadora de EMI de préstamos personales de SBI Calculadora RD Calculadora HDFC EMI Calculadora de EMI de préstamos hipotecarios de SBI Calculadora de NPS Calculadora EMI de préstamos personales HDFC Calculadora SBI PPF Calculadora de interés simple Calculadora de EMI de préstamos hipotecarios HDFC Calculadora SBI RD Calculadora de interés compuesto Calculadora HDFC FD Calculadora SBI SIP Calculadora de tasa de interés Calculadora HDFC RD Calculadora SBI FD

Artículos Destacados

- ¿Existe un límite de edad para invertir en acciones?

- Quiero aprender a invertir en el mercado de valores

- La mejor manera de invertir dinero:un desglose del mercado

- ¿Por qué debería invertir en el mercado de valores?

- Cómo invertir en el mercado de valores de Penny

- ¿Por qué invertir en acciones frente a cualquier otra cosa?

- Cómo invertir en un mercado de valores turbulento

- Caídas del mercado de valores

- Mercado de renta variable

-

6 grandes razones para invertir en bolsa

6 grandes razones para invertir en bolsa Invertir en el mercado de valores es la única forma que tiene la mayoría de las personas para generar riqueza real. El índice bursátil de referencia S&P 500 ha subido un 7,6 por ciento en los últimos ...

-

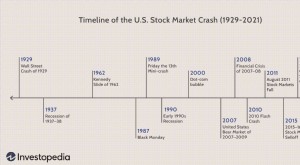

Caída de la bolsa

Caída de la bolsa ¿Qué es una caída del mercado de valores? Una caída del mercado de valores es una caída rápida y, a menudo, inesperada de los precios de las acciones. Una caída del mercado de valores puede ser un e...