Aprender a negociar con diferenciales de opciones de venta

Si bien hay una amplia variedad de formas de negociar diferenciales de opciones de venta , los dos más sencillos son los diferenciales verticales alcistas y los diferenciales verticales bajistas. Los diferenciales verticales implican la compra de opciones de venta que vencen en el mismo mes pero tienen diferentes meses de vencimiento. Estos diferenciales se aplican a todo tipo de seguridad subyacente, pero nos centraremos en las opciones sobre acciones para mantener la coherencia. Después de comprender el proceso para crear cada uno de estos tipos de diferenciales, los consejos que siguen le ayudarán a operar con estas estrategias con más éxito.

Construyendo la propagación

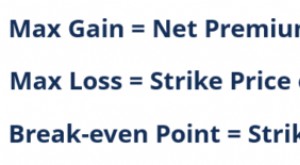

Para construir un bull put spread vertical, compra una opción de venta con un precio de ejercicio más bajo y vende una opción de venta con un precio de ejercicio más alto, ambos con la misma fecha de vencimiento. Esto se conoce como diferencial de crédito porque la opción de ejercicio más baja cuesta menos, y por lo tanto, el diferencial se crea para un crédito neto. Como el nombre sugiere, Este tipo de margen se utiliza cuando cree que el precio de la acción subyacente se apreciará. Esto se debe a que a medida que aumenta el precio de la acción, el valor de ambas opciones put se mueve hacia cero. Dado que el diferencial se realizó por crédito, desea que todas las opciones involucradas caduquen sin valor y que la ganancia del crédito se realice.

Para construir un oso vertical, ponte extendido, vende una opción de venta con un precio de ejercicio más bajo y compra una opción de venta con la misma fecha de vencimiento que tiene un precio de ejercicio más alto. Siguiendo la misma lógica anterior, este es un margen de débito porque tiene un costo neto, pero tiene un mayor potencial de ganancias. Tener un sesgo negativo como sugiere el nombre, desea que el precio de las acciones subyacentes caiga al precio del ejercicio más bajo; por debajo de este nivel, las ganancias de una opción de venta se compensan con las pérdidas de la otra.

Qué fecha de vencimiento elegir

Si bien las dos opciones involucradas en cualquiera de estos diferenciales deben tener la misma fecha de vencimiento, no hay ningún requisito de que sea el mes anterior (la fecha de vencimiento más cercana a la fecha en que se abre el diferencial). Al seleccionar una fecha de vencimiento más distante, puede influir en el perfil de riesgo versus recompensa de toda la operación. Cuanto más tiempo tengan las opciones hasta el vencimiento, más valor de tiempo contendrán. Esto significa que la magnitud del crédito o débito será mayor, lo que conduce a un mayor potencial de ganancias y un mayor riesgo máximo.

Distancia entre precios de ejercicio

Al igual que con la selección de la fecha de vencimiento, si desea agregar un riesgo adicional, y por lo tanto recompensa potencial, al comercio de propagación, si elige precios de ejercicio más alejados, logrará este objetivo. Si bien este tipo de comercio se crea con mayor frecuencia utilizando precios de ejercicio sucesivos (con una diferencia de $ 5 en la mayoría de los casos), es posible seleccionar la opción con una mayor distancia entre huelgas para marcar el nivel de riesgo. Seleccionar de qué lado del precio de negociación actual extender la distancia es parte de la dificultad sutil de las opciones de negociación de diferencial.

Los diferenciales ofrecen menos riesgo y menos recompensa

En general, El comercio de margen es un enfoque más estable para el comercio de opciones que simplemente hacer apuestas direccionales. Si bien el potencial de recompensa también es menor, es menos probable que se pierda una cantidad significativa de dinero durante el proceso de aprendizaje mediante el comercio de diferenciales. De hecho, muchos profesionales solo utilizan el spread trading porque lo ven como mucho más seguro.

Opción

-

¿Qué es un margen de put alcista?

¿Qué es un margen de put alcista? Un toro se puso extendido que es una estrategia de opciones, es utilizado por un inversionista cuando cree que la acción subyacente exhibirá un aumento moderado en el precio. Un margen put alcista imp...

-

¿Qué es un desnudo?

¿Qué es un desnudo? Una opción de venta al descubierto se refiere a una situación en la que un inversor vende una opción de venta sin tener ya una posición corta equivalente en el valor subyacente de la opción. Es una de...