Precio acordado

¿Qué es el precio de liquidación?

El precio de liquidación, normalmente utilizado en los mercados de derivados y fondos mutuos, es el precio utilizado para determinar la ganancia o pérdida diaria de una posición, así como los requisitos de margen relacionados para la posición.

El precio de liquidación también puede referirse al precio final que alcanza un activo subyacente con referencia a los contratos de opciones para determinar si están in-the-money (ITM) o out-of-the-money (OTM) al vencimiento y cuáles deberían ser sus pagos. ser. Alternativamente, Los precios de liquidación se pueden utilizar para calcular el valor liquidativo (NAV) de los fondos mutuos o los fondos cotizados en bolsa (ETF) a diario.

Conclusiones clave

- El precio de liquidación se refiere al precio al que se cierra un activo o al que un contrato de derivados hará referencia al final de cada día de negociación y / o al vencimiento.

- El precio de liquidación se determinará en la fecha de liquidación de un contrato en particular.

- No existe un estándar para todas las clases de activos sobre cómo se deben calcular los precios de liquidación, y, por tanto, existe una gran variación entre los intercambios de precios de liquidación de contratos similares.

Comprensión de los precios de liquidación

Se utiliza un precio de liquidación como precio de referencia para marcar el valor de los contratos de derivados abiertos, o para evaluar su valor al vencimiento. Este precio se obtiene en la fecha de liquidación.

El precio de liquidación se puede calcular de varias formas y generalmente se establece mediante procedimientos definidos que difieren ligeramente según el intercambio y el instrumento negociado.

Los precios de liquidación generalmente se basan en promedios de precios dentro de un período de tiempo específico. Estos precios se pueden calcular en función de la actividad durante todo un día de negociación, utilizando los precios de apertura y cierre como parte del cálculo, o de la actividad que tiene lugar durante un período de tiempo específico dentro de un día de negociación.

El precio de apertura refleja el precio de un valor en particular al comienzo del día de negociación dentro de un intercambio en particular, mientras que el precio de cierre se refiere al precio de un valor en particular al final de ese mismo día de negociación. En los casos en que los valores se negocien en varios mercados, un precio de cierre puede diferir del precio de apertura del día siguiente debido a la actividad fuera de horario que se produce mientras el primer mercado está cerrado.

Si bien los precios de apertura y cierre generalmente se manejan de la misma manera de un intercambio a otro, no existe un estándar sobre cómo se deben determinar los precios de liquidación en diferentes bolsas, causando variaciones en los mercados globales.

Los precios de liquidación a menudo se basan en el precio promedio del contrato durante un período específico, calculado tanto al inicio como al cierre de cada día de negociación, aunque no todos los mercados utilizan la misma fórmula.

Determinación de precios de liquidación en mercados específicos

Típicamente, el precio de liquidación se fija determinando el precio medio ponderado durante un determinado período de negociación, normalmente poco antes del cierre del mercado.

En el Chicago Mercantile Exchange, los precios de liquidación de ciertos futuros de acciones se determinaron mediante un promedio ponderado por volumen de la actividad de negociación en boxes en los 30 segundos entre las 3:14:30 p.m. y 3:15:00 p.m. Hora de verano central (CDT). A partir de diciembre de 2014, la hora se cambió a las 12:59:30 p.m. y 1:00:00 p.m. CDT, respectivamente, manteniendo la ventana de 30 segundos anterior pero basándola en un período de tiempo diferente.

En la Bolsa de Moscú (MOEX), como otro ejemplo, Los precios de cierre para el Índice RTS y el Índice MICEX se basan en la actividad entre las 3:00 p.m. y 4:00 p.m. del último día de negociación. El índice de volatilidad ruso utiliza un período de tiempo diferente, en lugar de centrarse en la actividad entre las 2:03:15 p.m. y 6:00:00 p.m.

Ejemplo de precio de liquidación

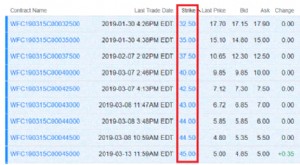

Si posee una opción de compra con un precio de ejercicio de $ 100 y el precio de liquidación del activo subyacente a su vencimiento es de $ 120, entonces el propietario de la convocatoria puede comprar acciones por $ 100, que luego podría venderse con una ganancia de $ 20 ya que es ITM. Si, sin embargo, el precio de cierre fue de $ 90, entonces las opciones caducarían sin valor ya que son OTM.

Opción

-

Precio de ejercicio

Precio de ejercicio ¿Qué es un precio de ejercicio? El precio de ejercicio es el precio al que se puede comprar o vender un valor subyacente al negociar una opción de compra o venta. respectivamente. También se conoce ...

-

Canal de precios

Canal de precios ¿Qué es un canal de precios? Un canal de precios aparece en un gráfico cuando el precio de un valor queda acotado entre dos líneas paralelas. Dependiendo de la dirección de la tendencia, el canal pu...