Negociación de contratos de futuros de oro y plata

Los contratos de futuros de oro y plata pueden ofrecer una cobertura contra la inflación, una obra especulativa, una clase de inversión alternativa o una cobertura comercial para inversores que buscan oportunidades fuera de los valores tradicionales de renta variable y renta fija.

En este articulo, cubriremos los conceptos básicos de los contratos de futuros de oro y plata y cómo se negocian, pero tenga cuidado:operar en este mercado implica un riesgo sustancial, lo que podría ser un factor más importante que sus perfiles de rentabilidad al alza.

Conclusiones clave

- Los inversores que buscan agregar oro y plata a su cartera pueden considerar los contratos de futuros.

- Con futuros en realidad no es necesario tener metal físico y puede aprovechar su poder adquisitivo.

- La tenencia de futuros no tiene comisiones de gestión que puedan estar asociadas con ETF o fondos mutuos, y los impuestos se dividen entre ganancias de capital a corto y largo plazo.

- Vas a, sin embargo, necesita renovar sus posiciones de futuros a medida que caducan, de lo contrario, puede esperar la entrega de oro físico.

¿Qué son los contratos de futuros de metales preciosos?

Un contrato de futuros de metales preciosos es un acuerdo legalmente vinculante para la entrega de oro o plata a un precio acordado en el futuro. Una bolsa de futuros estandariza los contratos en cuanto a la cantidad, calidad, tiempo, y lugar de entrega. Solo el precio es variable.

Los coberturistas utilizan estos contratos como una forma de gestionar el riesgo de precio en una compra o venta esperada del metal físico. Los futuros también brindan a los especuladores la oportunidad de participar en los mercados sin ningún respaldo físico.

Se pueden tomar dos posiciones diferentes:una posición larga (compra) es una obligación para aceptar la entrega del metal físico, mientras que una posición corta (vendedora) es la obligación de realizar la entrega. La gran mayoría de los contratos de futuros se compensan antes de la fecha de entrega. Por ejemplo, esto ocurre cuando un inversor con una posición larga inicia una posición corta en el mismo contrato, eliminando efectivamente la posición larga original.

Ventajas de los contratos de futuros

Negociar contratos de futuros ofrece más apalancamiento financiero, flexibilidad, e integridad financiera que el comercio de los propios productos básicos porque se negocian en bolsas centralizadas.

El apalancamiento financiero es la capacidad de comerciar y administrar un producto de alto valor de mercado con una fracción del valor total. La negociación de contratos de futuros se realiza con un margen de rendimiento, que requiere considerablemente menos capital que el mercado físico. El apalancamiento proporciona a los especuladores un perfil de inversión de mayor riesgo / mayor rendimiento.

Por ejemplo, un contrato de futuros para el oro controla 100 onzas troy, o un ladrillo de oro. El valor en dólares de este contrato es 100 veces el precio de mercado de una onza de oro. Si el mercado cotiza a 600 dólares la onza, el valor del contrato es de $ 60, 000 ($ 600 x 100 onzas). Según las reglas de margen de cambio, el margen requerido para controlar un contrato es solo $ 4, 050. Entonces, por $ 4, 050, uno puede controlar $ 60, 000 por valor de oro. Como inversor esto le da la posibilidad de aprovechar $ 1 para controlar aproximadamente $ 15.

En los mercados de futuros, es tan fácil iniciar una posición corta como una larga, dando a los participantes una gran cantidad de flexibilidad. Esta flexibilidad proporciona a los coberturistas la capacidad de proteger sus posiciones físicas y para que los especuladores tomen posiciones en función de las expectativas del mercado.

Los mercados de futuros de oro y plata no ofrecen riesgos de contraparte a los participantes; esto está garantizado por los servicios de compensación de las bolsas. El intercambio actúa como comprador para cada vendedor y viceversa, Disminuir el riesgo en caso de que alguna de las partes incumpla con sus responsabilidades.

Especificaciones del contrato de futuros

Un futuro de oro disponible en los EE. UU. Es COMEX. Este es un contrato de 100 onzas troy NYSE Liffe ofrece un mini contrato (33,2 onzas troy).

Silver también tiene contratos que cotizan en COMEX y NYSE Liffe. Los contratos son por 5, 000 onzas, y se negocian en ambas bolsas. COMEX también tiene un contrato de futuro e-mini silver por 2, 500 onzas.

Futuros de oro

El oro se negocia en dólares y centavos la onza. Por ejemplo, cuando el oro se cotiza a 600 dólares la onza, el contrato tiene un valor de $ 60, 000 ($ 600 x 100 onzas). Un comerciante que tiene una posición larga en $ 600 y vende a $ 610 ganará $ 1, 000 ($ 610 - $ 600 =$ 10 de ganancia; $ 10 x 100 onzas =$ 1, 000). En cambio, un comerciante que tiene una posición larga en $ 600 y vende a $ 590 perderá $ 1, 000.

El movimiento del precio mínimo, o el tamaño de la garrapata, son 10 centavos. El mercado puede tener una amplia gama, pero debe moverse en incrementos de al menos 10 centavos.

La entrega de COMEX es a las bóvedas del área de Nueva York. Estas bóvedas están sujetas a cambios por parte del intercambio. Los meses más activos negociados (según volumen e interés abierto) son febrero, Abril, Junio, Agosto, Octubre, y diciembre.

Para mantener un mercado ordenado, los intercambios establecerán límites de posición. Un límite de posición es el número máximo de contratos que puede tener un solo participante. Existen diferentes límites de posición para coberturistas y especuladores.

Futuros de plata

La plata se negocia en dólares y centavos por onza como el oro. Por ejemplo, si la plata se cotiza a $ 10 la onza, el contrato "grande" tiene un valor de 50 dólares, 000 (5, 000 onzas x $ 10 por onza), mientras que el mini costaría $ 10, 000 (1, 000 onzas x $ 10 por onza).

El tamaño de la garrapata es de $ 0.001 por onza, lo que equivale a $ 5 por contrato grande y $ 1 por el mini contrato. El mercado no puede negociar en un incremento menor, pero puede intercambiar múltiplos más grandes, como centavos.

Como el oro los requisitos de entrega especifican bóvedas en el área de Nueva York. Los meses más activos para la entrega (según volumen e intereses abiertos) son marzo, Mayo, Julio, Septiembre, y diciembre. Plata, también, tiene límites de posición establecidos por los intercambios.

Coberturistas y especuladores en el mercado de futuros

La función principal de cualquier mercado de futuros es proporcionar un mercado centralizado para aquellos que tengan interés en comprar o vender materias primas físicas en algún momento en el futuro. El mercado de futuros de metales ayuda a los coberturistas a reducir el riesgo asociado con movimientos de precios adversos en el mercado de contado. Ejemplos de coberturas incluyen bóvedas bancarias, minas fabricantes, y joyeros.

Los coberturistas toman una posición en el mercado que es opuesta a su posición física. Debido a la correlación de precios entre los futuros y el mercado al contado, una ganancia en un mercado puede compensar las pérdidas en el otro. Por ejemplo, un joyero que teme pagar precios más altos por el oro o la plata compraría un contrato para fijar un precio garantizado. Si sube el precio de mercado del oro o la plata, Tendrán que pagar precios más altos por el oro y la plata.

Sin embargo, porque el joyero tomó una posición larga en los mercados de futuros, podrían haber ganado dinero con el contrato de futuros, lo que compensaría el aumento en el costo de compra del oro / plata. Si el precio al contado del oro o la plata y los precios de futuros bajaron, el coberturista perdería en sus posiciones de futuros pero pagaría menos al comprar su oro o plata en el mercado al contado.

A diferencia de los coberturistas, los especuladores no tienen interés en aceptar la entrega, pero en vez, Trate de obtener ganancias asumiendo el riesgo de mercado. Los especuladores incluyen inversores individuales, los fondos de cobertura, o asesores de comercio de productos básicos (CTA).

Los especuladores vienen en todas las formas y tamaños y pueden estar en el mercado por diferentes períodos de tiempo. Aquellos que entran y salen del mercado con frecuencia en una sesión se denominan revendedores. Un day trader mantiene una posición durante más tiempo que un revendedor, pero normalmente no de la noche a la mañana. Un operador de posición se mantiene durante varias sesiones. Todos los especuladores deben ser conscientes de que si un mercado se mueve en la dirección opuesta, la posición puede resultar en pérdidas.

La línea de fondo

Ya sea un coberturista o un especulador, Es fundamental recordar que el comercio implica un riesgo sustancial y no es adecuado para todos. Aunque puede haber ganancias significativas para aquellos que se involucran en el comercio de futuros sobre oro y plata, Tenga en cuenta que es mejor dejar el comercio de futuros a los operadores que tienen la experiencia necesaria para tener éxito en estos mercados.

Negociación de futuros

- Introducción al comercio de futuros de plata

- ¿Qué representan los futuros de Nasdaq y otros contratos de futuros?

- Diversión con futuros:conceptos básicos de contratos de futuros,

- Plata y oro:protegiendo su riqueza en tiempos de inflación

- El oro y la plata como medios de intercambio

- Los beneficios y riesgos de los futuros de negociación intradía

- Negociación de futuros sobre materias primas de oro

- Negociación de futuros de plata

- Cómo comprar y vender futuros de acciones

-

Cómo medir el valor del peso del oro y la plata

Cómo medir el valor del peso del oro y la plata Por último, el valor de cualquier objeto es cuánto está dispuesto a pagar alguien por él. La tasa actual de una moneda o pieza de joyería en particular puede ser mayor o menor que el valor intrínseco ...

-

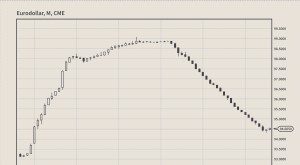

Negociación de futuros de eurodólares

Negociación de futuros de eurodólares Se confunde fácilmente con el par de divisas EUR / USD o los futuros de divisas del euro, los eurodólares no tienen nada que ver con la moneda única europea que se lanzó en 1999. Más bien, Los eurodól...