Desviación de la volatilidad de las opciones:por qué el desequilibrio no es del todo malo

Los precios que pagas por los comestibles ropa, y su hogar se reduce a la dinámica de la oferta y la demanda. No es diferente con las opciones de acciones e índices, pero los precios de las opciones generalmente fluctúan mucho más. No solo eso, pero a veces las ventas cuestan relativamente más que las llamadas. En otros tiempos, las llamadas son relativamente más caras.

Si ha negociado opciones, probablemente sepa que la volatilidad implícita (IV) indica cuánto espera el mercado que se mueva un valor. El nivel IV de cada contrato puede oscilar hacia arriba y hacia abajo, a veces moviéndose significativamente. La diferencia en el IV para las llamadas fuera del dinero (OTM) frente a las opciones de venta se conoce como sesgo de volatilidad (sesgo de volumen), y es una de las razones de las diferencias de precio entre las opciones.

¿Por qué el volumen está sesgado?

Antes de la caída del mercado de valores de 1987, Las opciones de compra de OTM se negocian por el mismo valor que sus opciones de venta OTM equivalentes. Pero después del Lunes Negro los comerciantes se dieron cuenta de que necesitaban proteger sus posiciones, y las opciones de venta comenzaron a tener mucho más valor que las opciones de compra.

Veamos por qué hay una diferencia entre los precios de compra y venta. Cuando los inversores consideran cubrir sus posiciones bursátiles alcistas, Por lo general, lo hacen con opciones comprando put o vendiendo llamadas. Esto impulsa el precio de las ofertas de venta y compra, respectivamente. Esta diferencia en el precio entre las opciones se llama sesgo y, en circunstancias normales, hace que el comercio tenga una volatilidad más alta que los pedidos exactamente por esa razón:los inversores están compensando parte del optimismo de sus posiciones en acciones.

Debido a que las caídas del mercado a menudo pueden ser precipitadas, los inversores pueden buscar proteger sus posiciones a la baja donde la volatilidad podría ser mayor que al alza. Los inversores quieren cubrir sus posiciones largas de estas rápidas caídas del mercado comprando opciones de venta. También pueden querer limitar su ganancia máxima en acciones para cobrar la prima vendiendo llamadas contra las acciones. Por lo general, para opciones sobre acciones e índices, el sesgo normal será a la baja, donde IV es más alto para las opciones de venta OTM frente a las llamadas OTM. La dinámica de la oferta y la demanda aumenta el valor de las opciones de venta y disminuye el valor de las opciones de compra.

Otra razón por la que las opciones de venta suelen ser más ricas es que, para la mayoría de los inversores, el riesgo para las acciones es a la baja. El miedo asociado con una gran caída en los mercados es a menudo un motivador más fuerte que la sensación eufórica de un fuerte repunte. Como resultado, los inversores generalmente están dispuestos a pagar más para proteger sus inversiones existentes de lo que pagarían cuando asumieran una nueva posición.

Aunque inusual, puede haber ocasiones en las que las llamadas tengan un precio más alto que sus opciones de venta equivalentes. Esto se conoce como sesgo inverso y puede ocurrir durante movimientos alcistas inusualmente fuertes. En tal escenario, Es probable que haya mucha especulación alcista y los inversores temen perder la oportunidad. Todos quieren una parte de la acción y, a medida que los mercados suben, la gente tiende a volverse más reacia al riesgo. Los inversores pueden querer deshacerse de sus coberturas, por lo que tienden a vender sus opciones de venta. La demanda de llamadas aumenta, lo que hace que las llamadas OTM sean más ricas que sus put equivalentes.

Para averiguar el sesgo, levanta un Cadena de opciones por cualquier seguridad del Analizar pestaña en la plataforma thinkorswim® de TD Ameritrade. Luego compare los precios de las opciones de compra y venta de OTM que son equidistantes del precio de ejercicio. Mire diferentes marcos de tiempo para familiarizarse con lo que es probable que sea el sesgo normal. De esa manera, podrá identificar cuándo la desviación puede ser anormal.

Expresiones sesgadas:¿Sonrisa o sonrisita?

Comparación de precios de compra y venta en el Cadena de opciones es una forma de hacerse una idea del sesgo de volumen. También puede visualizar la forma del sesgo. Sobre thinkorswim:

- Selecciona el Comercio pestaña.

- Bajo el Cadena de opciones , Seleccione Profundidad del producto (asegúrese de que esté seleccionado en la configuración en la parte superior derecha) y expándalo.

- Seleccione Opciones o Futuros . Entonces desde el Show menú, seleccione el tipo de opciones que desea ver (Todas, Llamadas, Pone, OTM, Promedio). Típicamente, Las volatilidades call y put que comparten el mismo strike son similares, así que si selecciona la curva OTM, da una imagen más sólida del sesgo de volumen. Puede seleccionar una caducidad, todos ellos, o cualquier cosa en el medio.

- Seleccione todas las advertencias o una gama más pequeña de advertencias.

- Debido a que la atención se centra en IV, es posible que desee comenzar trazando Impl Vol .

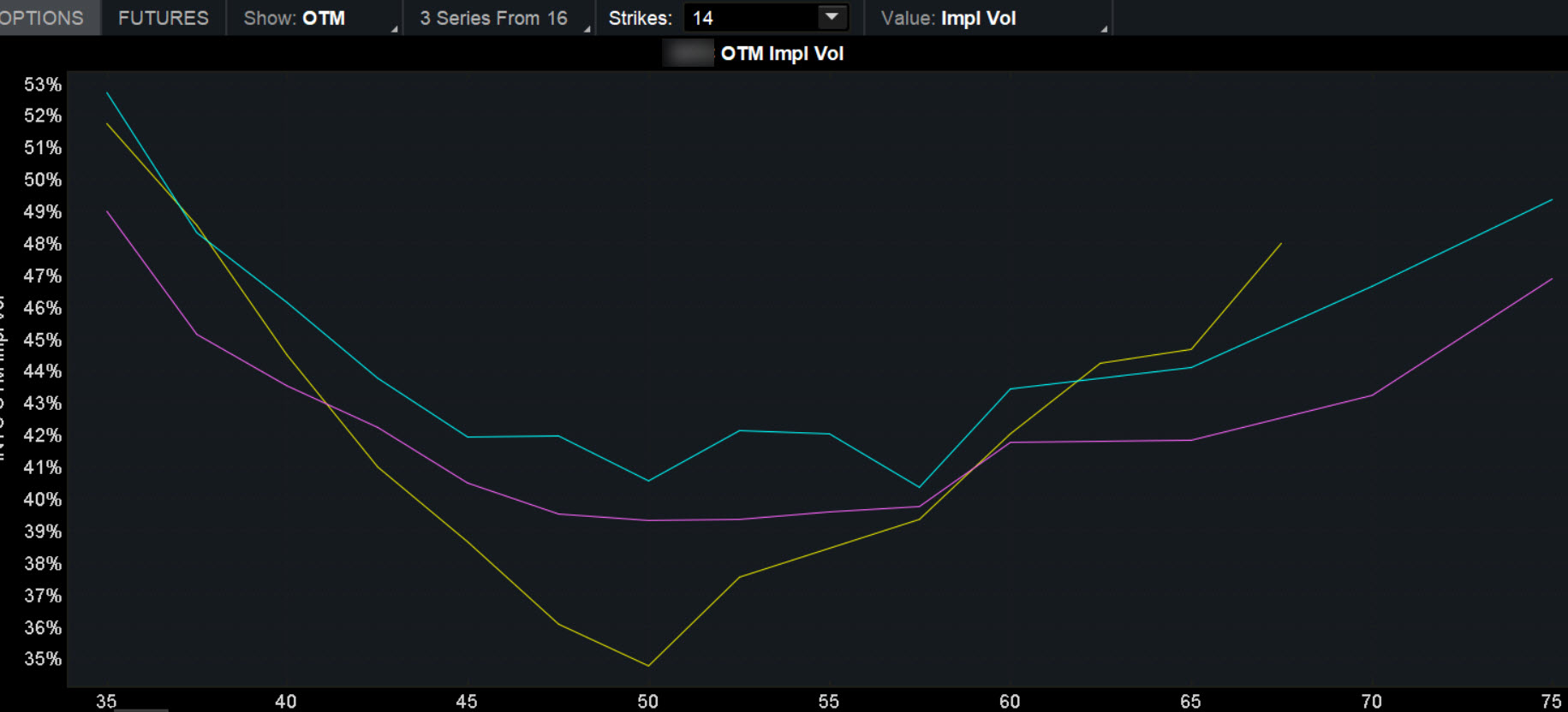

La curva de volatilidad ahora se muestra gráficamente (ver figura 1). Si está equilibrado, se llama "sonrisa". Si la pendiente de los put OTM es más pronunciada que la pendiente de los call OTM, se llama una "sonrisa de suficiencia". Una sonrisa implica que el mercado teme una corrección. Si la pendiente de las llamadas es más pronunciada, implica que los operadores esperan un movimiento alcista.

FIGURA 1:¿ES UNA SONRISA O UNA SMIRK? A veces, el sesgo de volatilidad puede ser más pronunciado para las opciones de venta; en otros tiempos, es más empinado para las llamadas. Aquí, el sesgo de los put parece ser un poco más pronunciado, lo que sugiere que el mercado espera un posible movimiento a la baja en esta acción. Fuente del gráfico:la plataforma thinkorswim® de TD Ameritrade. Solo con fines ilustrativos. El rendimiento pasado no garantiza resultados futuros.

FIGURA 1:¿ES UNA SONRISA O UNA SMIRK? A veces, el sesgo de volatilidad puede ser más pronunciado para las opciones de venta; en otros tiempos, es más empinado para las llamadas. Aquí, el sesgo de los put parece ser un poco más pronunciado, lo que sugiere que el mercado espera un posible movimiento a la baja en esta acción. Fuente del gráfico:la plataforma thinkorswim® de TD Ameritrade. Solo con fines ilustrativos. El rendimiento pasado no garantiza resultados futuros. Aplicar sesgo a sus operaciones

Conocer el sesgo de volatilidad de las opciones podría ayudarlo a seleccionar strikes. Si los comerciantes anticipan que un evento futuro podría hacer que los precios bajen, el sesgo en las opciones de venta podría ser más pronunciado. Si se espera que el comercio sea plano, luego, el sesgo en los put puede volverse más plano.

También puede usar vol skew para tener una idea de lo que está pensando el mercado. Por ejemplo, si hay un próximo anuncio de ganancias, poner y los sesgos de llamadas pueden ser pronunciados, lo que indica que el mercado espera un gran movimiento hacia arriba o hacia abajo.

Conocimiento:Uno de tus activos más valiosos

Consulte nuestra amplia gama de recursos educativos, incluidos artículos, videos, un currículo inmersivo, webcasts, y eventos en persona.

Opción

-

Esto es lo que está retrasando su verificación de estímulo COVID

Esto es lo que está retrasando su verificación de estímulo COVID La tercera ronda de cheques de ayuda pandémica para contribuyentes estadounidenses individuales está aterrizando en cuentas bancarias de costa a costa esta semana. Pensarías que la tercera vez sería e...

-

Las mejores cuentas Roth IRA en octubre de 2021

Las mejores cuentas Roth IRA en octubre de 2021 Una cuenta IRA Roth ofrece muchos beneficios a los ahorradores para la jubilación, y uno de los mejores lugares para obtener esta cuenta con ventajas impositivas es una agencia de corretaje en línea o...

-

7 pasos para obtener un préstamo personal con mal crédito

7 pasos para obtener un préstamo personal con mal crédito Muchos o todos los productos aquí son de nuestros socios que nos pagan una comisión. Así es como ganamos dinero. Pero nuestra integridad editorial garantiza que las opiniones de nuestros expertos no s...

-

Cómo elegir el mejor plan de atención médica para su presupuesto

Cómo elegir el mejor plan de atención médica para su presupuesto Los gastos de atención médica pueden restar una gran parte del presupuesto de cualquier familia, por lo que quiero desglosar cómo una familia puede sopesar los pros y los contras de un plan de salud t...