Los riesgos y las recompensas de invertir en empresas emergentes

¿Cuáles son los riesgos y las recompensas de invertir en nuevas empresas?

Invertir en empresas de nueva creación es un negocio muy arriesgado, pero puede ser muy gratificante si las inversiones dan resultado. La mayoría de las empresas o productos nuevos simplemente no lo hacen, por lo que el riesgo de perder toda la inversión es una posibilidad real. Los que lo hacen sin embargo, puede producir retornos de inversión muy altos.

Invertir en nuevas empresas no es para los débiles de corazón. Fundadores amigos, y el dinero de la familia (FF&F) se puede perder fácilmente con poco que mostrar. Invertir en fondos de capital riesgo diversifica algunos de los riesgos, pero también obliga a los inversores a enfrentarse a la dura realidad de que el 90% de las empresas financiadas no llegarán a la oferta pública inicial (OPI).

Para aquellos que se hacen públicos, los rendimientos pueden estar en miles de por ciento, haciendo muy ricos a los primeros inversores.

Una startup pasa por una serie de etapas, y cada uno de ellos ofrece distintas oportunidades y riesgos para los inversores.

Conclusiones clave

- Las empresas de nueva creación están en la fase de idea y aún no tienen un producto funcional, base de clientes, o flujo de ingresos.

- Alrededor del 90% de las empresas emergentes financiadas no llegarán a la oferta pública inicial (OPI).

- Invertir en empresas de nueva creación es un negocio muy arriesgado, pero puede ser muy gratificante si las inversiones dan resultado.

Etapa 1 de una startup

Toda startup comienza con una idea. En esta primera fase, todavía no tienen un producto que funcione, una base de clientes, o una fuente de ingresos. Estas nuevas empresas pueden financiarse mediante el uso de los ahorros de los fundadores, obtener préstamos bancarios, o emitir acciones de capital.

La entrega de capital inicial a cambio de una participación en el capital social es lo que les viene a la mente a la mayoría de las personas cuando piensan en lo que significa invertir en nuevas empresas.

Se estima que, en todo el mundo, más de un millón de nuevas empresas se forman cada año. El primer dinero que obtienen estas empresas suele ser el de los fundadores, amigos, y familia (FF&F), conocido como capital semilla o capital semilla.

Estas sumas son generalmente pequeñas y permiten a un emprendedor demostrar que una idea tiene buenas posibilidades de éxito. Durante la fase de semilla, se puede contratar a los primeros empleados y desarrollar prototipos para presentar la idea de la empresa a clientes potenciales o inversores posteriores.

El dinero invertido se utiliza para actividades como realizar estudios de mercado.

Etapa 2 de una puesta en marcha

Una vez que una nueva empresa entra en operaciones y comienza a recaudar ingresos iniciales, ha progresado desde la semilla hasta la puesta en marcha de buena fe.

En este punto, los fundadores de empresas pueden presentar su idea a inversores ángeles. Un inversor ángel suele ser un individuo privado con cierta riqueza acumulada que se especializa en invertir en empresas en etapa inicial.

Los inversores ángeles suelen ser la primera fuente de financiación fuera del dinero de FF&F. Las inversiones de ángeles suelen ser de tamaño pequeño, pero los inversores ángeles también tienen mucho que ganar, porque en este punto las perspectivas de futuro de la empresa son las más arriesgadas.

El dinero ángel se utiliza para respaldar los esfuerzos iniciales de marketing y llevar los prototipos a producción.

Etapa 3 de una puesta en marcha

Por este punto, los fundadores habrán desarrollado un plan de negocios sólido que dicte la estrategia comercial y las proyecciones en el futuro. Aunque la empresa aún no obtiene beneficios netos, está ganando impulso y reinvirtiendo los ingresos en la empresa para su crecimiento.

Aquí es cuando interviene el capital de riesgo.

El capital de riesgo puede referirse a un individuo, sociedad privada, o fondo de inversión mancomunada que busca invertir y tomar un papel activo en nuevas empresas prometedoras que han superado las etapas semilla y ángel. Los capitalistas de riesgo a menudo asumen roles de asesores y encuentran un asiento en la junta directiva de la empresa.

Se puede buscar capital de riesgo en rondas adicionales a medida que la empresa continúa gastando efectivo para lograr el crecimiento exponencial esperado por los inversores de capital riesgo.

Si no eres un conocedor

A menos que sea uno de los fundadores, miembro de la familia, o amigo cercano de un fundador, Lo más probable es que no pueda ingresar al comienzo de una nueva y emocionante startup. Y a menos que seas rico, inversionista acreditado, es probable que no pueda participar como inversor ángel.

Hoy dia, los particulares pueden participar hasta cierto punto en la fase de capital de riesgo invirtiendo en fondos de capital privado que se especializan en la financiación de capital de riesgo, permitiendo la inversión indirecta en startups.

Los fondos de capital privado

Los fondos de capital privado invierten en una gran cantidad de nuevas empresas prometedoras para diversificar su exposición al riesgo en cualquier empresa. Según una investigación reciente, la tasa de fracaso de una cartera de fondos de riesgo es del 40% al 50% en un año determinado, y el 90% de todas las empresas en las que se invierte no superará la marca de los 10 años.

La idea de que solo una de cada 10 inversiones de capital de riesgo tendrá éxito es la expectativa de la industria. El 10% de las empresas que lo logran puede devolver muchos miles de por ciento a los inversores.

Los acuerdos de riesgo típicos se estructuran a lo largo de 10 años hasta su salida. La estrategia de salida ideal es que la empresa se haga pública a través de una oferta pública inicial (OPI), lo que puede generar los rendimientos desmesurados que se esperan de asumir dicho riesgo. Otras estrategias de salida que son menos deseables incluyen ser adquirido por otra empresa o permanecer como privado, empresa rentable.

Debida diligencia

El primer paso para llevar a cabo la debida diligencia para una startup es evaluar críticamente el plan de negocios y el modelo para generar ganancias y crecimiento en el futuro. La economía de la idea debe traducirse en rendimientos del mundo real.

Muchas ideas nuevas son tan innovadoras que corren el riesgo de no lograr la adopción del mercado. Los competidores fuertes o las barreras de entrada importantes también son consideraciones importantes. Legal, regulador, y las cuestiones de cumplimiento también son importantes a tener en cuenta para las ideas nuevas.

El papel del fundador

Muchos inversores ángeles e inversores de capital riesgo indican que la personalidad y el impulso de los fundadores de la empresa son como, o incluso más importante que la propia idea de negocio.

Los fundadores deben tener la habilidad, conocimiento, y pasión para llevarlos a través de períodos de dolores de crecimiento y desánimo. También deben estar abiertos a recibir consejos y comentarios constructivos desde dentro y fuera de la empresa. Deben ser lo suficientemente ágiles y ágiles para cambiar la dirección de la empresa ante eventos económicos inesperados o cambios tecnológicos.

Más preguntas

Otras preguntas que deben hacerse son, si la empresa tiene éxito, ¿habrá riesgo de sincronización? ¿Serán los mercados financieros favorables a una OPI dentro de cinco o diez años? ¿Habrá crecido la empresa lo suficiente como para ofrecer una salida a bolsa con éxito y proporcionar un sólido retorno de la inversión?

Grandes riesgos, Grandes recompensas

Un excelente ejemplo de una historia de inicio exitosa es Alphabet Inc., más conocido como Google. El gigante de las búsquedas se lanzó como una startup en 1997 con $ 1 millón en capital inicial de FF&F. En 1999, la compañía estaba creciendo rápidamente y atrajo $ 25 millones en fondos de capital de riesgo, con dos firmas de capital riesgo adquiriendo alrededor del 10% cada una de la compañía. En agosto de 2004, La OPI de Google recaudó más de $ 1.2 mil millones para la empresa y casi 500 millones de dólares para los inversores originales. un retorno de casi 1, 700%.

Este gran potencial de rentabilidad es el resultado de la increíble cantidad de riesgo inherente a las nuevas empresas. No solo fallará el 90% de las inversiones de capital riesgo, pero hay una gran cantidad de factores de riesgo únicos que deben abordarse al considerar una nueva inversión en una startup.

Fondos de inversión privados

- Traunch

- Los administradores de bienes raíces enfrentan costos operativos crecientes a medida que aumentan las demandas de informes de los inversores

- El futuro de los fondos alternativos en Hong Kong

- Adaptación a la pandemia:cómo ha reaccionado el sector inmobiliario de EMEA

- Las ventajas de domiciliar su fondo en Luxemburgo

- Administración alternativa de fondos:la prueba de resistencia de la deuda privada

-

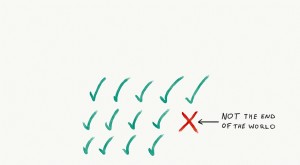

Deje de preocuparse por los hábitos perdidos

Deje de preocuparse por los hábitos perdidos ¿Qué haces cuando extrañas tus hábitos por un día? Si eres como la mayoría de nosotros, probablemente te decepciones de ti mismo. Nos damos cuenta de lo importantes que son los hábitos, y nos esforz...

-

Todo lo que los inversores necesitan saber sobre las propinas de Bitcoin en Twitter

Todo lo que los inversores necesitan saber sobre las propinas de Bitcoin en Twitter Muchos o todos los productos aquí son de nuestros socios que nos pagan una comisión. Así es como ganamos dinero. Pero nuestra integridad editorial garantiza que las opiniones de nuestros expertos no s...

-

Diferencia entre TSA e IRA

Diferencia entre TSA e IRA TSA significa anualidad protegida de impuestos, un tipo de plan 403b, e IRA significa cuenta de jubilación individual. Ambas son formas con ventajas fiscales de decir dinero para la jubilación. Pa...

-

Evite estas 7 cosas cuando viva con compañeros de cuarto

Evite estas 7 cosas cuando viva con compañeros de cuarto Hasta hace muy poco, Nunca he vivido solo. Fui de la casa de mis padres a un dormitorio universitario, a una casa de fraternidad y a varios apartamentos. a un condominio propio, todos los cuales estab...