Consejos para la planificación de la jubilación a mediados de los 60 y más allá

La planificación de la jubilación a cualquier edad puede ser un desafío. Todavía, Hay ciertos pasos que debe tomar cuando tenga 60 años o más para asegurarse de estar listo para esos años dorados.

Conclusiones clave

- Muchas personas optan por seguir trabajando después de la edad de jubilación para obtener ingresos adicionales o para seguir comprometidos.

- Si nació en 1960 o después, su plena edad de jubilación para los beneficios del Seguro Social es 67.

- Puede inscribirse en Medicare a los 65 años, esté o no jubilado.

- Las distribuciones mínimas requeridas para las cuentas IRA tradicionales y los planes 401 (k) comienzan a los 72 años, aunque han sido suspendidos en 2020 debido a la Ley CARES, pasó en medio de la pandemia de COVID-19.

De una sola vez, la edad habitual de jubilación era de 65 años, pero los tiempos han cambiado. Incluso la Administración del Seguro Social (SSA) ha aumentado la edad en la que se encuentran disponibles los beneficios de jubilación completos. Ha habido un cambio de planes de beneficios definidos a planes de contribuciones definidas en muchos planes patrocinados por la empresa.

A estos cambios se suma el hecho de que muchos programas de ahorro no están produciendo retornos proyectados. Es fácil ver por qué es posible que muchas personas deban posponer la jubilación.

Por supuesto, incluso si está financieramente seguro, llegar a los 65 años no siempre significa que es hora de jubilarse. Muchas personas que tienen 65 años aman su trabajo y quieren seguir trabajando. Todavía, Hay algunas cosas que debe considerar, y cuidar, como parte de la planificación de la jubilación a mediados de los 60 y más allá.

Determine su preparación para la jubilación

Si la política de su empleador es ofrecer la jubilación a los 65 años, Piense si está realmente listo para dejar de fumar desde una perspectiva psicológica y financiera. Que no, considere si desea pedirle a su empleador que le permita trabajar unos años más, o si desea ser contratado como consultor.

Idealmente, Hará esto al menos un año antes de cumplir los 65, ya que algunos empleadores comienzan el proceso de jubilación anticipadamente. Muchos empleadores ahora se enfocan en contratar y retener empleados que tengan experiencia y "conozcan el negocio" para fortalecer sus bancos intelectuales.

Permanecer como empleado asalariado no solo significa que continuará recibiendo un ingreso estable, pero también seguirá recibiendo cobertura médica y otros beneficios que ofrece su empleador. Por otra parte, ir por la ruta del consultor le ofrece más flexibilidad y podría permitirle tener una jubilación más laboral.

Crear un presupuesto de jubilación

Los jubilados que han ahorrado durante muchos años pueden sentir que llegar a la edad de jubilación significa que es hora de disfrutar de los frutos de su trabajo. Lo suficientemente justo, pero el riesgo es que la gente se exceda y se lo gaste todo en unos pocos años.

Para no caer en esta trampa, presupuestar sus gastos. Asegúrese de incluir los nuevos costos en los que planea incurrir, como viajes extra. Esto le ayudará a tomar una determinación realista de la facilidad con la que puede pagar algunos de esos planes futuros.

Una vez que ya no esté trabajando, un presupuesto es aún más importante, ya que sus ingresos probablemente provendrán de sus ahorros, Seguridad Social, y cualquier plan de pensión que pueda tener.

Según William DeShurko, director de inversiones de Fund Trader Pro:"Una manera fácil de hacer un presupuesto es sacar sus recibos de pago más recientes. Mire el monto de pago neto después de que se hayan hecho todas las deducciones. Conviértalo en un número mensual. Suma o resta montos que será diferente en la jubilación. Por lo general, este número no cambia mucho. Si algo, sube para dar cuenta de más viajes. Si tiene que presupuestar todos los gastos, no se retire. No se puede reducir con un período de gasto de 30 o 40 años por delante ".

Decidir cuándo tomar el seguro social

El Seguro Social generalmente se incluye en las proyecciones financieras de una persona para la jubilación. Una decisión clave al incluir el Seguro Social en su ecuación es determinar si recibirá beneficios completos o reducidos.

Si nació antes de 1938, es elegible para recibir beneficios de jubilación completos de la SSA a los 65 años. Si nació en 1938 o después, su jubilación completa está determinada por cuánto tiempo después de que nació en 1937. Consulte la siguiente tabla para obtener más detalles.

Fuente:Servicio de Impuestos Internos

Si toma los beneficios del Seguro Social antes de alcanzar su edad normal de jubilación, sus beneficios anuales serán más bajos que si esperara hasta alcanzar la plena edad de jubilación.

Si no necesita los pagos cuando cumpla la plena edad de jubilación, considere esperar hasta los 70 años para obtener el máximo beneficio posible. Esperar más no aumentará lo que recibirás.

"Los factores que determinan cuándo es mejor tomar el Seguro Social incluyen los ingresos históricos de usted y su cónyuge, tus edades y esperanza de vida, "dice Mark Hebner, fundador y presidente de Index Fund Advisors y autor de Fondos indexados:el programa de recuperación de 12 pasos para inversores activos.

"La mayoría de los adultos sanos se beneficiarían de suspender su Seguro Social hasta que cumplan 70 años, "Agrega Hebner." Hay recursos en línea para que los inversores los ayuden a maximizar su posible pago de la Seguridad Social ".

Para comprender completamente sus beneficios del Seguro Social, incluida la determinación de cuánto se prevé que reciba, visite el sitio web de la Administración del Seguro Social.

Inscríbase en Medicare

Medicare puede usarse para cubrir ciertos gastos médicos en lugar de usar sus ahorros para cubrir esos montos. Medicare proporciona seguro hospitalario, para la atención hospitalaria y cierta atención de seguimiento, y cobertura de seguro médico para los servicios médicos que no están cubiertos por el seguro hospitalario.

Medicare está disponible para personas mayores de 65 años. (La edad puede ser menor para las personas discapacitadas o con insuficiencia renal permanente). La parte médica del seguro está disponible con una prima y es opcional.

Si está cubierto por un plan de salud en el trabajo, es posible que no necesite la parte médica. Puedes comparar los costes y las características de ambos y elegir el que más te convenga. El seguro hospitalario está disponible sin costo adicional para usted. ya que ya lo pagó como parte de sus impuestos del Seguro Social mientras trabajaba.

Incluso si no se jubilará a los 65 años, es posible que aún desee considerar inscribirse en Medicare, ya que Medicare puede costarle un 10% más si se inscribe más tarde.

Use su casa para obtener ingresos

Si vives en un lugar grande, puede ser el momento de considerar si debe mudarse a una casa más pequeña que sea menos costosa de mantener oa un área donde el costo de vida sea más bajo. Cambiar de residencia podría proporcionar algunos fondos adicionales para agregar a sus ahorros para la jubilación.

Si no está dispuesto a mudarse o vender su casa pero necesita ingresos adicionales, considere si los riesgos involucrados en una hipoteca inversa son adecuados para usted. Bajo un programa de hipoteca inversa, un prestamista utiliza el valor acumulado de su vivienda para proporcionarle ingresos libres de impuestos.

Antes de solicitar una hipoteca inversa, asegúrese de hacer tantas preguntas como sea posible, incluida la cantidad de tarifas que pagará, los términos de la hipoteca, y sus opciones de recibo de pago.

Administre sus ingresos durante la jubilación

Si necesita obtener ingresos de sus ahorros para financiar su jubilación, tome medidas para asegurarse de minimizar los impuestos y maximizar lo que puede conservar. Su perfil financiero único determinará el momento más oportuno para utilizar ciertos tipos de ingresos.

Desde una perspectiva general, Los retiros de cuentas con impuestos diferidos, como las IRA tradicionales y los planes patrocinados por el empleador, deben ocurrir durante los años en que su tasa de impuesto sobre la renta es más baja. Esto ayudará a minimizar la cantidad de impuesto sobre la renta que adeuda sobre esas cantidades.

Tome las distribuciones mínimas requeridas

Por supuesto, si tiene la edad de distribución mínima requerida (RMD), debe satisfacer sus montos de RMD de esas cuentas, independientemente de su tasa impositiva.

Durante años, la edad de RMD era 70½. La Ley SEGURA, que se convirtió en ley en diciembre de 2019, lo aumentó para reflejar el aumento de la esperanza de vida. Ahora tiene hasta los 72 años para comenzar a tomar RMD de sus planes IRA tradicionales y planes 401 (k). Sin embargo, si pierde un RMD, Deberá una multa del 50% sobre la cantidad que debería haber retirado.

Tenga en cuenta que las cuentas IRA Roth no tienen RMD. Puede guardar su dinero en una Roth todo el tiempo que desee y pasar la cuenta completa a sus beneficiarios.

Para 2020, no tiene que tomar ningún RMD, como resultado de la aprobación de marzo de 2020 de CARES (Ayuda por Coronavirus, Alivio, y Seguridad Económica). El plan de estímulo de 2 billones de dólares se estableció en medio de la recesión económica provocada por la pandemia mundial de coronavirus.

La línea de fondo

Es probable que lea muchos consejos sobre el momento de su jubilación y las formas de administrar sus ingresos. Todavía, una cosa para recordar es que no existe una solución única para todos.

Trabajar con un planificador financiero o un asesor de jubilación puede ayudarlo a diseñar una solución que se adapte a sus necesidades e ingresos. Idealmente, empezar a planificar la jubilación lo antes posible, y no olvide reequilibrar su cartera de inversiones tan a menudo como sea necesario.

jubilarse

- Verificación de la realidad:es posible que el seguro social no exista cuando se jubile

- Evite estos errores comunes de reinversión de IRA

- 3 grandes razones para tomar los beneficios del Seguro Social a los 62 años

- Reglas de elegibilidad de IRA:¿Puede contribuir?

- 5 pasos a seguir antes de la jubilación

- Cómo reclamar los beneficios del Seguro Social mientras vive en el extranjero

-

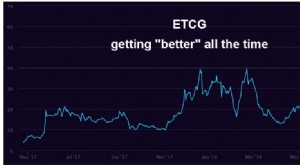

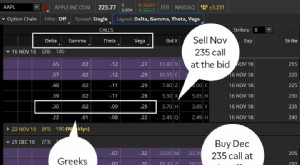

¿Cantando blues de baja volatilidad? Prueba los diferenciales de calendario

¿Cantando blues de baja volatilidad? Prueba los diferenciales de calendario Una de las ventajas que ofrecen las estrategias de opciones es el potencial de obtener ganancias al alza, hacia abajo, o mercados de rango limitado. Incluso en mercados tranquilos donde la baja volati...

-

¿Se considera 401K un plan de contribución definida?

¿Se considera 401K un plan de contribución definida? Hay varios tipos de planes de jubilación disponibles. El 401 (k) es un plan de jubilación patrocinado por el empleador que se estableció en 1980. Su nombre proviene de la sección del código del Servi...

-

Cómo conseguir su presupuesto de alimentos para dos en el punto

Cómo conseguir su presupuesto de alimentos para dos en el punto Bienvenido de nuevo a la colaboración entre Mint y Brewing Happiness. Soy Haley la chica detrás de Brewing Happiness - un blog sobre la celebración de las pequeñas decisiones saludables que tomamos en...

-

Estrategia de negociación diaria de Bitcoin para 2021

Estrategia de negociación diaria de Bitcoin para 2021 El mundo financiero está siendo revolucionado por las criptomonedas. Mucha gente está buscando en el mercado de cifrado para invertir o comerciar. El acceso a los mercados de criptomonedas a través de...