Cómo abrir una cuenta IRA:siga estos 5 sencillos pasos

Aprender a ahorrar para la jubilación va más allá de averiguar cómo invertir dinero. También querrá aprovechar las cuentas que brindan exenciones de impuestos para ayudarlo a ahorrar. Uno de ellos es una IRA.

IRA significa una cuenta de jubilación individual. Las cuentas IRA brindan exenciones de impuestos, como las 401 (k) en el lugar de trabajo, pero puede abrirlas usted mismo. Puede utilizar uno junto con su plan de trabajo. O puede abrir uno si su empleador no ofrece la opción de ahorrar para la jubilación.

Pero necesita saber cómo abrir una IRA para comenzar. Esta guía lo ayudará a descubrir todo lo que necesita saber, incluido cómo elegir la cuenta IRA adecuada para sus objetivos financieros.

En este articulo- Paso 1:elija entre una IRA tradicional o una Roth

- Paso 2:elige dónde abrir una cuenta

- Paso 3:abre tu cuenta

- Paso 4:Ingrese fondos en su cuenta

- Paso 5:elija sus inversiones

- Preguntas frecuentes

- Línea de fondo

Paso 1:elija entre una IRA tradicional o una Roth

Si desea abrir una IRA, primero tendrás que decidir de qué tipo. Hay dos tipos principales disponibles para la mayoría de las personas:

- Una IRA tradicional

- Una cuenta IRA Roth

Puedes abrir ambos, pero el límite de contribución para ellos se combina. En otras palabras, en 2020 y 2021, se le permite contribuir con un gran total de $ 6, 000 o $ 7, 000 si tiene 50 años o más. Esto se puede dividir entre las dos cuentas, o contribuyó a uno u otro, pero no puede poner $ 6, 000 en una cuenta IRA tradicional y otros $ 6, 000 en una cuenta IRA Roth.

Con una IRA tradicional, si cumple con los requisitos de ingresos, puede tomar una deducción de impuestos por su contribución a la IRA. Entonces, si invierte $ 6, 000 en 2020, su renta imponible se reduciría en $ 6, 000 para este año. Sin embargo, no evita los impuestos por completo; una cuenta IRA tradicional es lo que se conoce como cuenta con impuestos diferidos. Eso significa que paga impuestos cuando se retira el dinero durante la jubilación. Además, debe comenzar a realizar retiros obligatorios (llamados distribuciones mínimas requeridas) una vez que cumpla 72 años.

Las cuentas IRA tradicionales tienen un límite de ingresos para contribuciones deducibles de impuestos si tiene un plan de jubilación en el lugar de trabajo o si lo tiene su cónyuge. pero sin límite de ingresos para contribuciones no deducibles.

- Si es soltero o se declara jefe de familia y tiene un plan de trabajo, las contribuciones deducibles comienzan a eliminarse gradualmente con un ingreso de $ 66, 000 en 2021 y no se pueden hacer contribuciones deducibles una vez que sus ingresos sean de $ 76, 000.

- Si está casado y presenta una declaración conjunta y tiene un plan de trabajo, la deducibilidad de sus contribuciones comienza a desaparecer una vez que sus ingresos son de $ 105, 000 y no puede hacer más contribuciones deducibles una vez que llegue a $ 125, 000 en 2021.

- Si está casado y presenta una declaración conjunta y no tiene un plan de trabajo, pero su cónyuge sí, la eliminación comienza en $ 198, 000 y no puede deducir ninguna contribución con un ingreso de $ 208, 000 o más en 2021.

- Para contribuyentes separados casados, la eliminación comienza en $ 0 y no se pueden hacer contribuciones una vez que sus ingresos alcanzan los $ 10, 000.

Con una cuenta IRA Roth, no hay deducción de impuestos disponible en el año en que se realizan las contribuciones, pero no pagará impuestos sobre el dinero que saque como jubilado y sus ganancias también crecerán libres de impuestos. No hay RMD con una cuenta IRA Roth. Y aunque enfrentará una multa por retiro anticipado por obtener ganancias antes de los 59 1/2 años, puede retirar sus contribuciones en cualquier momento sin penalización. Ese no es el caso de una IRA tradicional, donde prácticamente todos los retiros anticipados están sujetos a una multa del 10%.

Las cuentas Roth IRA también tienen un límite de ingresos, pero si lo excede no hay opción de contribuir en absoluto. Estos son los límites para 2021:

- La elegibilidad comienza a eliminarse para los contribuyentes conjuntos casados con un ingreso de $ 198, 000 y no se pueden realizar más contribuciones una vez que alcance los $ 208, 000.

- Si está casado y presenta la declaración por separado, la eliminación comienza en $ 0, y no se permiten contribuciones con un ingreso de $ 10, 000.

- Los contribuyentes solteros verán que la elegibilidad para contribuir comenzará a eliminarse en $ 125, 000 y no se pueden hacer contribuciones con un ingreso de $ 140, 000 o más.

Para decidir qué tipo de cuenta es mejor, Piense en los posibles beneficios fiscales. ¿Preferiría reducir su factura de impuestos ahora o más tarde cuando se jubile? Esto podría depender de si cree que deberá más en impuestos ahora o más adelante en la vida. También puede pensar si desea realizar retiros según un cronograma establecido por el IRS (como lo haría con una IRA tradicional) o si tiene la libertad y la flexibilidad de dejar su dinero invertido todo el tiempo que desee (como podría hacer con una cuenta IRA). Roth IRA).

Paso 2:elige dónde abrir una cuenta

Tiene muchas opciones para abrir una IRA. Para la mayoria de la gente, podría tener sentido invertir al menos parte del dinero de su jubilación en acciones, lo que significa que querrá elegir una firma de corretaje que lo permita.

Si no desea seleccionar inversiones usted mismo, muchos robo-advisors populares le permiten abrir una IRA. El beneficio de este enfoque es que solo responde algunas preguntas sobre su edad, metas de jubilación, y tolerancia al riesgo, y su dinero se invierte en una combinación de activos según sus respuestas y el cronograma de jubilación. La desventaja es que, por lo general, debe pagar una pequeña tarifa por los servicios de asesoramiento automático.

Si no desea pagar por un asesor automático o prefiere adoptar un enfoque más práctico y administrar su dinero usted mismo, hay una amplia variedad de corredores de descuento que ofrecen muchas opciones de inversión, operaciones sin comisiones, y más.

Muchos bancos y cooperativas de crédito también ofrecen cuentas IRA, incluidos los que le permiten invertir en CD o cuentas de ahorro. Las características de estas cuentas IRA pueden variar sustancialmente de una institución financiera a otra y es posible que esté limitando los rendimientos potenciales que puede obtener al elegir esta opción. También reduce su riesgo, aunque, ya que invertir en acciones siempre conlleva la posibilidad de perder dinero.

Paso 3:abre tu cuenta

Una vez que haya investigado opciones para firmas de corretaje o bancos y haya encontrado una que se vea bien, puedes abrir tu cuenta. Los requisitos específicos variarán, pero generalmente deberá proporcionar su nombre completo, su número de seguro social, tus detalles de contacto, y su información financiera para financiar su cuenta. Es posible que también deba proporcionar su licencia de conducir, y quizás responda algunas preguntas para verificar su identidad.

Paso 4:Ingrese fondos en su cuenta

Una vez que su cuenta esté abierta, el siguiente paso es invertir algo de dinero. Y tienes algunas opciones diferentes para hacer eso.

Si tiene un 401 (k) antiguo en un lugar de trabajo anterior, podría hacer una transferencia de 401 (k) a IRA. Esto implica completar algunos trámites con la administración actual de su 401 (k). Es posible que tenga la opción de una transferencia directa, donde el dinero se envía directamente desde el 401 (k) a su nueva IRA. O puede recibir un cheque, que deberá depositar en su nueva cuenta IRA en un plazo de 60 días. Si no cumple con la fecha límite, retirar el dinero de su 401 (k) podría tratarse como un retiro, lo que significaría que puede estar sujeto a las sanciones por retiro anticipado que correspondan.

Si transfiere dinero de un 401 (k), lo más probable es que desee que los tipos de cuenta coincidan. En otras palabras, si tiene un plan 401 (k) tradicional, desea transferir el dinero a una IRA tradicional en lugar de una IRA Roth. Debido a que las cuentas Roth se financian con dólares después de impuestos, si no coincide con los tipos de cuenta, podría terminar debiendo impuestos sobre los fondos que reinvierte, lo que podría resultar muy caro.

En algunos casos, podría tener sentido cambiar a un Roth (este proceso se llama "conversión Roth") pero debe asegurarse de comprender todas las consecuencias de esto. Hablar con un asesor financiero o fiscal antes de hacer esto podría ser útil.

También tiene la opción de depositar dinero simplemente retirándolo directamente de su banco o cuenta de ahorros o enviando un cheque. En la mayoría de los casos, simplemente puede proporcionar su número de ruta y número de cuenta y el dinero se transferirá en unos días sin costo alguno.

Cuando haces tu contribución, es posible que deba seleccionar para qué año fiscal es. Eso es porque tiene hasta el día de impuestos para hacer contribuciones para cada año calendario. Por ejemplo, si quisieras contribuir para 2020, tendrías hasta el 15 de abril, 2021, para hacerlo. Si deposita dinero en su IRA en enero, Febrero, Marcha, o principios de abril de 2021, Podrías elegir si realizar la contribución para 2020 o para 2021.

Cuando contribuyes, asegúrese de no exceder los límites de contribución anual. De nuevo, esto podría ser de hasta $ 6, 000 tanto para 2020 como para 2021. Y aquellos que tienen 50 años o más pueden contribuir con $ 1 adicional, 000 en contribuciones para ponerse al día por un total de $ 7, 000.

Si desea maximizar las posibilidades de alcanzar su límite, considere la posibilidad de configurar depósitos automáticos. La mayoría de los corredores y muchos robo-asesores le permiten hacer eso para que el dinero se retire en un horario establecido. La elección de que se retiren fondos de su cheque de pago cada día de pago le permitiría invertir dinero para su futuro antes de tener la oportunidad de gastarlo.

Paso 5:elija sus inversiones

Si optó por un robo-advisor, no tendrá que tomar decisiones de inversión, un algoritmo lo hará por usted. Pero si eligió un tipo diferente de IRA, luego debe seleccionar qué activos comprar con el dinero de su IRA.

Las opciones disponibles para usted dependen de dónde abrió su IRA. Si eligió un banco, normalmente no tendrá muchas opciones. Es probable que su dinero ingrese en un mercado monetario o en una cuenta de CD. Si eligió un corredor, por lo general, puede invertir en casi todo lo que ofrecen, incluidas acciones, los fondos negociados en bolsa, y fondos mutuos. Las acciones en acciones de empresas individuales podrían ser más riesgosas que invertir en ETF o fondos mutuos, que a menudo rastrean índices financieros o industrias específicas y que brindan una mayor diversificación.

Hay algunas cuentas IRA que también le permiten realizar inversiones alternativas. Por ejemplo, es posible que pueda invertir en oro o criptomonedas o puede abrir una IRA con un prestamista de igual a igual. A menos que esté seguro de tener una estrategia de inversión sólida, sin embargo, es posible que no desee apostar el dinero de su jubilación en inversiones que se consideran más especulativas.

Preguntas frecuentes

La mayoría de las corredurías no cobran por abrir una IRA. Sin embargo, si elige abrir una IRA con un robo-advisor, podría adeudar gastos de gestión. También puede haber algunos costos asociados con las inversiones particulares que seleccione.

El mejor lugar para abrir una IRA depende de sus necesidades. Si quiere gestionar sus propias inversiones, una cuenta de corretaje que le ofrece una amplia variedad de opciones, como acciones, cautiverio, los fondos de inversión, y los ETF podrían ser una buena opción. Si quiere reducir su riesgo, es posible que prefiera abrir una IRA que le permita depositar su dinero en un CD o en una cuenta del mercado monetario. Y si quiere que sus fondos sean administrados por usted, un robo-advisor podría ser una mejor apuesta.

Por lo general, no puede perder dinero simplemente depositando sus fondos en una IRA, ya que la mayoría de los bancos están asegurados por la FDIC y las buenas firmas de corretaje están aseguradas por la SIPC. Sin embargo, una vez que decida comenzar a invertir el dinero en su IRA, siempre existe un riesgo inherente. Si compra acciones o ETF y su rendimiento es deficiente, por ejemplo, podrías perder dinero. ¿Cuánto cuesta abrir una IRA?

¿Cuál es el mejor lugar para abrir una IRA?

¿Puede perder dinero en una IRA?

Línea de fondo

Abrir una IRA es una buena manera de beneficiarse de las ventajas fiscales de sus ahorros para la jubilación. Pero debe tomar la decisión correcta sobre qué tipo de IRA abrir, dónde abrir su cuenta, y en qué invertir dentro de su IRA. Si no está seguro de cuál es la mejor manera de abordar estos problemas, trabajar con un asesor financiero puede ser una buena idea.

invertir

-

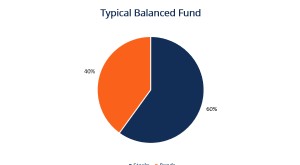

¿Qué es un fondo equilibrado?

¿Qué es un fondo equilibrado? Un fondo equilibrado también conocido como fondo híbrido, se caracteriza por la diversificación entre dos o más clases de activos Clase de activo Una clase de activo es un grupo de vehículos de invers...

-

Cómo cerrar una cuenta IRA de Fidelity Roth

Cómo cerrar una cuenta IRA de Fidelity Roth Puede cerrar una cuenta IRA de Fidelity llenando y enviando por correo en un solo formulario. Los inversores a veces deciden que es ventajoso cerrar una cuenta de inversión. Si tiene una cuenta de ju...

-

La pandemia está redefiniendo las necesidades de los estadounidenses,

La pandemia está redefiniendo las necesidades de los estadounidenses, resultados de la encuesta:el 47% dice que ya no necesita salir a cenar y más La pandemia de coronavirus está cambiando los hábitos de gasto de los estadounidenses, según una encuesta de Credit Ka...

-

Cómo contratar a un planificador financiero (o no)

Cómo contratar a un planificador financiero (o no) Millones de personas confían en que los profesionales financieros inviertan por ellos, pero no todos saben cómo contratar a un planificador financiero de la manera correcta, o cuándo decirle que no a ...