¿Qué es el comercio algorítmico?

Las estrategias de negociación algorítmica implican tomar decisiones comerciales basadas en reglas preestablecidas que se programan en una computadora. Un comerciante Seis habilidades esenciales de los comerciantes maestros Casi cualquier persona puede convertirse en comerciante, pero para ser uno de los maestros comerciantes se necesita más que capital de inversión y un traje de tres piezas. Tenga en cuenta:hay un mar de personas que buscan unirse a las filas de los comerciantes maestros y traer a casa la cantidad de dinero que acompaña a ese título. o el inversionista escribe un código que ejecuta operaciones en nombre del comerciante o inversionista cuando se cumplen ciertas condiciones.

Ejemplos de algoritmos comerciales simples

- Corta 20 lotes de GBP / USD si el GBP / USD sube por encima de 1.2012. Por cada aumento de 5 pips en GBP / USD, cubrir el corto por 2 lotes. Por cada caída de 5 pips en GBP / USD, aumentar la posición corta en 1 lote.

- Compre 100, 000 acciones de Apple (AAPL) si el precio cae por debajo de 200. Por cada 0,1% de aumento en el precio por encima de 200, compra 1, 000 acciones. Por cada 0,1% de disminución del precio por debajo de 200, vender 1, 000 acciones.

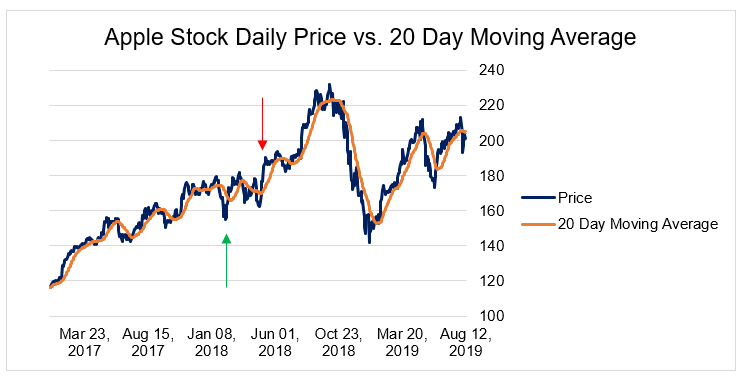

Ejemplo de un algoritmo de negociación de media móvil

Los algoritmos de negociación de medias móviles son muy populares y extremadamente fáciles de implementar. El algoritmo compra un valor (p. Ej., acciones) si su precio de mercado actual está por debajo de su precio de mercado promedio durante algún período y vende un valor si su precio de mercado es mayor que su precio de mercado promedio durante algún período. Aquí, consideramos un algoritmo de negociación de media móvil de 20 días.

El algoritmo compra acciones de Apple (AAPL) si el precio de mercado actual es menor que el promedio móvil de 20 días y vende acciones de Apple si el precio de mercado actual es mayor que el promedio móvil de 20 días. La flecha verde indica un momento en el que el algoritmo habría comprado acciones, y la flecha roja indica un momento en el que este algoritmo habría vendido acciones.

Ventajas del comercio algorítmico

1. Minimizar el impacto del mercado

Una operación grande puede cambiar potencialmente el precio de mercado. Tal comercio se conoce como comercio distorsionador porque distorsiona el precio de mercado. Para evitar tal situación, Los traders suelen abrir grandes posiciones que pueden mover el mercado por pasos.

Por ejemplo, un inversor que desee comprar un millón de acciones de Apple podría comprar las acciones en lotes de 1, 000 acciones. El inversor podría comprar 1, 000 acciones cada cinco minutos durante una hora y luego evaluar el impacto de la operación en el precio de mercado de las acciones de Apple. Si el precio permanece sin cambios, el inversor continuará con su compra. Esta estrategia permite al inversor comprar acciones de Apple sin aumentar el precio. Sin embargo, la estrategia tiene dos inconvenientes principales:

- Si el inversor necesita pagar una tarifa fija por cada transacción que realiza, la estrategia puede incurrir en costos de transacción significativos Costos de transacción Los costos de transacción son costos incurridos que no se acumulan para ningún participante de la transacción. Son costos hundidos que resultan del comercio económico en un mercado. En economía, la teoría de los costos de transacción se basa en el supuesto de que las personas están influenciadas por el interés propio competitivo.

- La estrategia requiere una cantidad significativa de tiempo para completarse. En este caso, si el inversor compra 1, 000 acciones cada cinco minutos, le tomaría poco más de 83 horas (más de tres días) completar el intercambio.

Un algoritmo de negociación puede resolver el problema comprando acciones y comprobando instantáneamente si la compra ha tenido algún impacto en el precio de mercado. Puede reducir significativamente tanto el número de transacciones necesarias para completar la operación como el tiempo necesario para completar la operación.

2. Garantiza una toma de decisiones basada en reglas

Los comerciantes e inversores a menudo se dejan llevar por el sentimiento y la emoción y hacen caso omiso de sus estrategias comerciales. Por ejemplo, en el período previo a la crisis financiera mundial de 2008 Crisis financiera mundial de 2008-2009 La crisis financiera mundial de 2008-2009 se refiere a la crisis financiera masiva que el mundo enfrentó de 2008 a 2009. La crisis financiera afectó a personas e instituciones de todo el mundo , con millones de estadounidenses profundamente afectados. Las instituciones financieras comenzaron a hundirse, muchos fueron absorbidos por entidades más grandes, y el gobierno de los Estados Unidos se vio obligado a ofrecer rescates, Los mercados financieros mostraban señales de que se avecinaba una crisis. Sin embargo, muchos inversores ignoraron las señales porque estaban atrapados en el "frenesí del mercado alcista" de mediados de la década de 2000 y no creían que fuera posible una crisis. Los algoritmos resuelven el problema asegurando que todas las operaciones se adhieran a un conjunto predeterminado de reglas.

Desventaja del comercio algorítmico

1. Perderse intercambios

Un algoritmo de negociación puede perder operaciones porque esta última no muestra ninguno de los signos que el algoritmo ha sido programado para buscar. Se puede mitigar hasta cierto punto simplemente aumentando la cantidad de indicadores que el algoritmo debe buscar, pero esa lista nunca puede estar completa.

Más recursos

Para seguir aprendiendo y desarrollando su conocimiento del comercio algorítmico, recomendamos encarecidamente los recursos adicionales a continuación:

- Negociación de alta frecuencia Negociación de alta frecuencia (HFT) La negociación de alta frecuencia (HFT) es una negociación algorítmica caracterizada por una ejecución comercial de alta velocidad, una gran cantidad de transacciones,

- Media móvil adaptable de Kaufman Media móvil adaptable de Kaufman (KAMA) La media móvil adaptable de Kaufman (KAMA) fue desarrollada por el teórico financiero cuantitativo estadounidense, Perry J. Kaufman, en 1998. La técnica comenzó en 1972, pero Kaufman la presentó oficialmente al público a través de su libro, "Sistemas y métodos de negociación". A diferencia de otras medias móviles

- Indicadores de impulso Indicadores de impulso Los indicadores de impulso son herramientas que utilizan los traders para comprender mejor la velocidad o la tasa a la que cambia el precio de un valor. Impulso

- Análisis técnico:una guía para principiantes Análisis técnico:una guía para principiantes El análisis técnico es una forma de valoración de inversiones que analiza los precios pasados para predecir la acción futura del precio. Los analistas técnicos creen que las acciones colectivas de todos los participantes en el mercado reflejan con precisión toda la información relevante, y por lo tanto, asignar continuamente un valor justo de mercado a los valores.

invertir

-

Tolerancia hipotecaria:comprensión de los conceptos básicos

Tolerancia hipotecaria:comprensión de los conceptos básicos Cuando su presupuesto es ajustado debido a un revés financiero, averiguar cómo manejar los gastos es abrumador. Agradecidamente, existen opciones como la indulgencia hipotecaria para aliviar la carga ...

-

¿Cuánto gana un soldador promedio al mes?

¿Cuánto gana un soldador promedio al mes? Los soldadores expertos pueden emplear más de 100 técnicas de soldadura diferentes. Los soldadores son profesionales industriales capacitados para unir metales mediante la aplicación de la cantidad a...

-

Estos 7 estados tienen el salario mínimo más bajo

Estos 7 estados tienen el salario mínimo más bajo Muchos o todos los productos aquí son de nuestros socios que nos pagan una comisión. Así es como ganamos dinero. Pero nuestra integridad editorial garantiza que las opiniones de nuestros expertos no s...

-

Cómo lidiar con una cuenta bancaria negativa

Cómo lidiar con una cuenta bancaria negativa Una boleta de depósito de la cuenta de ahorros. Una cuenta bancaria sobregirada puede resultar costosa, En más de un sentido. Los bancos pueden cobrar tarifas por cada transacción realizada contra un...