Compendio semanal del mercado:¿Qué es una curva de rendimiento?

El índice S&P 500 está nuevamente cerca de un máximo histórico visto por última vez en septiembre de 2018, cerrando hoy a menos del 2% de esa marca y marcando una racha ganadora de 7 días. Sectores cíclicos como materiales, finanzas, y los cíclicos del consumidor obtuvieron mejores resultados, mientras que los sectores defensivos, como los productos básicos, los servicios públicos y la atención médica quedaron rezagados. La renta variable internacional superó levemente a la de EE. UU. Y los mercados emergentes mostraron la mayor ganancia semanal. El sentimiento fue positivo en general durante la semana, con cifras de fabricación más sólidas fuera de Asia para comenzar la semana, y optimismo sobre las conversaciones comerciales entre Estados Unidos y China que tuvieron lugar en Washington esta semana. El rendimiento de los bonos del Tesoro a 10 años se disparó esta semana de nuevo al 2,50%, revirtiendo la breve inversión en la curva de rendimiento a 3 meses y 10 años.

Devoluciones semanales

S&P 500:2893 (+ 2,06%)

FTSE All-World sin EE. UU. (VEU):(+ 2,47%)

Rendimiento de los bonos del Tesoro de EE. UU. A 10 años:2,50% (+,09)

Oro:$ 1, 291,4 (-0,05%)

EUR / USD:1,1216 (-0,02%)

Grandes eventos

- Lunes - El índice de gerentes de compras chino subió a 50.5 en marzo, lo que indica un regreso al crecimiento y signos de estabilización en Asia después de los malos números de febrero.

- Lunes:Lyft cayó por debajo del precio de salida a bolsa del viernes de $ 72 y cerró el día de negociación en $ 69.01.

- Martes - Walgreens Boots Alliance perdió ganancias y recortó las expectativas de ganancias reconociendo condiciones económicas desafiantes como la caída de los precios de los medicamentos genéricos.

- Miércoles:el presidente Trump alivió su retórica sobre el cierre del muro fronterizo sur de la amenaza de un corte completo a medidas menos drásticas contra la inmigración ilegal.

- Jueves:las acciones de Tesla cayeron un 8% después de que informaron ganancias débiles que mostraron cifras de producción y entrega más bajas de lo esperado e incertidumbre sobre la demanda del Model 3.

- Jueves:Jeff y MacKenzie Bezos anunciaron un acuerdo sobre los términos de su divorcio en el que Jeff se quedará con el 75% de sus acciones y aún conservará el control de voto del 25% de MacKenzie.

- Viernes:Theresa May solicitó a la Unión Europea otro retroceso en el plazo antes de la Cumbre Europea de la próxima semana. con la esperanza de evitar la fecha límite actual del 12 de abril sin ningún acuerdo.

- Viernes:las nóminas superaron las expectativas en 196, 000 en marzo, las ganancias salariales se enfriaron, y la tasa de desempleo se informó en 3.8% cerca de un mínimo de 49 años.

Nuestra Toma

Los titulares de las últimas semanas se han referido a que la curva de rendimiento se ha invertido recientemente, así que cubramos eso para mezclar un poco las cosas de la guerra comercial y el Brexit.

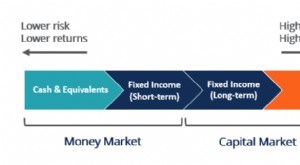

Una curva de rendimiento es simplemente una representación gráfica de las tasas de interés vigentes trazadas desde los vencimientos de corto a largo plazo. En entornos normales tiene pendiente ascendente, reflejando la prima de plazo de bloquear dinero por un período más largo (las tasas de largo plazo son más altas). La Fed controla el extremo corto, que es lo que establece las tasas de interés. Como parte de sus herramientas políticas, la Fed subirá y bajará las tasas para intentar mantener el ritmo del crecimiento y la inflación. Las tasas a largo plazo reflejan las expectativas futuras de crecimiento e inflación y cuando los compradores de bonos son pesimistas al respecto, reducirán las tasas a largo plazo mediante la compra de bonos a largo plazo. El riesgo de recesión aumenta al final del ciclo durante períodos restrictivos en los que los bancos tienen requisitos de reserva más altos que deben cumplir y tienen menos incentivos para otorgar préstamos, lo que crea condiciones crediticias estrictas. El riesgo de errores de política de la Fed también aumenta, ya que la Fed debe cronometrar con precisión los cambios de tasas para reflejar las condiciones económicas a fin de no empujar a la economía a una recesión. Por lo tanto, tiene sentido que exista una relación razonablemente fuerte entre la inversión de la curva de rendimiento y una recesión posterior.

Recientemente, el rendimiento del tesoro a 10 años cayó por debajo del rendimiento a 3 meses, lo que significa que las tasas a corto plazo eran más altas que las tasas a largo plazo, provocando una inversión en esta parte clave de la curva de rendimiento. La relación de 3 meses a 10 años se ha invertido antes de las últimas 7 recesiones. En el pasado, estas fueron inversiones significativas que dieron pocas indicaciones sobre el momento de la recesión que siguió. La inversión reciente fue muy pequeña, solo unos pocos puntos básicos, que ahora se ha revertido y ya no lo está a partir de esta semana. La curva de rendimiento general es plana, y no creemos que esta reciente inversión sea significativa o indicativa de la próxima recesión. Ha habido una cantidad sin precedentes de intervención del banco central a nivel mundial que provoca distorsiones en la curva de rendimiento y, por lo tanto, debe tomarse en el contexto del entorno actual. Creemos que es poco probable que obtengamos una curva de rendimiento sustancialmente invertida este año y actualmente no nos preocupa que algunos puntos básicos se muevan en ambos sentidos.

invertir

- Compendio semanal del mercado:El enfrentamiento por streaming

- Compendio semanal del mercado:la semana termina con volatilidad

- Compendio semanal del mercado:los mercados de valores se recuperan el viernes

- Compendio semanal del mercado:la Fed mantiene una perspectiva positiva

- Compendio semanal del mercado:enero termina con fuerza

- Compendio semanal del mercado:¿Se acabó la liquidación?

- Compendio semanal del mercado:los mercados experimentan una volatilidad continua

- Compendio semanal del mercado:una semana llena de grandes movimientos

- Compendio semanal del mercado:las acciones suben a pesar de la escalada de la guerra comercial

-

¿Qué es un Doji?

¿Qué es un Doji? Un Doji es un patrón único en un gráfico de velas, un tipo de gráfico común para el comercio. Se caracteriza por tener una pequeña longitud, lo que indica un rango comercial pequeño. La pequeña longit...

-

¿Qué es la curva de rendimiento plana?

¿Qué es la curva de rendimiento plana? Una curva de rendimiento plana es un tipo de curva de rendimiento que se produce cuando las tasas de interés anticipadas son estables, o la volatilidad a corto plazo supera a la volatilidad a largo pl...